4月6日,CIC灼识咨询发布《2023年中国咖啡行业蓝皮书》。蓝皮书显示,中国现磨咖啡馆和其通过交叉销售可拓展到的业态市场规模在2025年可达到约1.6万亿元人民币。2022年,中国市场咖啡门店逾十万家。其中,逾六成咖啡门店分布于华东和华南地区,近五成咖啡门店分布于一线和新一线城市。但随着头部品牌在全国市场持续“下沉”,未来五年预计这种格局将会逐渐发生变化。除“下沉”之外,未来行业发展趋势五大关键词还有“场景创新”、“咖啡饮品化”、“出海”、“ESG”。

随着咖啡消费走向日常“增长”仍然是中国咖啡消费市场的主旋律

未来五年中国咖啡行业的主要发展动因:

与咖啡产业已相对成熟的美国、巴西、日本相比,中国在咖啡豆总消耗量和人均年饮用咖啡杯数两个层面均远远落后。随着现磨咖啡经营模式不断进行多样化探索,中国消费者购买咖啡的途径逐渐走向便捷化,咖啡消费也向日常化、刚需化发展。以日本、美国等发达国家的咖啡市场体量作为中国咖啡行业发展的标杆,中国咖啡行业在未来仍拥有巨大的发展空间。

领先的咖啡品牌通过开设差异化的门店、选择更多样的门店地点、设计丰富多样的活动等运营策略结合咖啡本身所具的功能性,打造品牌理念,传达品牌价值,推动了消费者将咖啡作为生活一部分的消费方式,最终实现更高的咖啡复购率、更有效的交叉销售效果和更高的客单价。

将城市线打开,一线城市每百万人口拥有咖啡馆数量在2022年约为228个,高于新一线城市的140个,二线城市的89个,远高于三线及以下城市的39个。但即使是咖啡文化发展较为成熟的一线城市,相较于如台北、旧金山等咖啡发达市场,未来仍存在一定的发展空间。同时,全国主要新一线、二线、三线城市咖啡馆数量仍处于低位,但发展十分迅速。低线城市咖啡市场繁荣发展,表现出巨大的未来发展潜力,将成为未来咖啡行业发展的主要驱动力来源。

咖啡品牌在关注咖啡的原始风味的同时,还不断地进行口味创新,让咖啡口味更贴近中国消费者的口味。在繁多的咖啡种类中,创意特调越来越多地出现在精品咖啡品牌的现制饮品中,咖啡饮料化、创意新咖吸引年轻人的消费打卡,为未来咖啡品类升级指引了新方向。

中国咖啡行业投融资热度不减,2022年1月至2023年3月,咖啡行业投融资事件达30起,成为过去一年大消费赛道少数能持续保持热度的赛道之一。

未来行业发展趋势五大关键词“场景创新”、“咖啡饮品化”、“下沉”、“出海”、“ESG”

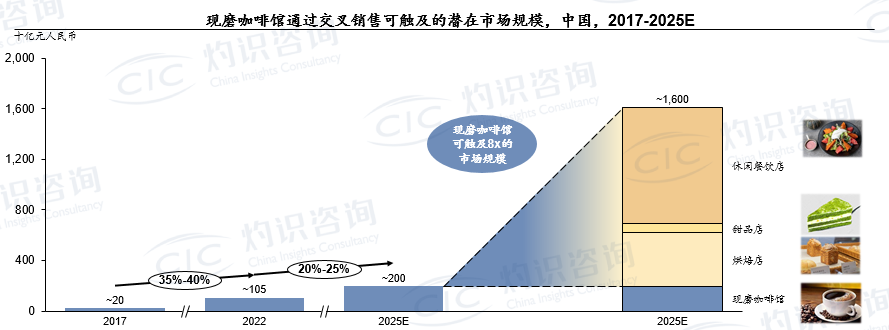

场景创新:随着咖啡日常化与本土化进程加速,咖啡品牌针对消费场景和使用场景不断创新,扩大消费群体,增加消费频次,不断拓展赛道的边界。针对消费场景,咖啡品牌在对原有消费群体的生活方式进行细分深耕的同时也积极开辟新的场景,例如有品牌提供咖啡及工位4小时使用权的组合销售,围绕白领群体对咖啡的刚性需求使咖啡与生活进一步绑定。针对使用场景,咖啡与餐食的混搭逐渐成为大部分品牌的选择,尽力贴合消费者的饮食习惯,例如麦咖啡的吉士蛋麦满分套餐将咖啡与热食组合售卖,用咖啡+热食增加顾客的消费频次。将咖啡与烘焙产品、简餐类产品一起组合售卖已成为行业中的普遍现象。咖啡品牌纷纷拓宽产品线,覆盖烘焙食品、甜品、休闲简餐等其他餐饮产品,逐渐模糊了不同业态间的界线,将产品的消费时间和场景进行延伸,提供多样化的客户体验。中国现磨咖啡馆和其通过交叉销售可拓展到的业态市场规模在2025年可达到约1.6万亿元人民币。

来源:CIC灼识咨询《2023年中国咖啡行业蓝皮书》

咖啡饮品化:随着年轻人的“咖啡审美”进入疲惫期,咖啡品牌开始不断研发新的原料,例如广东咖啡品牌“本来不该有”推出创意果咖,利用果汁的甜味冲淡咖啡的苦味,吸引年轻消费者的注意力;成都茶咖品牌“Plus

In加饮”则将地域特色的茶饮加入咖啡中,降低咖啡的尝鲜门槛。从传统美式与经典拿铁到创意奶咖与特调果咖,咖啡饮品化已成为趋势。饮品化咖啡针对中国消费者的饮用习惯,融合了咖啡与其他饮料的口感,以消费者熟悉的配料做风味引导,使原本小众的产品更容易被大众所接受。咖啡品牌围绕消费者口味在配方和品类上不断追求创新,利用时令鲜果、节日氛围等元素在口味和包装上玩出新的花样,以独特的饮品化咖啡风味为核心卖点,在咖啡赛道中形成差异化竞争优势,高效抓取新的消费群体。

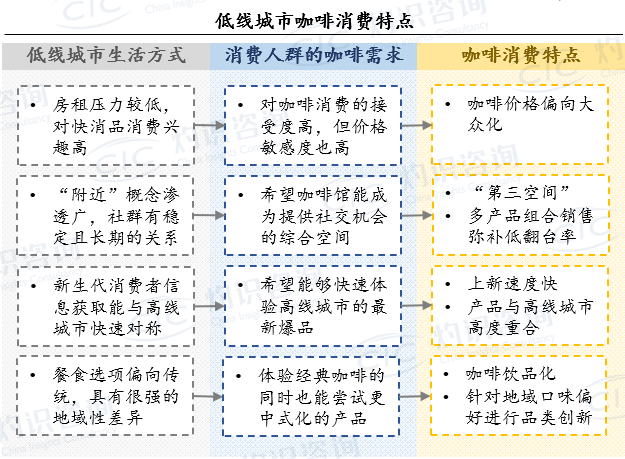

下沉:在咖啡文化的消费者教育逐步完成的前提下,咖啡品牌在中国市场的下沉进入白热化阶段。中国低线城市消费者呈现出对咖啡较高接受度的同时,对价格的敏感度也较高。此外,低线城市新生代消费者信息获取能力与高线城市高度对称,消费者因而希望能够快速体验高线城市的最新爆品。针对以上特性,咖啡品牌纷纷布局高性价比产品,探索三线及以下城市的市场空间。其中,头部品牌由于具有品牌和供应链优势,拥有丰富且成熟的运营管理能力及经验,能够快速布局下沉市场。

来源:CIC灼识咨询《2023年中国咖啡行业蓝皮书》

出海:随着中国咖啡市场竞争加剧,诸多中国零售咖啡品牌和现制咖啡品牌开始在海外市场寻求增长。其中,不少中国零售咖啡品牌通过线上渠道切入海外市场,包括三顿半、永璞、隅田川等在内的品牌将冻干粉和咖啡液带入美国市场,重塑美国消费者对咖啡产品形态的认知,通过差异化产品定位抢占当地市场份额。中国现制咖啡品牌则以数据驱动的超强“市场感知力”和基于中国市场拓展经验的“运营标准化能力”建立竞争优势,纷纷布局东南亚市场。

ESG:从供给端看,云南咖啡在过去的几年中享受咖农扶持政策支持、农科院技术研发支持、咖啡饮品品牌采购支持等多方协助,近年来成功实现精品化转型,咖啡豆品质和采购价格双双提升。国内对云南咖啡的需求逐年增加,采购价格对比过去也有所提升,2022年品质较好的精品咖啡豆收购价格同比涨幅达到近90%。

同时,ESG投资与消费理念在咖啡行业中不断深入,促使咖啡企业更加注重环境保护、社会责任与企业管治,大量布局ESG以提升企业可持续性将成为新的行业发展趋势。例如,星巴克计划在2030年前将生咖啡加工的用水量减少一半,计划在2030年前达成绿色咖啡碳中和目标。Manner

Coffee自成立以来高度重视环保问题,帮助本土咖啡种植者,创新型推广环保意识,在年轻人越来越重视社会责任感的当下,深受年轻人认可。

随着咖啡品牌定位分化中国咖啡市场的品牌光谱将更加完整

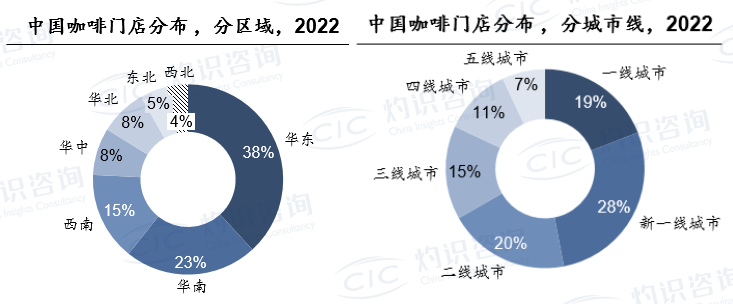

目前中国咖啡消费仍然呈现明显的地域分布差异,咖啡门店城市分布集中度较高。2022年,中国市场咖啡门店逾十万家。其中,华东、华南和西南地区中国咖啡门店数量占全国门店比重分别为38%、23%和15%,一线、新一线、二线和三线城市咖啡门店数量占比分别为19%、28%、20%和15%。这意味着,中国逾六成咖啡门店分布于华东和华南地区,近五成咖啡门店分布于一线和新一线城市。但随着头部品牌在全国市场布局逐渐深入,持续“下沉”,未来五年预计这种格局将会逐渐发生变化。

来源:CIC灼识咨询《2023年中国咖啡行业蓝皮书》

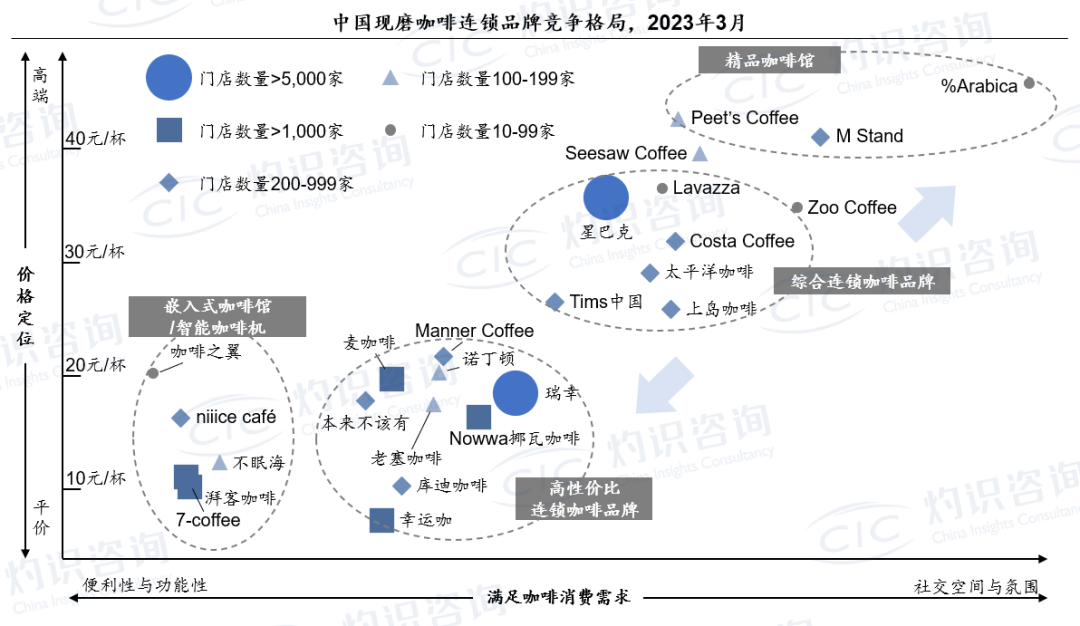

另外,客群和定价的差异化和多元化是一个市场走向成熟的标志。随着咖啡文化逐渐普及、中国消费者对咖啡的消费理念逐渐完善、咖啡行业竞争加剧,中国咖啡定位与定价出现明显的差异化趋势,咖啡品牌的产品定位也显得愈发重要。从一线和新一线城市目前的竞争格局来看,高性价比的连锁咖啡品牌以低价和高便利度获得消费者青睐,而精品咖啡馆以高品质产品和独特的设计风格广受追捧,嵌入式咖啡馆品牌和智能咖啡机则凭借其便捷特性,依托快餐店、便利店、酒店等渠道,成为咖啡市场的新势力。

来源:CIC灼识咨询《2023年中国咖啡行业蓝皮书》

作为全国咖啡门店数量第三大的品牌,麦咖啡定位于高性价比结合高便利度的全民属性咖啡,响应咖啡消费逐渐向大众化、全民化转变的趋势。为实现高品质及高性价比,麦咖啡在与麦当劳共享供应链资源的同时深耕咖啡产业链的可持续发展性,在维持餐品高品质的前提下进行成本优化。此外,麦咖啡严苛把控原材料品质,为咖啡品控做出保障。为实现高便利度,麦咖啡用大量的门店数量确保顾客购买的便捷性。截至2022年底,麦当劳中国门店数量超过五千家,其中只有约一半门店设有麦咖啡柜台,渗透率有望进一步提高。运营模式上,麦咖啡主要采用“店中店”的模式运营,与麦当劳共享系统与资源,提供咖啡与新鲜热食交叉销售,实现轻资产快速拓店,并逐渐实现为麦当劳拉动业务与引流社群。营销模式上,麦咖啡采用打造品牌“大单品”的方式不断巩固品牌理念,并通过社交媒体营销、推出合作产品等多种贴合消费者属性的创新营销方式抓取潜在消费者的注意力,传达品牌理念与产品价值,提升品牌知名度和产品销量。

高端精品咖啡品牌%

Arabica致力于顶级的咖啡品质、匠心的门店设计、独特的店铺选址,传播创办者想表达的理念:追求简单和实事求是的理想生活,响应消费人群对极简生活方式的追求。瑞幸咖啡关注国内大众消费者对咖啡饮品的口感偏好,着重研发创新型产品,不断推出爆品,品牌形成规模效应。店铺扩张上,瑞幸同时开展直营与加盟模式,高效拓展下沉市场。Tims中国关注中国咖啡消费特点,覆盖多种消费场景,积极拓展门店形式,以“店中店”的模式开设Tims

Express门店,提升顾客的触达率,增加消费频次。另外,餐饮品牌跨界进入咖啡市场的案例数不胜数,THE

WOODS作为轻食品牌推出咖啡•烘焙店业务线,利用丰富的消费场景赋能交叉销售,通过原物料复用及供应链整合提升作业流程标准化复制的可能性和品牌连锁的效率。

2023年,中国咖啡市场仍在不断演化。随着咖啡文化的渗透进入到下一阶段,新产品、新模式、新品牌将在新一轮的市场环境中得到验证,CIC灼识咨询将持续关注新的咖啡行业动态,期待下一轮市场的快速发展。