4月7日,颀中科技(688352.SH)开启申购,发行价格为12.10元/股,申购上限为3万股,市盈率50.37倍,属于上交所科创板,中信建投证券为其独家保荐人。

据招股书,颀中科技是集成电路高端先进封装测试服务商,可为客户提供全方位的集成电路封测综合服务,覆盖显示驱动芯片、电源管理芯片、射频前端芯片等多类产品。凭借在集成电路先进封装行业多年的耕耘,公司在以凸块制造(Bumping)和覆晶封装(FC)为核心的先进封装技术上积累了丰富经验并保持行业领先地位,形成了以显示驱动芯片封测业务为主,电源管理芯片、射频前端芯片等非显示类芯片封测业务齐头并进的良好格局。

颀中科技是中国境内最早专业从事8时及12时显示驱动芯片先进封测并可提供全制程(Turn-key)封测服务的企业之一,通过将近20年的耕耘,形成了较为领先的技术优势和市场占有率。根据赛迪顾问的数据,2019-2021年,公司显示驱动芯片封测收入及封装芯片的出货量均位列中国境内第一、全球第三,在行业内具有较高的知名度和影响力。

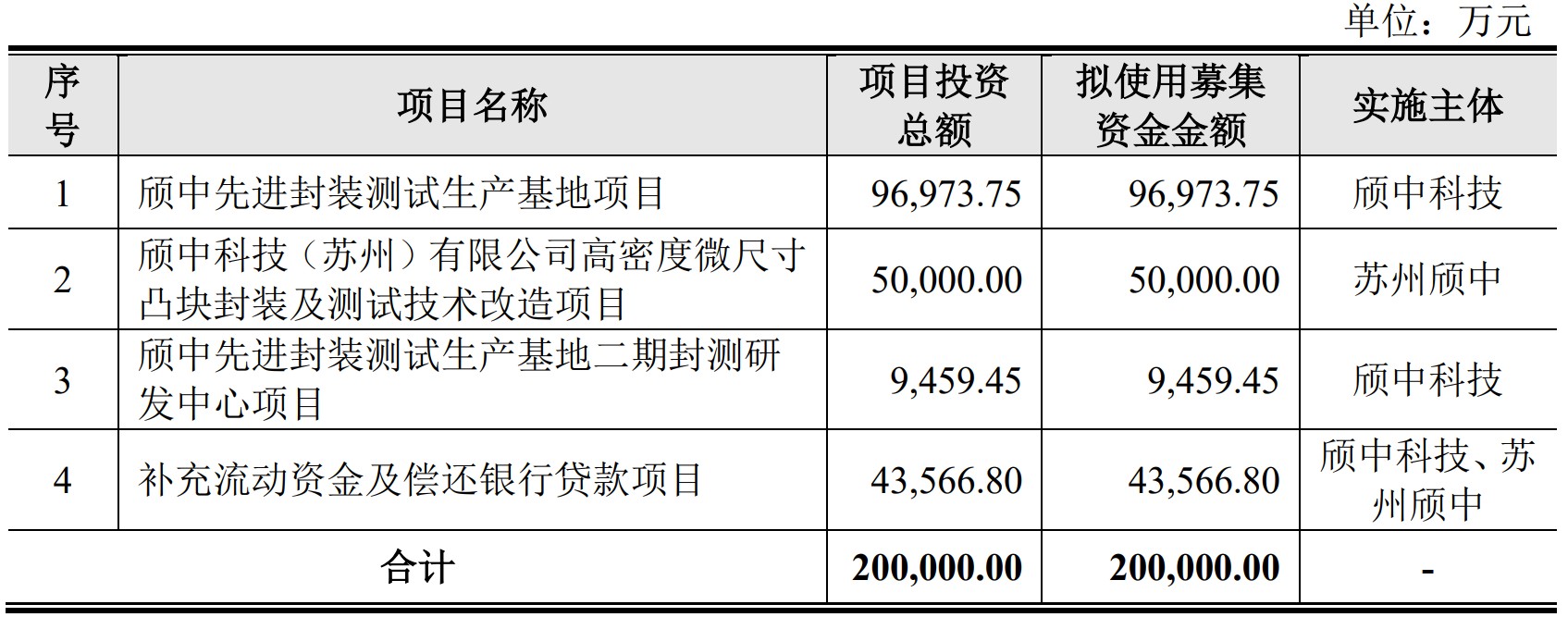

值得一提的是,颀中科技存在募集资金投资项目风险。颀中科技指出,本次慕集资金投资项目规模较大,慕投项目实施后固定资立规模将大幅增加。公司主要募投项目“颁中先进封装测试生产基地项目”和“顾中科技(苏州)有限公司高密度微尺寸凸块封装及测试技术改造项目”建设投资分别为96,973.75万元和50,000.00万元,项目达产后预计当年将新增17,518.83万元的固定资产折日费用,预计占利润总额的比例将超过30%,因此在短期内募投项目新增折旧和摊销将对发行人经营业绩产生一定的影响。

颀中科技表示,本次公开发行募集资金拟用于以下用途:

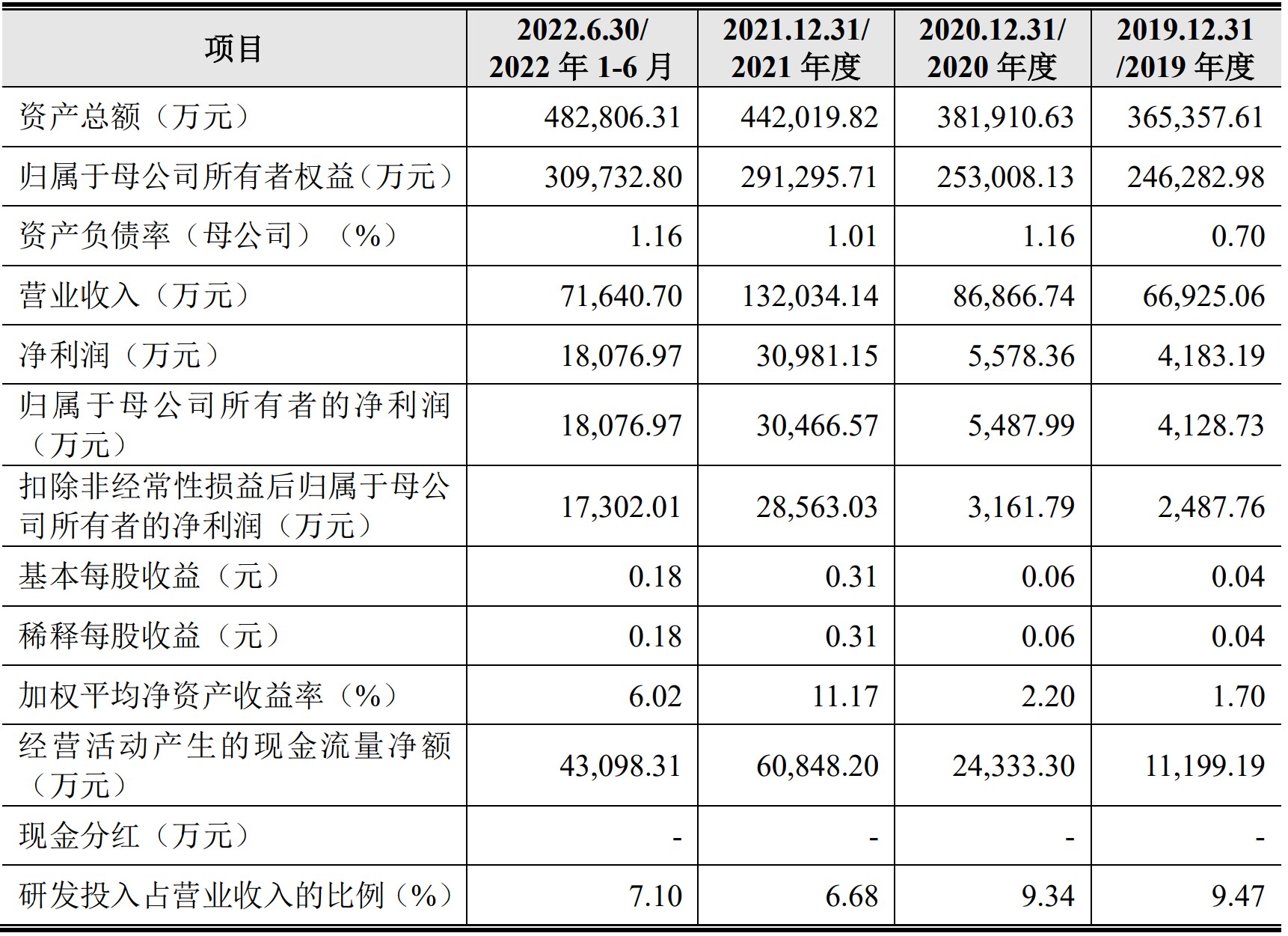

财务方面,于2019年度、2020年度、2021年度、2022年上半年度,颀中科技实现营业收入分别约为6.69亿元、8.69亿元、13.20亿元、7.16亿元人民币;同期,净利润分别约为4183.19万元、5578.36万元、3.10亿元、1.81亿元人民币。