智通财经APP注意到,欧佩克+出人意料的石油减产在金融市场引发了冲击波,并推动原油价格出现一年来的最大涨幅。现在尘埃已开始落定,一个问题凸显出来:石油价格上涨会持续下去,还是会逐渐消失?

在欧佩克+减产后,高盛集团和加拿大皇家银行资本市场等银行立即上调了油价预测。然而,许多交易员仍认为,日益恶化的经济前景将阻止欧佩克采取行动推高油价,需求指标也开始出现预警信号。

这可能最终会成为对市场更重要的因素的终极考验:是供应趋紧,还是需求低迷。这可能会给价格走势带来更多的不确定性——这对美联储和世界各国央行正在进行的对抗通胀的斗争来说是一个复杂的发展。

Energy Aspects高级分析师Livia

Gallarati表示,“现在这个市场很难交易。”“如果你是一名交易员,你会在宏观经济层面发生的事情和基本面发生的事情之间左右为难,这是两个不同的方向。”

有一件事是肯定的:市场控制权向沙特阿拉伯及其盟友手中的重大转移现在已经确定,这将对地缘政治和世界经济产生巨大影响。

投资者继续奖励美国钻井公司的生产纪律,这使得页岩油公司不太可能再经历过去10年帮助遏制能源通胀的那种破坏性增长。在一些专家预测需求将创下历史新高之际,石油市场将处于欧佩克+的管辖范围之内。

大宗商品经纪商Marex Group Plc的首席指数交易员Ryan

Fitzmaurice表示,“欧佩克的意外减产已经引发了对通胀复苏的担忧。”他表示,未来几个月,“这些重新出现的通胀担忧只会加剧”。

夏季需求

欧佩克决定的时机让许多石油专家产生了奇怪的共鸣。

减产要到5月份才会生效,大部分影响可能会在今年下半年显现。这是石油需求通常达到季节性峰值的时候,部分原因是美国繁忙的夏季驾驶季节。也是中国经济重新开放预计将开始全速运转的时刻,这进一步支撑需求增长。

通常情况下,欧佩克希望利用这种消费激增的机会,尽可能多地向市场出售石油。相反,减产意味着该组织正在退缩。这引发了一场争论,即随着需求激增,此举最终是否会将油价推高至每桶100美元,或者欧佩克及其盟友正在为一个以衰退为标志的消费不旺的夏季做准备。

ING 大宗商品策略主管 Warren Patterson 表示,“虽然欧佩克+减产表面上普遍被视为利多,但它确实也引发了对需求前景的担忧。”

“如果欧佩克+对今年强劲的需求前景充满信心,他们真的会觉得有必要削减供应吗?”

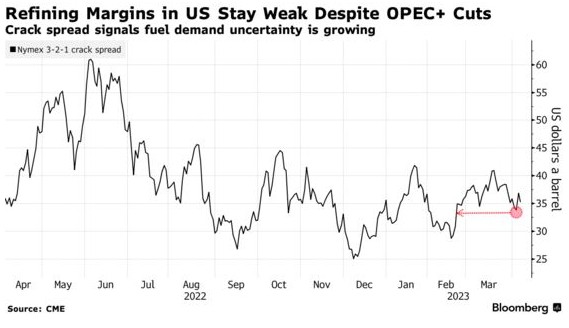

全球燃料市场的走势凸显了对需求的怀疑。尽管油价上涨,但精炼产品的走势并不那么明显,导致欧洲和美国炼油厂的利润率下降。在亚洲,随着时间价差缩小至去年 11

月以来的最低水平,主要炼油产品柴油的价格表明经济放缓担忧加剧。

高库存

尽管美国库存一直在下降,但全球库存仍处于高位。

据美国能源情报署(EIA)估计,今年第一季度,经合组织(OECD)国家的商业石油库存较去年水平高出约8%。这是一个相当大的缓冲,也是过去几个月困扰市场的消费疲软的一个迹象。

分析师Livia Gallarati表示,“在我们看到上涨之前,确实需要先消化掉这种过剩。”

俄罗斯石油出口

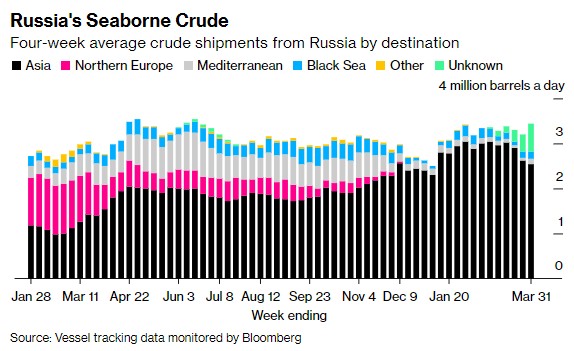

看多石油的人一直在徒劳地等待俄罗斯承诺的3月份减产。俄罗斯政府表示,将在3月份将日产量削减50万桶,以报复“不友好国家”实施的进口禁令和价格上限。但是,在对全球原油市场至关重要的一项指标上,俄罗斯的石油产量没有下降的迹象。

3月最后一周,俄罗斯港口的原油出货量创下新高,达到每天400万桶。这一数字比俄乌冲突前八周的平均水平高出45%,而且自今年1月以来,通过管道直接向波兰和德国输送的每天约50万桶石油的改道也提振了这一数字。

页岩油无法快速增产

不久前,石油交易员在供应问题上还求助于两大参与者:欧佩克和美国页岩油行业。当时,欧佩克和页岩气陷入了市场份额之争。在过去十年的大部分时间里,正是这种宿怨帮助遏制了全球油价——以及能源驱动的通胀。

随后,新冠疫情爆发,油价暴跌,页岩气行业陷入窒息。在过去的三年里,即使市场复苏,现金流激增,公司仍将股息和股票回购置于新钻井之上。这是一个成功的策略。自2020年3月以来,标准普尔500指数能源板块指数上涨了近200%,超过了标准普尔500指数近60%的涨幅。

现在,随着页岩油产量达到峰值的呼声越来越高,欧佩克在做出供应决定时少了一个需要考虑的因素。

这是美国总统拜登的痛处,他很快就淡化了欧佩克及其盟友决定每天减产逾100万桶的影响。拜登在去年首次减产后表示,沙特阿拉伯将承担“后果”,但美国政府尚未兑现承诺。

期货曲线

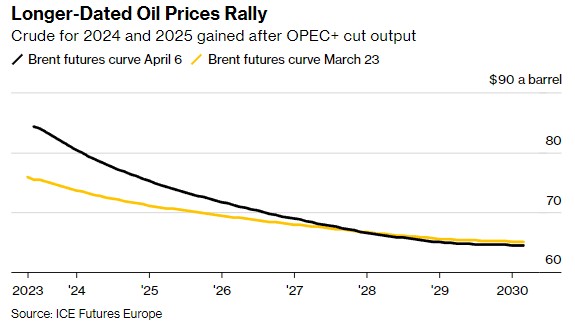

自去年年底以来,人们就一直在谈论每桶100美元的油价,但这个问题似乎一直在拖延。首先,一些分析师曾预测,价格将在2023年第二季度达到这一门槛。这一观点被推到了今年下半年,现在,即使是一些更大的看涨者也认为,这个神奇的数字要到2024年才能发挥作用。

石油期货曲线反映了这些预期。与2024年12月和2025年12月交割相关的合约价格已经上涨,尽管基准的近月期货价格开始放缓。

StoneX分析师Harry Altham表示。“欧佩克+减产无疑提高了今年油价升至每桶100美元的可能性,尽管这绝非定局,”“出于对增长的考虑,需求方面的疲软显然正在发挥更加突出的作用。”