MLIV

Pulse对个人和机构投资者们进行的最新调查显示,多数投资者认为今年美国科技股20%的涨幅与基本面脱节,短期或将面临巨大的抛售清算压力,因此多数预计第一季度财报季将是一个令人沮丧的财报季。在最新MLIV

Pulse调查的投资者中,65%为专业的机构投资者,35%是散户投资者。

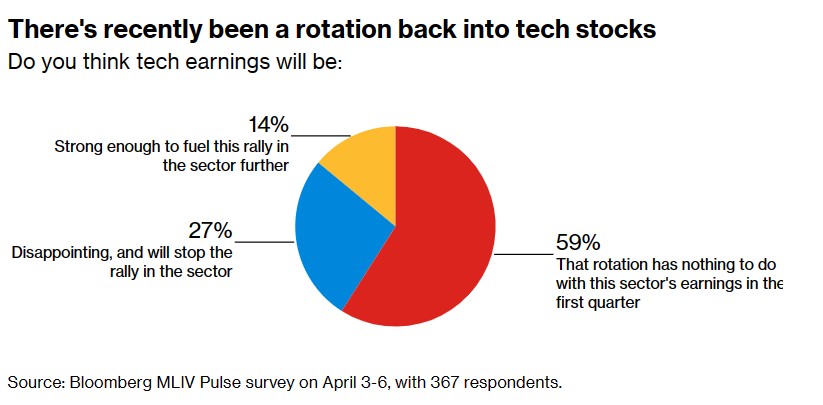

尽管投资者在最近银行业动荡的市场震荡中集体涌入科技股,但这种风格轮换与一些分析师的预期不符。这些分析师此前预测,美国科技行业的季度利润将出现至少2006年以来的最大降幅。在接受调查的367名受访投资者中,近60%群体表示,科技股股价大幅反弹与盈利预期无关。另一方面,约41%的受访者认为,美国大型银行的利润水平可能会受到银行业动荡带来的负面影响。

盈利预期不断遭下调,脱离基本面的科技股处境危险

贝莱德(BlackRock)全球首席投资策略师Wei

Li在伦敦接受采访时表示:“科技股的表现有点过头了,我们不建议盲目追逐这种过高表现。”“随着经济衰退趋势变得明显,美联储将开始降息的这一乐观市场预期推动了这一趋势,但是公司基本面因素并不是主要逻辑。”

最近市场出现了一股转向科技股的热潮——但是59%受访者认为反弹与利润无关

硅谷银行(Silicon Valley

Bank)“光速倒闭”带来的负面影响,引发了人们对美联储货币政策和市场走向的不同看法。尽管人们对经济衰退的担忧日益加剧,但这种担忧也引发了乐观情绪,即市场预期美联储即将被迫暂停加息行动,甚至预期美联储年前将降息至少50个基点。

然而,美联储官员们仍然不断强调,努力应对棘手的通胀问题和缓解美国银行业危机不冲突。另外,本周将公布的CPI、PPI数据以及有着“恐怖数据”之称的零售销售额数据对于预测美联储下一步行动具有重要意义。

对于那些一直在密切关注经济数据和美联储言论以获取市场线索的投资者来说,财报季是下一个重要催化剂。60%的受访者表示,成分公司的业绩将拖累标普500指数下行,而Bloomberg

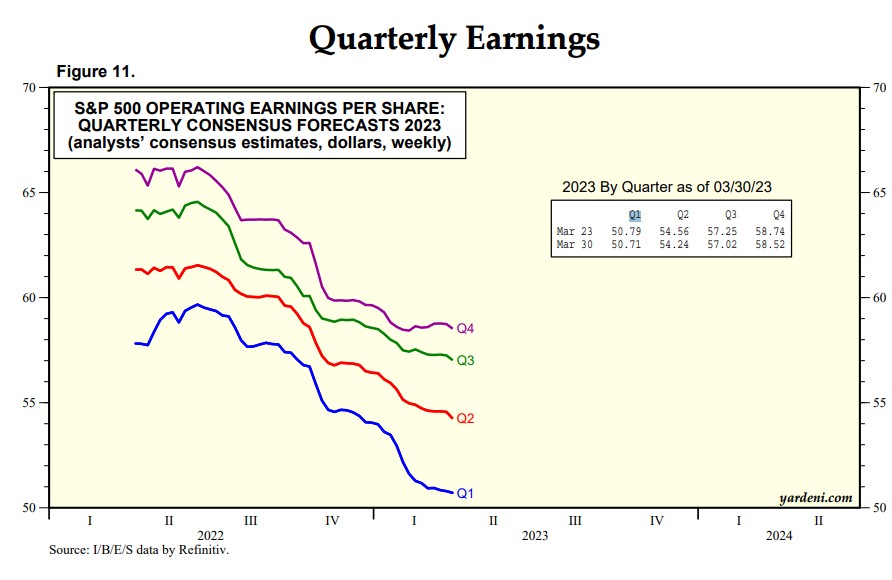

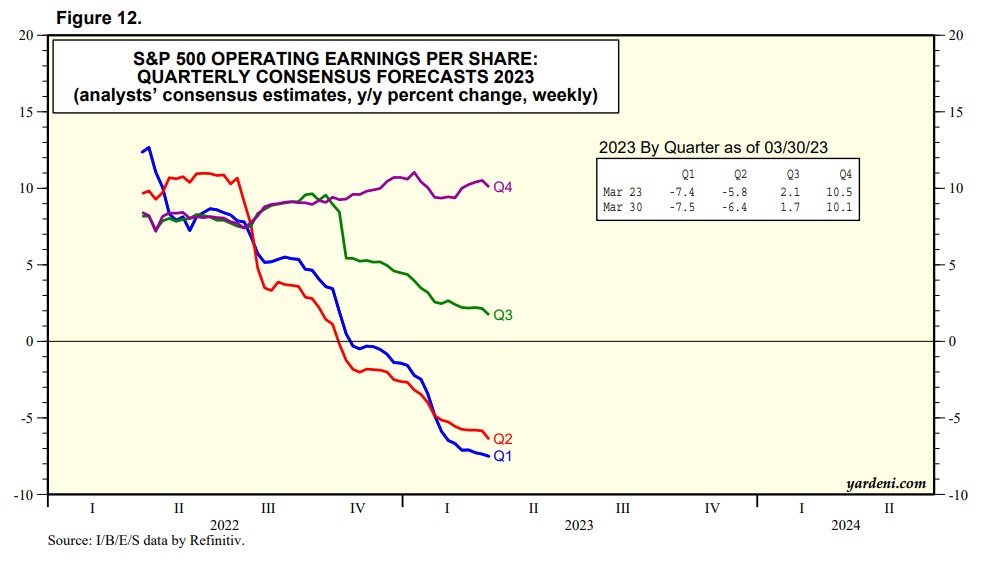

Intelligence汇编的数据显示,分析师预计标普500指数成分公司第一季度净利润水平将下降8%。知名市场研究机构Yardeni统计的市场预期数据显示,分析师们对于2023年标普500成分公司的每股营业利润增速预期不断下调,对于Q1和Q2增速预期已经进入负值区域。

贝莱德的Wei Li表示:“更广泛地来说,通胀和成本上升带来的影响仍有空间冲击企业利润,这将贯穿当前季度。”

科技股公司的最终成绩单对整个市场至关重要,因为标普500指数第一季度7%的涨幅主要是由少数几家科技行业巨头所大力推动。分析师估计,在截至3月份的三个月里,美国科技公司净利润水平将骤降约15%,主要受到高成本和需求放缓的打击。

早期的一些征兆并不乐观,该行业的大规模裁员往往预示着经济放缓。全球电动汽车领导者特斯拉(TSLA.US)的股价本月出现下滑,此前该公司上季度交付量实现小幅增长,但是令投资者担忧其毛利率预期。

来自Wisdomtree UK Ltd.的董事Aneeka Gupta表示,近几周,标普500指数(S&P

500)成分公司中约有五分之一发布了第一季度业绩指引,负面预期与正面预期之比为三比一,两者相差十分大。

当前的科技股看起来非常昂贵,全球科技股风向标——纳斯达克100指数的预期市盈率为24倍,远高于19倍的长期平均市盈率和18倍的标普500指数市盈率。在最新调查中,超过四分之一的受访者预计,实际业绩将阻碍科技股的涨势;只有大约14%的受访者预计科技股会进一步上涨。

银行业危机“后劲”十足,或将继续影响金融环境

华尔街银行业巨头摩根大通的首席执行官杰米·戴蒙于当地时间4日在写给股东的年度信函中强调,由硅谷银行和签名银行关闭引发的美国银行业危机目前尚未结束,并将在未来数年继续产生影响。这位首席执行官认为,此次危机将促使美国各家银行更加保守,导致信贷条件更加紧张。

美国总统拜登此前表示,他已尽一切可能利用现有权力来解决银行业危机,但他表示这场银行业危机“尚未结束”。当被问及白宫有没有可能不再采取更多的行政措施来解决这个问题时,拜登表示:“哦,不,事情还没有结束。我们正在密切关注。”

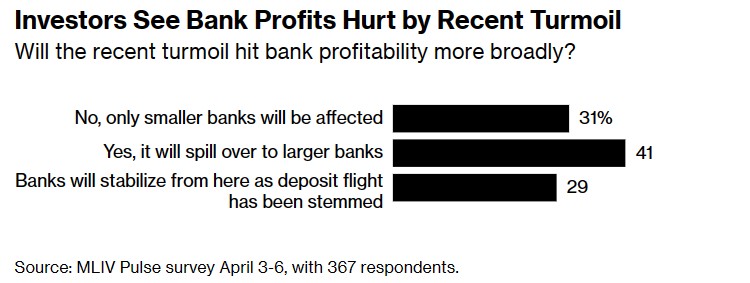

近期美股科技巨头们受到全球投资者青睐,但银行股却是另一番悲惨情景,KBW银行指数自3月以来暴跌超27%。因此投资者在财报季的其中一个至关关键关注点,将是近期一些美国地区性银行倒闭带来的影响。在接受MLIV

Pulse调查的受访者中,约41%受访者预计金融动荡将影响美国大型银行的盈利能力,与此同时也有31%的投资者则认为不会产生溢出效应。

超过4成比例的投资者认为银行利润受近期银行业动荡影响

摩根大通(JPM.US)和花旗集团(C.US)等银行业巨头将于本周五,即4月14日公布业绩,届时将为投资者提供关于银行存款规模、资产流动性和贷款损失拨备金的重要信息。Bloomberg

Intelligence汇编的数据显示,分析师仍预计美国整体金融行业第一季度利润将增长约4.2%。

来自Horizon Investments的高级投资组合经理 Ron

Saba表示:“考虑到我们目前所了解的情况,以及近期银行业问题是由流动性问题,而非实质性的信贷问题引起的事实,我们预计大型银行不会受到更广泛的影响。”

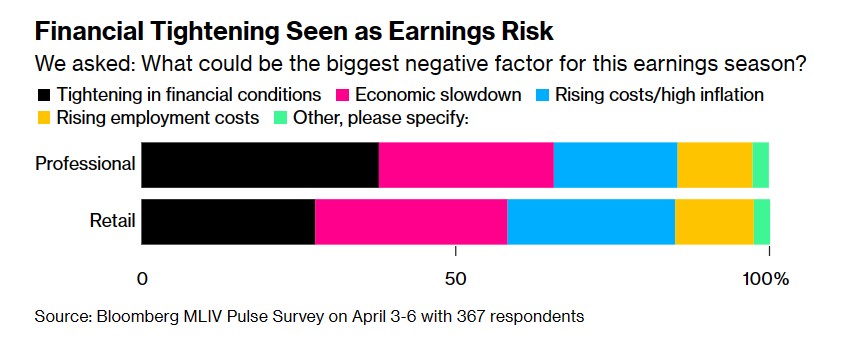

MLIV

Pulse调查显示,三分之一的受访者认为,本季度最大的负面因素将是市场的整体金融环境进一步收紧。经济放缓和高通胀则被视为在金环境之后的其中二大风险。

这个财报季影响最大的负面因素是什么——金融环境紧张被视为主要风险

尽管近期的一些数据显示价格压力有所缓解,但摩根士丹利的首席股票策略是迈克尔•威尔逊(Michael

Wilson)等市场策略师警告称,利润率预期仍然过高。总体而言,约56%的调查参与者预计美国国债在未来一个月的表现将优于股市。

AXS Investments首席执行官Greg

Bassuk表示:“即将到来的财报季可能会让投资者不寒而战,因为仍然高企的物价、经济衰退的可能性越来越大,以及在银行业崩溃之际各企业更加难以获得资金,这些都将给市场带来沉重压力。”