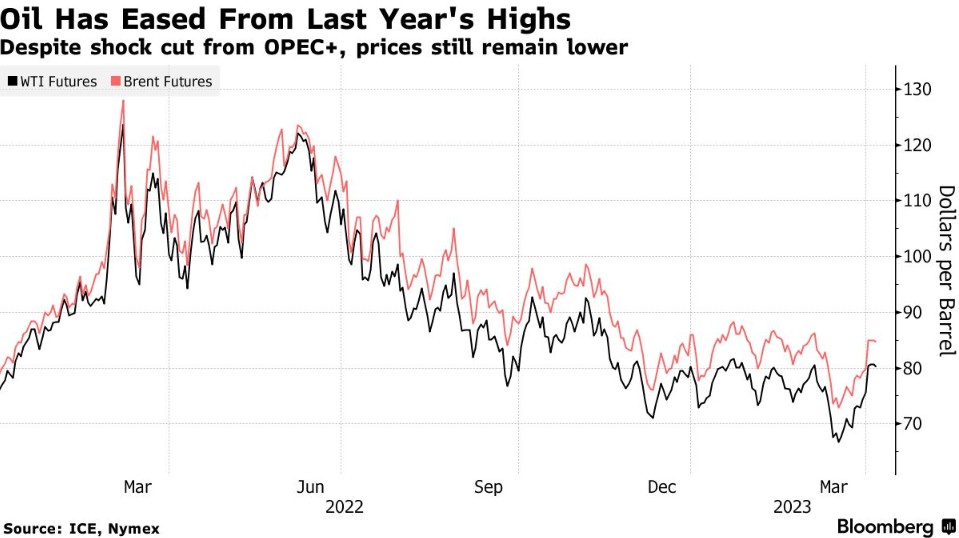

面对困扰全球央行行长的持续通胀,有一个领域的价格压力有所缓解:能源。近几个月来,为家庭和汽车提供动力的大宗商品都从高点回落。尽管上周欧佩克及其盟友出人意料地宣布减产令市场震惊,但更广泛的前景基本保持不变。

瑞穗银行亚洲经济和战略主管Vishnu

Varathan表示,即使到2024年初油价上涨到每桶100美元,“原油将主要是通货紧缩的,并且与更广泛的通货紧缩一致”,因为去年价格甚至更高。

在欧佩克+减产之前,由于银行危机和紧缩的货币政策对期货造成压力,基准油价连续第五个月下跌,也是自2020年以来最大的第一季度跌幅。同时,天然气基准价格也有所下降,而成品油和电力的价格也出现了类似的下跌。

图1

标普全球评级亚太区首席经济学家Louis Kuijs表示,“今年能源价格上涨的问题应该不像去年那么严重,这抑制了对更广泛通胀和购买力的额外压力。”

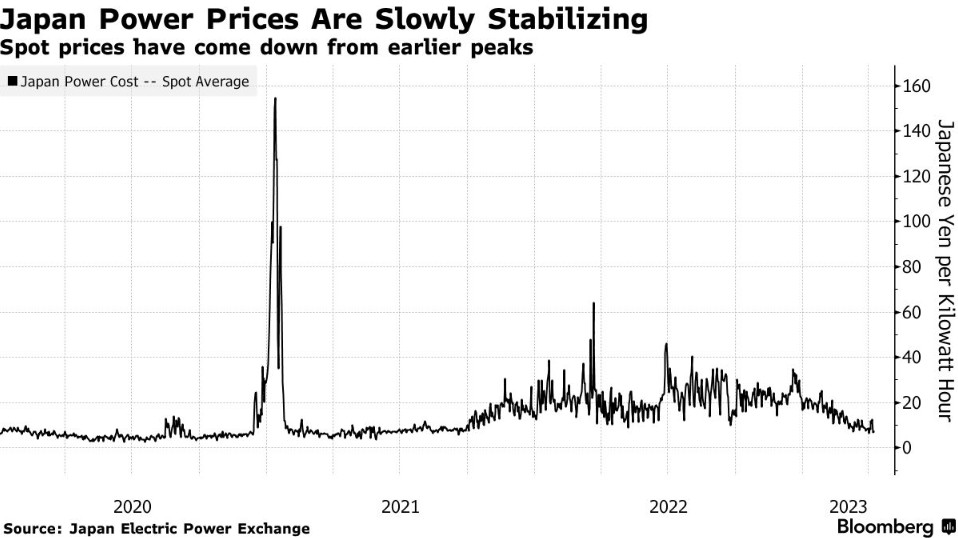

此外,亚洲开发银行上周在一份报告中表示,在亚洲,发展中经济体今明两年的增长速度将加快,通胀将放缓。除中国外,亚行预测今年的通胀率为6.2%,2024年为4.5%,低于2022年的6.7%。发达经济体也出现了类似的趋势,韩国和日本的通胀正在放缓,且欧洲的通货膨胀也在缓解。

麦肯锡驻新加坡的亚洲能源洞察团队负责人Giovanni

Bruni表示:“能源成本对整体通胀的贡献通常在5%-15%之间。在俄乌冲突爆发后,物价上涨至新纪录,许多国家的这一比例增加了一倍多。”

图2

但通胀方程式中的一个关键因素是,国际基准价格与消费者支付的价格之间并不存在一对一的关系。例如,在欧佩克+出人意料的减产之后,美国车用燃料价格落后于油价上涨,这是因为在夏季驾驶季节之前,需求的不确定性拖累了市场。

此外,美国总统拜登4月3日被问及欧佩克+的举措时也表达了这一观点,他说:“情况不会像你想象的那么糟糕。”这与去年10月相比发生了转变,当时美国政府严厉批评沙特阿拉伯支持减产。

不过,瑞穗的Varathan则称,尽管能源价格普遍较去年高点回落,但通胀的许多其他方面令价格涨势"粘性"较大。例如,服务成本往往更加“根深蒂固和自我强化”,因为企业在心理上不愿下调价格,且劳动力成本也增加了价格压力,其中食品和耐用品价格仍然是因素之一。

此外,还有所谓的二级风险,可能会推高价格。“如果基准油价上涨,企业可能会提高价格,以考虑不确定性溢价。”Varathan表示。

对此,圣路易斯联邦储备银行行长James

Bullard上周表示,如果油价上涨幅度超过预期,长期来看通胀将走向何方,目前尚无定论。欧佩克+的减产是否会产生持久影响是一个“悬而未决的问题”。

值得注意的是,中国重启经济增长的成功或失败,最终可能会超过欧佩克+减产,成为能源引发通胀的最大推手。麦肯锡的Bruni表示:“如果我们看看一些大宗商品,我们可能会经历市场紧张和价格波动,因为中国重新开放意味着需求增加。”