富国银行(WFC.US)公布2023年第一季度业绩。数据显示,富国银行Q1营收为207.29亿美元,同比增长17%,好于市场预期;净利润为49.91亿美元,同比增长32%;摊薄后每股收益为1.23美元,超出市场预期,上年同期为0.91美元。

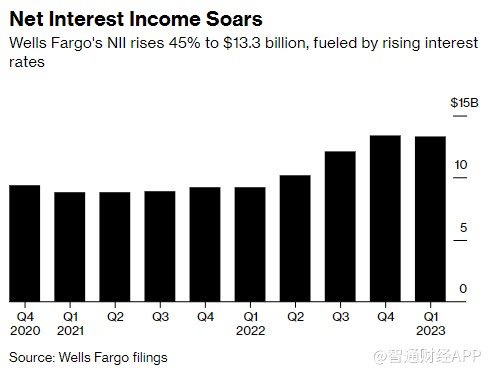

其中,净利息收入为133.36亿美元,同比增长45%,超过分析师预期的增长42%,主要是由于利率上升、贷款余额增加以及抵押贷款支持证券溢价摊销减少的影响,部分被存款余额减少所抵消;非利息收入为73.93亿美元,同比下降了13%,受风险投资和私募股权业务业绩下滑拖累。

平均贷款为9487亿美元,环比持平,同比增长6%;平均存款为1.357万亿美元,环比下降2%,同比下降7%,因为客户转向更高收益的替代品以及消费者支出增加。平均存款成本飙升至83个基点,而一年前只有3个基点。

资产回报率(ROA)为1.09%,上年同期为0.80%;净资产收益率(ROE)为11.7%,上年同期为8.7%;有形普通股平均回报率(ROTCE)为14.0%,上年同期为10.4%。一级资本充足率(CET1)为10.8%,上年同期为10.5%。

最近,富国银行向陷入困境的第一共和银行提供了50亿美元存款。

富国银行首席执行官Charlie

Scharf在声明中表示:”在最近影响银行业的事件中,我们很高兴能够帮助支持美国金融体系。””区域和社区银行是我们金融体系的重要组成部分,在为客户和社区服务方面处于独特的地位。”

富国银行对净利息收入和非利息支出的全年指引保持不变。

第一季度,富国银行为潜在不良贷款预留的资金增加了6.43亿美元,预示着经济前景恶化。与一年前相比,净冲销增长了17%,使拨备总额达到12亿美元,高于分析师预期的9.19亿美元。

富国银行表示,准备金的增加主要与商业房地产组合中的办公室贷款有关。该行还在一季度增加了信用卡和汽车贷款准备金。

近几个月来,投资者越来越担心商业房地产信贷质量,在疫情爆发后,美国主要大都市地区的大片办公室空置。富国银行表示,其办公室贷款组合中约12%是业主自用的,近三分之一的贷款对担保人有追索权。

截至发稿,富国银行盘前涨超4%。