年报密集披露季,随着A股、港股两地上市公司捷报频传,二级市场亦是“涨声一片”。据Wind数据显示,截至4月20日收盘,A股共有2215家A股上市公司披露2022年年报,其中1169家上市公司净利润实现同比增长,占比已然过半。

“暖风”吹拂中,投资者已然看到了市场复苏行情启动的希望,亦有部分个股收获强劲涨幅。进入4月以来,华夏视听教育(01981)股价一路飙涨,截至4月20日最高已达到1.62港元,距离低谷时的0.99港元已涨约63%。业绩发布后能收获如此惊人涨幅,主要来自于市场对公司进军直播业务的看好。

靠卖股权净利大增,业务“双轮”变“单飞”?

据公开资料披露,华夏视听是一家依托于一流的影视制作业务与传媒及艺术专业高等教育业务等两大支柱业务的传媒集团,也是中国民办电视节目制作行业的先驱之一。公司成立于1998年,曾出品多部由金庸小说改编的电视剧,包括《射雕英雄传》、《天龙八部》、《神雕侠侣》等作品,并投资拍摄了《宫锁沉香》、《一夜惊喜》等电影。

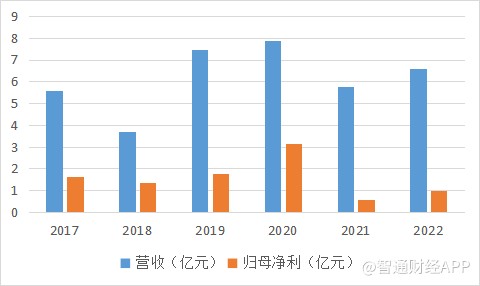

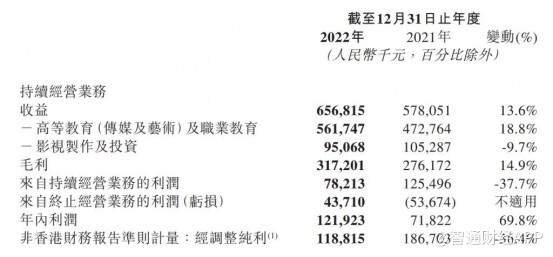

从往年业绩来看,华夏视听教育业绩呈现出波动性较大的特征,收入、利润双双于2020年上市当年达到巅峰。2022年,公司持续经营业务共收入6.57亿元,同比增长13.6%;年内利润共计1.22亿元,同比增长了69.8%。

尽管整体利润实现大幅增长,但若拆分收入结构来看,其中来自持续经营业务的利润为0.78亿元,相比2021年同期的1.25亿元反而减少了37.7%;来自终止经营业务的利润为0.44亿元,主要为出售水木源全部股权所产生的利润。

据智通财经APP了解,水木源为面向美术艺考学员提供美术培训服务的品牌,华夏视听全资子公司碧城艺术于2020年以3亿元收购水木源品牌的母公司北京水木华夏教育科技。

拆分业务来看,2022年来自高等教育(传媒及艺术)及职业教育业务的收入为5.62亿元,同比增长了18.8%;影视制作及投资收入0.95亿元,同比减少了9.7%。相比2019年影视制作与高等教育分别占58.3%、41.7%的收入结构,目前公司收入大半倚赖于高等教育业务。

在疫情后影视行业遭受重挫的态势下,向教育业务转型似乎是一个顺理成章的选择,而收购水木源之举也表明了公司重点发力传媒艺术培训板块的决心。

但从现有结果来看,二者并没能如想象中那样发挥协同效应。曾经被市场看好的“影视+传媒教育”双轮驱动模式,如今只剩教育业务“单飞”,未来想象力显然会大打折扣。

而对于未来展望,华夏视听教育则出人意料地转向了直播电商行业。在年报中公司透露,已以新品牌成立了新公司(即华夏优选、华夏优品、华夏严选及华夏互娱),在北京及南京设立直播工作室,并招募了一支经验丰富的直播电商运营团队。预期直播电商业务将于2023年第二季度正式推出。

教育业务稳中有增,影视板块静待复苏

细究华夏视听教育的艺术教育与影视板块,仍有不少看点。

据智通财经APP了解,在收购水木源之前,公司旗下已有经营一所民办高校——南京传媒学院,该学校是经教育部批准的江苏省独立建制的传媒艺术类应用型本科高校。根据中国大学校友会的统计,2020年南广学院是中国第二的传媒及艺术民办高等教育提供商。

据披露,截至2022年12月31日,华夏视听集团学生人数达到27638人。如不包括奥林匹克学院的全日制本科生人数,旗下学校总人数同比增长约16.8%。公司教育板块毛利率从2021年度的64.1%下降至60.8%,显示盈利能力有一定承压。

而在影视板块中,尽管疫情原因2022年公司影视业务亏损扩大,但从长远视角来看,公司仍手握二月河的《帝王三部曲》、金庸和梁晓声多部热门作品的IP。

据财报披露,截至公告日期,影视剧《斗破苍穹》(本集团投资30%)的制作已完成,预期将于2023年下半年交付;影视剧《奔腾年代II》(本集团投资60%)仍在编写剧本阶段中;影视剧《白羽流星》(本集团投资50%)已获得所需的发行许可,公司正在与客户协商交付时间表;影视剧《女士的品格》(本集团投资40%)的首轮发行已于2023年2月完成,因此,相应的收益预期将于2023年上半年确认。

相比起2022年公司影视板块收入仅有电视剧《新居之约》(前称为《理想的房子》,本集团投资55%),2023年随着多部影视作品推出,公司的影视业务收入有望迎来修复。

“教育+直播”成功模式难复制?

自新东方“东方甄选”直播带货大火出圈后,“教育+直播带货”模式俨然已经成为了教育行业新的“内卷”方向:包括学而思、高途、豆神教育、中公教育等在内的多家教育企业都已进军直播业务。

从结果来看,目前“试水”直播领域的教育企业尚未有人能够复制新东方的成功。据第三方平台新抖数据,学而思旗下“学家优品”近30天的直播销售额为250万-500万元;高途旗下“高途佳品”近30日直播销售额为100万-250万元,两者距离“东方甄选”同时间段内2.5亿-5亿元的销售额量级还有很远距离。

据智通财经APP了解,对于教育界扎堆直播赛道,行业分析人士指出,多数教育企业并不具备转型直播的基因,东方甄选的核心优势还是在于老师的讲课能力。“教育+直播”商业模式有多少可行性,还是要持谨慎态度。

2019年至今,相关部门多次发布《关于促进在线教育健康发展的指导意见》、《关于推进“互联网+基础教育”的工作方案》等政策文件,鼓励“直播+教育”的形态健康发展。

而在直播电商这条赛道中,已成红海的市场也让竞争愈发“内卷”。据网经社发布的《2022年度中国直播电商市场数据报告》,2022年直播电商行业企业规模达1.87万家,同比增长17.61%,增速有所下滑。2018-2021年直播电商的企业规模分别为3545家、5684家、7502家、1.59万家,2021年企业规模增速最快,为111.94%,五年来呈现波动增长。

2022年,直播电商用户规模达4.73亿人,同比增长10%;直播电商行业人均年消费额为7399.58元,同比增长59.48%,两者增速均有所放缓。

在如今的教育领域,无论是向直播、智能硬件还是文旅方向的探索,都体现了行业内在“双减”政策后的转型焦虑。对华夏视听教育来说,在剥离水木源后转向直播业务,虽不失为一个好的尝试,但仍蕴含着很大不确定性。

从基本面来看,华夏视听教育的艺术教育板块有望维持稳健增速,而影视板块在消费复苏后亦有希望收获恢复性增长。而展望未来,借着“直播+教育”的热度固然能够吸引一时的资金涌入,但公司最终能否从“红海”中突围,还是要看公司的核心竞争力。