4月24日,IDC最新发布的《中国视频云市场跟踪,2022下半年》报告显示,2022下半年中国视频云市场规模达到49.8亿美元,与去年同期维持在同一水平,其中视频云基础设施与解决方案市场进一步分化,相比2021年同期,基础设施市场下降4.2%,解决方案市场增长13.3%。

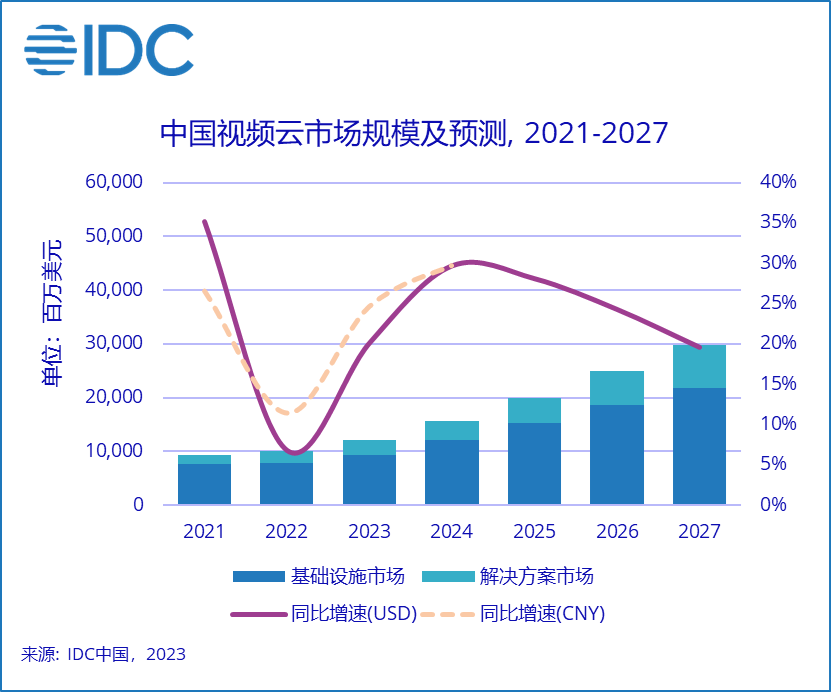

与上期预测相比,IDC根据2022下半年实际情况更新了全年数据,并结合行业最新发展动态、上游预测数据以及汇率变化,调整了市场增长预期及规模。本期调整后,预计2027年中国视频云市场规模将达到300亿美元。

回顾整个2022年,音视频头部用户盈利要求、传统行业细分赛道需求变化、音视频产品与服务出海、重大活动用量起伏、音视频技术标准演进与合作等,成为视频云市场年度关键词。

互联网行业:头部用户在盈利压力下采取了多种措施,包括加快自建基础设施步伐、转变产品使用方式和更严格的产品/服务目录价格管控,对市场大盘、尤其是基础设施市场增长造成重大影响。

传统行业:教育赛道K12课外培训需求与校内需求增长出现分化,广电传媒赛道云上视频生产管理需求(尤其是新媒体平台需求)持续增长;金融、医疗赛道需求持续增长;部分传统行业用户加速探索私有化音视频处理、存储、传输分发方案,并与既有IT系统、业务流程融合,以满足行业监管与安全需求。

2022下半年,中国视频云基础设施市场规模达到39.1亿美元,其中,视频内容分发网络与视频公有云/专属云基础设施市场规模分别达到19.0和20.1亿美元。竞争格局方面,市场集中度仍维持在较高水平,其中,视频内容分发网络市场,阿里云、腾讯云、华为云、百度智能云、金山云合计份额环比小幅降低,为60.4%;视频公有云、专属云基础设施市场中,阿里云、腾讯云、华为云、百度智能云、中国电信合计份额环比提升,为75.9%。

IDC中国行业云服务研究经理魏云峰表示,“视频社会化”正在成为行业共识,为国内视频云市场增长注入新的活力。二十年前,视频通信还是科幻作品中的场景;十年前,两大短视频巨头亦刚刚成立;在音视频的赛道上,从来无需怀疑软、硬件科技从业者的才华,想象力带来的海量需求才真正决定了市场的天花板。一方面,随着“视频化”不断向toB业务场景渗透,视频云产品/服务逐步成为个人生活、商业活动的重要组成部分;另一方面,随着AIGC出圈,“音视频+AI”体系延伸出新的定义与内涵,视频云基础设施服务、内容生产/处理服务的价值,可能被重新定义。在各类宏伟、庞大的构想之下,视频云下一站的“雏形”已在酝酿之中。