自去年3月天立国际控股(01773)股价触底以来,就一直保持上升趋势,至今涨幅超3.46倍,长期持有的投资者获益颇丰,而这最大的功劳莫过于其业绩的恢复驱动。

智通财经APP了解到,天立国际控股近日发布2023财年上半年业绩,实现收入9.47亿元,同比增长137.2%,毛利润及期内净利润分别为3.71亿元及1.71亿元,同比分别增长228.61%及453.9%,毛利率及净利率分别为39.17%及18.02%,同比分别提升10.9个百分点及10.31个百分点。此外,该公司拟派中期股息每股2.43分,派息率30%。

新“民促法实施条例”对基础教育机构影响较大,其不利影响已经在2021财年业绩及估值上充分体现。2022年是转折的一年,各上市教育机构纷纷转型,积极开拓新业务,比如天立国际控股的多元业务结构及分拆独立营利性高中运营获得显著成绩,2022财年收入录得增长156.2%,并实现扭亏为盈,2023财年将继续保持高增长。

天立国际控股度过了最艰难的时期,而今已迎来业绩和估值双提升,但估值仅恢复不到三成,估值仍在底部,长期配置值博率高。

加速核心业务调整,多元战略显成效

天立国际控股是中国西部地区领先的综合教育服务运营商,2002年成立,目前拥有44所学校,覆盖内蒙古、山东、河南、贵州及浙江等33座城市。2018年该公司登录港交所,上市以来,受政策影响业务结构持续调整,一方面重点发展营利性高中,在一体化学校中分离出高中业务,另一方面挖掘多元业务,为适龄人士提供综合运营服务,包括素养课程服务、后勤综合服务及在线校园商城运营等。

从历史业绩看,2018年新民促法实施条例送审稿发布,到2021年正式生效,但在过去三年间政策实际上对业务没有影响,该公司业绩收入复合增速为42.3%,股东净利润复合增速为39.4%,在校生人数于2020/2021学年有58190名,较2019年秋季学期末增长45.7%。2021年政策正式实施后,短期业绩受到影响,并计提了大额的减值损失。但实际经营同样没有实质影响,公司积极调整业务战略,2022财年业绩开始恢复增长。

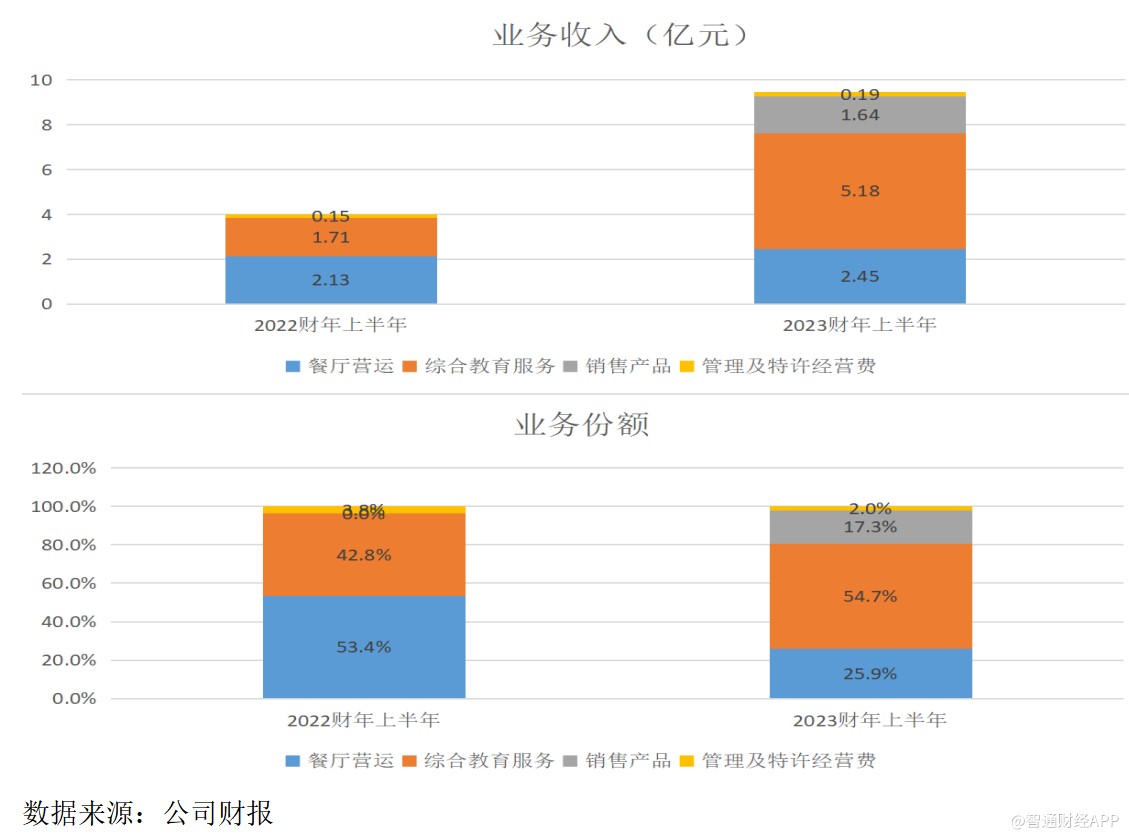

天立国际控股形成了多元业务结构,包括综合教育服务、餐厅运营、销售产品及管理及特许经营费,2023财年上半年,上述业务收入份额分别为54.7%、25.9%、17.3%及2%,多元化结构凸显。

综合教育服务目前仍是核心业务,运营主体为该公司自有高中及特色素养服务公司,而受民促法实施条例影响的学校有30所,其中包括11所一体化学校(小学至高中)。该公司积极优化运营结构,目前已完成从5所一体化学校独立出拥有独立运营牌照的高中,2022财年及2023财年上半年业务收入分别恢复增长131.93%及202.92%,于2022年秋季学期初,服务的在校生人数已近9万人,其高中生入读人数为25,524人,同比增长48.5%。

天立国际控股具有非常强的学校运营实力,在高中升学上有较高的品牌及口碑。在2022年高考中,本科上线率约90%,一本上线率约60%,其中四川省自有学校高考考生中,本科上线率及一本上线率分别为93%及66%,同时有79名考上清华北大等top50名校。当然该公司也采取多元化升学策略,关注特长生发展并初见成效,比如有1名体育生保送清华大学,4名艺术生入读清华大学美术学院及3名学生入读新加坡南洋理工大学等。高中是该公司优质的营利性资产,独立及业务聚焦将持续驱动业务成长。

餐厅运营、销售产品及管理及特许经营其实是依托于学校资源,核心在于在校生人数,通过内生+外延扩张,叠加学校品牌效应下在校生数量持续增加,为多元业务带来更多的商业机会。天立国际控股的业务结构实际上形成了教育服务+增值服务(多元化战略),2023财年上半年增值服务收入贡献为45.3%,对业绩构成较大影响,正在重塑业绩增长模型。此外,该公司实现成长复苏的同时,盈利上也在加速回归,提升股东回报率。

盈利水平全面提升,管理层持续看好

天立国际控股2021财年至2023财年上半年,毛利率分别为17.39%、33.26%及39.18%,保持快速上升趋势,2021财年该公司受民促法实施条例影响,计提非流动资产减值亏损10.85亿元,导致报表层面大额亏损,但扣除后仅亏0.41亿元。以经调整净利率而言,2023财年上半年为19.64%,同比提升10.54个百分点,亦比2022财年年度提升8.51个百分点,费用持续优化,盈利水平得到全面提升。

值得一提的是,教育业务收入具有递延性,该公司未结转为收入的合约负债高增长,2022财年及2023财年上半年分别为8.43亿元及7.68亿元,同比分别增长121.88%及147.3%。合约负债不仅表现了目前学校运营的强劲,同时也保障了2023财年成长及盈利的双增,带来较高的业绩预期。

从财务角度来看,公司具有良好的财务结构,2023财年上半年,该公司有息的短债+长债合计为15.05亿元,有息负债率为17.7%,而账上现金覆盖流动的有息负债达1.51倍。

截止2023年2月,天立国际控股账上现金7.05亿元,资金非常充裕,这也是该公司每年都派息,且能够保持高派息率的筹码,2022财年股息派付率达到50%。今年外部不确定因素消除,扩张环境较为宽松,预计该公司将可能动用收购资金,同时不排除挖掘更多的增值业务及收购潜在业务。

从政策及行业角度看,民促法实施条例驱动行业转型,行业已回归理性发展;“双减”政策切断了学科类培训机构生存空间,家庭教育支出将更多转向非学科类素质培训,天立也顺应市场需求变化积极开拓综合素养服务的业务。天立国际控股聚焦高中业务,不再受政策限制,且招生放开生源稳定,而随着业务多元化稳步推进,业绩也将更加韧性成长。

行业前景还是比较乐观的,天立国际控股管理层非常看好发展前景,比如主席兼行政总裁罗实于2022年多次增持公司股份。同时,在今年3月公司发布公告将向合格参与者授出共计6,100万份购股权,以激励承授人致力于为公司未来的持续竞争力、经营业绩及增长而奋斗。该等购股权行使价2.48港币,有效期为10年,其中董事会主席罗实先生3,000万份,执行董事王锐先生700万份。

综合看来,天立国际控股近几年积极调整核心业务,通过独立高中业务聚焦发展,并通过开拓多元业务战略,基本面扭转,成长及盈利都得到快速恢复,2023财年预计保持高增长趋势。此外,该公司账上现金充裕,而有息负债水平较低,今年大概率将启动收购计划,满足业务扩张需求。

该公司通过增持、回购及授出购股权及等多种方式向市场表达对公司发展的看好,各大券商也开始关注到公司的发展。比如天风证券于今年4月份发布研报,认为天立自民促法实施以来,加速业务调整,伴随其运营结构调整,以及素质教育等综合运营服务的持续开展,后续收入业绩体量有望快速恢复。

天立国际控股估值水平虽然有较大的反弹,但仍处于底部,在业绩预期、管理层等多重看好下,介入及持有安全边际高。