对于美国通胀将从几十年来的最高水平进一步回落多少这一争论,全球最大的基金经理们越来越产生分歧。

其中,一方是安联环球投资和西部信托等公司认为,美联储和其他央行将在加息方面取得胜利,即使这意味着继续加息、控制通胀到2%的目标可能会让经济陷入衰退。

而另一方面,贝莱德和DoubleLine等公司则质疑,面对粘性极强的通胀,美联储和其他央行的政策制定者是否真的愿意冒让数百万人失业的风险,换句话说,央行们最终可能不得不做出妥协,容忍高于目标的通胀。

此外,此外还有观点认为,随着经济下行压力加大和通胀高烧迟迟不退,未来可能出现持续的滞胀。也就是说,美联储也无法战胜通胀。

万亿美元级别投资者观点的分歧,反映了货币政策本身已变得多么艰难,尤其是在从美国到英国和欧元区的价格压力仍然居高不下的情况下,以及总体通胀和潜在通胀的读数发出了喜忧参半的信号。

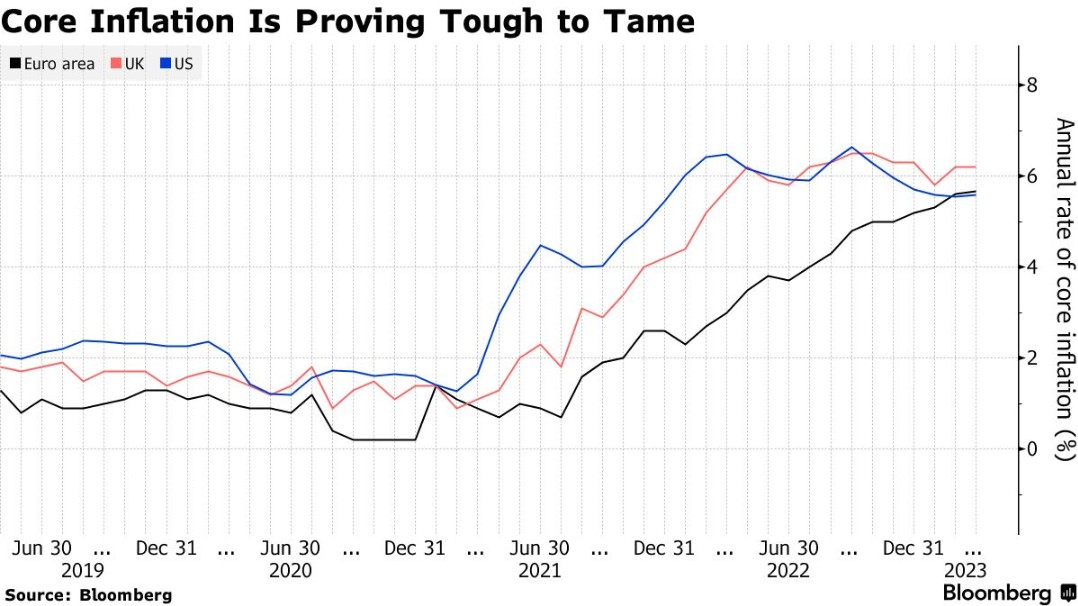

图1

如上图所示,美国和欧洲大部分地区的总体通胀已有所减弱。然而,英国仍在录得两位数的增长,而在欧元区,核心指标刚刚创下历史新高。在经历了债券和股票的痛苦一年之后,正确的判断可能是最可靠的救赎机会。下文将陈述三种观点的具体内容:

观点1:通胀降温明显 美联储不惜引发经济衰退也要加息

安联战略债券基金经理Mike

Riddell在电子邮件中表示:“我们坚信,去年所有的货币紧缩政策(仍在进行中)可能很快就会显露出对经济的伤害,这种伤害将持续至少一年。如果经济增长远低于市场预期,未来几年的通胀将绝对低于美联储设定的2%的目标。”

Riddell称,当前美国和全球经济已经在面临严重衰退的风险。

与此同时,西部信托预期的结果与市场对美联储路径的押注一致。该公司联席首席投资官Steve

Kane表示:“对我们来说,从更宏观来看,尽管我们认为通货膨胀率不会迅速下降到2%,但通胀下行趋势已经存在。当美联储放宽政策时,收益率曲线前端(短期债券收益率)就会下行。”

Kane称:“我们喜欢收益率曲线的前端,当美联储放松政策时——这是其中的一个关键部分——收益率曲线的前端就会断裂。而这样的结果可能需要几个季度才能显现出来。”

观点2:通胀粘性过大,美联储或不得不向通胀妥协

全球最大资管公司贝莱德认为,当借贷成本上升对经济的损害变得更加明显时,美联储将停止加息。该机构的策略师称,美联储停止加息的时点可能会在通胀得到完全抑制、严重的衰退出现之前就出现。

贝莱德首席执行官Larry

Fink本月表示,他预计美国2023年不会出现大衰退。然而,他认为通货膨胀将持续更长时间。与美联储2%的通胀目标相反,Fink预测美国将有一个4%左右的通货膨胀下限。

此外,管理约960亿美元资产的DoubleLine的基金经理Greg

Whiteley也认为,本轮美国通胀的粘性非常大——这意味着央行无法持续地通过加息,甚至是激进加息的手段来控制通胀,否则牺牲的一定是经济。

T. Rowe Price首席美国经济学家Blerina

Uruci表示:“感觉在2022年,债券市场过早地消化了美联储暂停加息的预期,而现在感觉在2023年,市场过早地消化了降息的预期。”

值得一提的是,高利率对企业利润来说不是好兆头。考虑到这一点,管理着约410亿美元资产的Glenmede的首席投资官Jason

Pride自去年初以来一直在减持股票。

Pride表示:“通胀上升以及随后利率上升的冲击足以对美国经济造成负面影响,我们至少会看到温和的衰退,而且即使在温和的衰退中,股市通常也表现不佳。”

据了解,持这一观点的投资者似乎包括对10年期美国国债期货做空创纪录的对冲基金,他们普遍认为利率将在更长时间内走高。

然而,这与市场目前的立场相左,即美联储将在2023年下半年转向降息,此前美联储可能在下周至少再加息25个基点。就政策制定者而言,到2023年,其政策利率将保持在5.1%左右,因此再次加息并保持在这一水平。

观点3:滞胀风险

除了上述两种可能出现的情况之外,还有第三种可能出现的情况,即滞胀。彭博经济研究院的Anna

Wong不仅认为美国经济将会陷入衰退,而且“今年余下时间滞胀风险增加”。 这种环境可能会给债券和股票带来压力,即随着经济增长放缓,通胀仍在上升。

但归根结底,事实证明,现在的通胀与疫情早期价格飙升时一样难以预测。

例如,去年6月,经济学家预测2022年最后一个季度的年化增长率为5.1%,但结果却是5.7%。相比之下,美联储决策者的表现也好不到哪里去:根据他们的预估中值,6月份他们预计年底整体通胀率为5.2%。

对此,瑞银资产管理英国固定收益部门主管Jonathan

Gregory表示:“推动通胀的因素如此之多:既有需求因素,也有供应因素,既有短期因素,也有长期因素。因此,很长一段时间以来,人们对通胀的看法都是错误的。”

总结

放眼全球,欧美的总体通胀水平已经有所减弱,但英国的通胀仍然保持两位数的增长,欧元区核心通胀也创下历史新高。

而美联储更关注的是剔除食品和能源成本的核心通胀,去年以来,美联储又把核心通胀区分为核心商品、住房服务和其他核心服务。

当前,核心商品的通胀率已经开始下降;住房服务的通胀压力依然强劲,但有望缓解;真正让美联储头痛的是核心服务通胀,目前没有明显的下降趋势,而在最近几次的议息会议后,美联储主席鲍威尔一直强调要关注这一类别的通胀变化趋势。

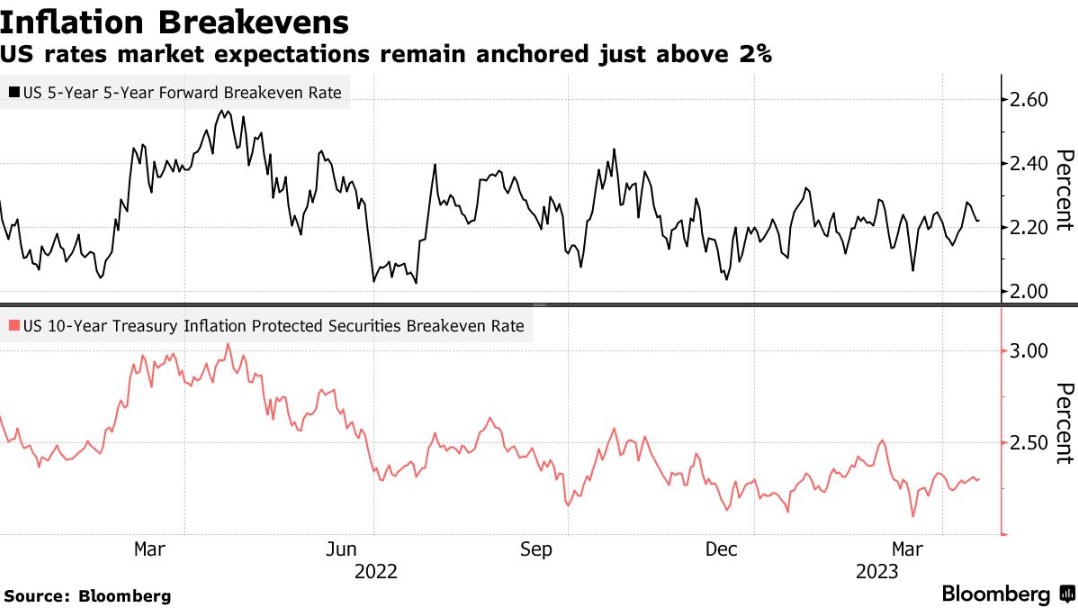

值得注意的是,在过去一年的加息之后,通胀预期已经稳定下来,反映出投资者对美联储的长期信心。一项评估未来十年后半期预期的指标显示,这一时期的年增长率约为2.2%,这与美联储2%的目标一致。

图2

投资者现在的任务是预测央行愿意承受多大的痛苦来实现他们的目标,甚至是2%的目标是否仍然有意义,毕竟美联储偏爱的通胀指标仍然是这个数字的两倍多。