随着日本央行接近放弃数十年来压低日元汇率的政策,从而吸引日本资金回流日本,投资者正为全球市场的结构性变化做准备。

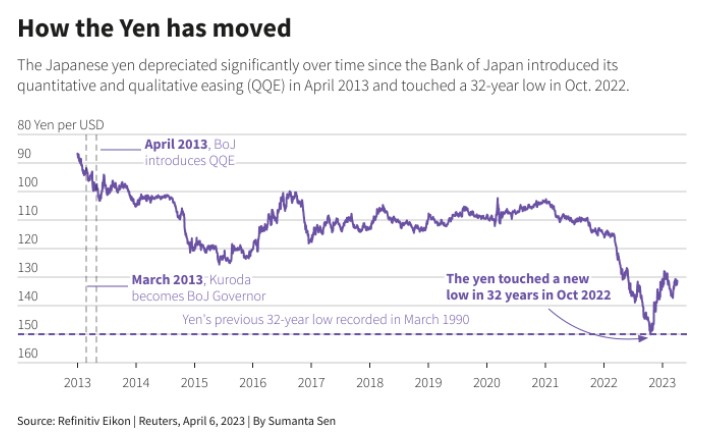

过去多年来,日本央行向其金融体系注入大量廉价现金,将利率维持在零以下,令日元变成了理想的融资工具,并使得数万亿美元的日本现金输送到海外以寻求更好的回报。

如今,日本已成为是全球加息竞赛中最后一个坚持负利率的国家。但随着日本通胀率达到数十年来的高点,日元稳步走强。

这意味着,投资组合经理不得不以多年来从未有过的方式,将日元走强的因素纳入投资决策中。

Carmignac跨资产主管Frederic

Leroux表示:“日本市场重估的导火索是利率上升,然后是日元走强。多年来,这个市场一直被低估,一直是个价值陷阱。”

目前,日元兑美元汇率已从去年10月创下的30年低点上涨逾11%,日元兑澳元则从去年创下的8年低点上涨约9%。

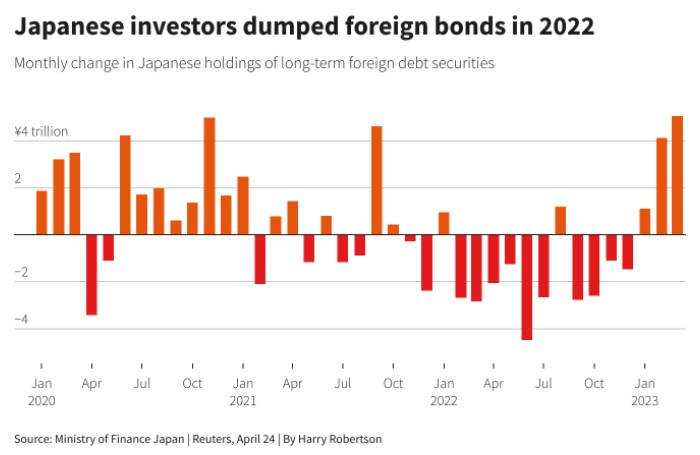

另外,有其他分析人士预计,随着对政策转变的预期升温,更多资金将离开长期以来收益率远高于日本同行的主要债券市场。

Pictet Asset Management高级投资经理Sam

Perry表示:“我们即将看到资产回流日本,而且数量将相当大。这种逆转可能真的非常戏剧性。”

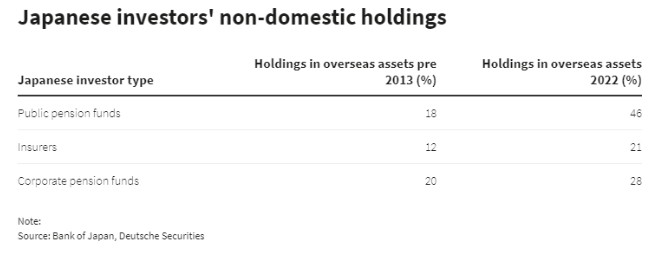

据德意志银行计算,仅日本的保险公司和养老基金就持有1.84万亿美元的外国资产,这比韩国的经济规模还要大。

与此同时,日本投资者还是美国国债的最大海外持有者。

由于日本通胀率(不包括能源)处于40年来的最高水平,日本央行可能会考虑在今年某个时候结束其收益率曲线控制(YCC)政策(即通过购买日本政府债券将长期利率维持在极低水平)。

一些市场观察人士认为,这种情况甚至可能在本周发生。

德意志银行策略师在一份报告中表示:“对日本投资者来说,政策正常化可能会让时光倒流。这是一次千载难逢的结构性变化。”

做多日元?不如买入股票

虽然,花旗策略师将美元兑日元汇率的目标水平定在125,并且他们还预计,随着时间的推移,日元将从这一目标进一步走强。截至目前,美元兑日元汇率徘徊在133附近。

但是,日本数十年的通缩已促使人们存钱、等待产品变得更便宜,而消费者支出激增的前景正激发人们对长期被忽视的股市的兴趣。

Carmignac的Leroux表示,由于日本人口老龄化和工人短缺,近期通胀反弹可能提振薪资,进而提振消费。

他补充道,日元走强将增强家庭购买进口商品的能力,所有这些因素加在一起可能会刺激经济。

九年来,相比于美国的标普500指数,日本的日经指数一直处于折价水平,其市盈率目前为14.7,而美国指数的市盈率则为22.7。

与许多全球投资者一样,Carmignac一直维持对日股的减持头寸,但Leroux表示,该公司正寻求将其评级上调至中性。

多米诺骨牌效应

日本是全球债券市场的重量级国家。德意志银行的数据显示,渴望收益的投资者持有近6%的澳大利亚债券和4.1%的法国债券。日本投资者还持有价值超过1万亿美元的美国国债。

但如果一个大型市场受到冲击,可能会对较小规模的市场产生连锁反应。

Northern Trust Asset Management的EMEA首席投资策略师Wouter

Sturkenboom表示:“在缺乏流动性的情况下,市场有可能对一些较弱的领域施加压力,比如欧元区的外围债券。”

然而,Sturkenboom表示,他只预计YCC政策会逐步改变。

日本投资者在2022年抛售了外国债券。尽管这一趋势在2023年初出现逆转,但德意志银行估计,一旦日本央行停止大规模购买日本国债,国内投资者可能会额外购买价值6000亿美元的国内债券,这将压低收益率。

日本的低利率也曾使日元成为套利交易的融资货币,在套利交易中,交易员通常借入一种低收益货币,然后卖出,将所得资金投资于以高收益货币计价的资产。

分析师表示,日元仍然是理想的套利交易货币,但美国银行的研究表明,市场已经有一段时间没有真正出售日元来为套利交易提供资金了。

“我们与客户的谈论显示,市场(目前)对日元的态度至少是中性的,"该行在一份报告中称。