2022年财报发布后,智云健康(09955)股价在持续两个月的低迷后终于迎来回升,截至4月最后一个交易日已自最低价5.9港元上涨超60%。无论是市场反应,还是亏损大幅收窄的优秀业绩,似乎都在表明公司已然走出低谷。

智云健康成立于2014年,于2022年7月登陆港交所,上市市值近200亿港元,有“慢病管理第一股”之称。受益于人口老龄化趋势,叠加“AI+医疗”的热门属性,智云健康却在上市后股价便一路下行,从30港元跌到10港元以下。

一年后,在ChatGPT重新带火AI热度的当下,如今的智云健康是否已经迎来了收获期?

营收大增70%,亏损大幅收窄

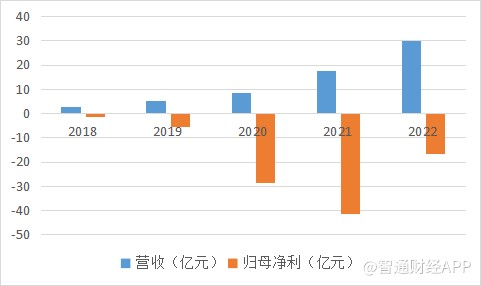

2022年财报是智云健康上市后公布的首份年度财报。从近年业绩来看,公司在2022年延续了此前快速增长的态势,亏损则有显著改善。财报显示,2022年该公司收入29.88亿元,同比增长70%;年度亏损16.92亿元,经调整净亏损3.33亿元,同比均大幅收窄。

据智通财经APP了解,营收的强劲增幅,主要得益于院内解决方案及药店解决方案的强劲增长。据计算,公司2019-2022年间的营收复合增长率高达78.66%。

按解决方案种类及收益来源划分,智云健康的收入分为院内解决方案、药店解决方案、个人慢病管理解决方案及其他。

2022年,其院内解决方案收入21.84亿元,同比增长71.6%,占总收入超六成,主要由于SaaS进一步渗透到医院、付费医院数量增加以及与制药公司加强合作以提供数字营销服务的订阅解决方案的增加;

药店解决方案则收入6.16亿元,同比增长76%,个人慢病管理解决方案收入1.88亿元,同比增长40%。

截至2022年年底,现金等价物以及短期理财6.7亿元,公司现金流充裕。

这样一份财报,表面看起来十分“美好”,不过若是细究公司的商业模式与业务内容,仍然存在一些疑点。

独特To B商业模式,医院是否“买账”?

与很多互联网医疗从C端切入、面向消费者提供药品网售、线上问诊等服务相比,智云健康的商业模式更加偏向B端。

具体而言,智云健康采取了“医院为先”的战略,要通过“触达、部署、商业化”模式(AIM模式),首先向医院提供以SaaS和医疗物联网为核心的慢病解决方案,随后逐步拓展到院外场景,并通过医疗用品和服务变现(主要为慢病相关的医疗器械和耗材)。

据智通财经APP了解,在医院板块,智云健康为医院提供针对慢性病诊疗的SaaS产品智云医汇,这是国内首款将院内慢病管理及治疗流程数字化和标准化的产品。截至2022年末,智云医汇的安装医院数量达到2567家,较2019年的377家有显著增长。

在药店板块,公司为药店提供用于慢性病在线问诊、处方开具、库存管理等的SaaS产品智云问诊,并在此基础上为药店提供采购药品的增值服务和订阅服务。报告期内,智云问诊覆盖药店数量达到19.33万家。

而针对个人用户,智云健康为用户提供慢病管理平台医云健康,通过app、小程序以及微信公众号等方式,有效将医生与患者连接,满足慢病患者的长期医疗需求。2022年,公司为终端用户开具出约1.7亿张在线处方单。

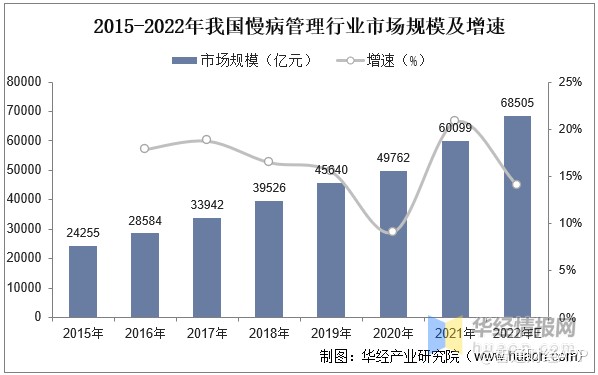

从行业前景来看,2021年我国65岁及以上老年人口占总人口比重已达14.2%,人口结构的转变标志着我国正式进入了“老龄社会”。随着卫生健康服务水平不断提升、居民人均预期寿命延长,慢性病患者数量将不断增多,相应亦将推动慢病管理市场规模快速增长。

据华经产业研究院整理数据,按商品交易总额计,我国慢病管理市场的整体规模由2015年的24255亿元快速增长至2021年的60099亿元,CAGR为16.3%,并预计2022年达到68505亿元。

通过大数据、人工智能、物联网等互联网技术,能够长期对慢病患者的健康数据进行收集和监测,为慢病患者制定个性化治疗方案,这不仅能提高慢病管理的效率,还能帮助患者减少医疗费用并有效改善疾病预后。

在国内,慢性病诊疗的核心场景为公立医院,而智云健康选择以SaaS产品首先切入公立医院,然后借助公立医院的名声背书,提高产品在药店场景、消费者群体中的渗透率。

乍一看,商业模式十分合理,而公司业绩的快速增长似乎也已经验证了这种商业模式的有效性。不过若仔细分析公司的业务类别,在综合院内解决方案中分为增值解决方案(如通过AIoT设备提供接入医院SaaS的医疗设备及耗材)与订阅解决方案(即提供利用医院SaaS网络及现有销售人员的数字营销服务);在综合药店解决方案中也包含SaaS订阅解决方案(店内实时在线问诊和处方开具服务)和增值解决方案(基于从处方服务中获得的见解来识别药店用品销售机会,简而言之就是推销药品)。

2022年,在院内解决方案中增值部分占收入75%,在药店解决方案中增值部分也占据收入91%。简单来说,增值业务即向医院或患者销售医疗设备、耗材及药品,这部分“卖货”业务仍占收入大部分,而真正SaaS服务所占的收入比例并不高。

据财报披露,2022年全年,在院内解决方案部分,每个合作制药公司订阅服务的平均年收入为2074.6万元,而每家付费医院增值服务的平均年收入为58.4万元,可以看出医院购买SaaS服务的收入远小于替制药公司打广告的收入。

而在药店解决方案部分,2022年19.3万家部署了SaaS的药店中仅有9.08万家药店是付费客户,付费转化率不到一半。以此来看,公司的“SaaS科技公司”属性,或许要打个折扣。

“AI+医疗”长期以来都被认为是极具潜力的高增长市场,AI在医疗领域的潜在应用包括辅助诊断、医疗影像、电子病历、医疗器械、药物设计、院内信息化布局等多个细分领域。

研发费用“腰斩”,科技属性存疑?

近期,智云健康披露,公司已与“文心一言”建立战略合作关系,可以利用“文心一言”提高公司的人工智能技术水平,并丰富医疗管理解决方案,这一合作代表着对话模型技术在慢病管理领域的首次应用。

在自研方面,公司拥有ClouDr Core、“ICloudrSign-智云问典-AI远程处方管理透镜”等科研成果。2023年4月,公司在一项国际会议上展示了基于ClouDPT的数字医疗项目ClouDTx。据称,ClouDPT是慢病管理领域的首个大型语言模型,能够帮助形成覆盖健康风险评估、在线问诊、处方开具、用药指导、健康随访的全生命周期数字化慢病管理服务体系。

不过,无论是此前的ClouDr Core,还是“蹭”了GPT热度的ClouDTx,目前都显得有些语焉不详,并无具体进展与实例披露。

必须要说明的是,尽管近期国内互联网公司相继推出多个国产大语言模型,但ChatGPT的成功很大程度上建立在算力和数据样本上。

据智通财经APP了解,目前微软的Azure云服务已为ChatGPT构建了超过1万枚英伟达A100GPU芯片的AI计算集群。有业界人士表示,云计算界公认1万枚英伟达A100GPU芯片是做好大语言模型的算力门槛,训练一个垂直的大语言模型也至少需要千枚GPU芯片。在GPT大语言模型问世前,国内几乎没有任何应用场景需要用到如此大的算力。

而在医疗领域,医疗数据的隐私和安全问题是长期以来阻遏AI赋能医疗行业的关键痛点。此外,GPT大模型能否完全理解复杂的医疗知识和临床情况、如何保障AI能够给出真实准确的健康建议,仍是一个重大挑战。

值得注意的是,2022年,公司研发开支为1.15亿元,相比去年同期的2.36亿元同比下降超50%。研发占收入比例则由截至2021年12月31日止年度的11.5%下降至截至2022年12月31日止年度的3.7%。作为一家以技术为核心资产的科技企业,在收入大增、亏损显著缩窄的情况下,研发费用反而明显“缩水”,或许是一个值得担忧的迹象。

小结

慢病管理行业有着高确定性的广阔前景,目前智云健康在细分赛道内建立的领先地位、业绩基本面相对改善均给了市场乐观预期。然而从长远来看,公司仍然需要真正构建技术护城河与核心竞争力,才是维持业绩与股价高景气度的关键。