欧洲央行周四如期加息25个基点,将存款机制利率上调至3.25%。在此之前,欧洲央行已连续三次加息50个基点。在史无前例的加息周期接近尾声之际,欧洲央行放缓了紧缩步伐,但同时暗示仍将继续加息。欧洲央行行长拉加德表示,在利率达到足以限制通胀回到2%的目标水平之前,还有更多的工作要做。

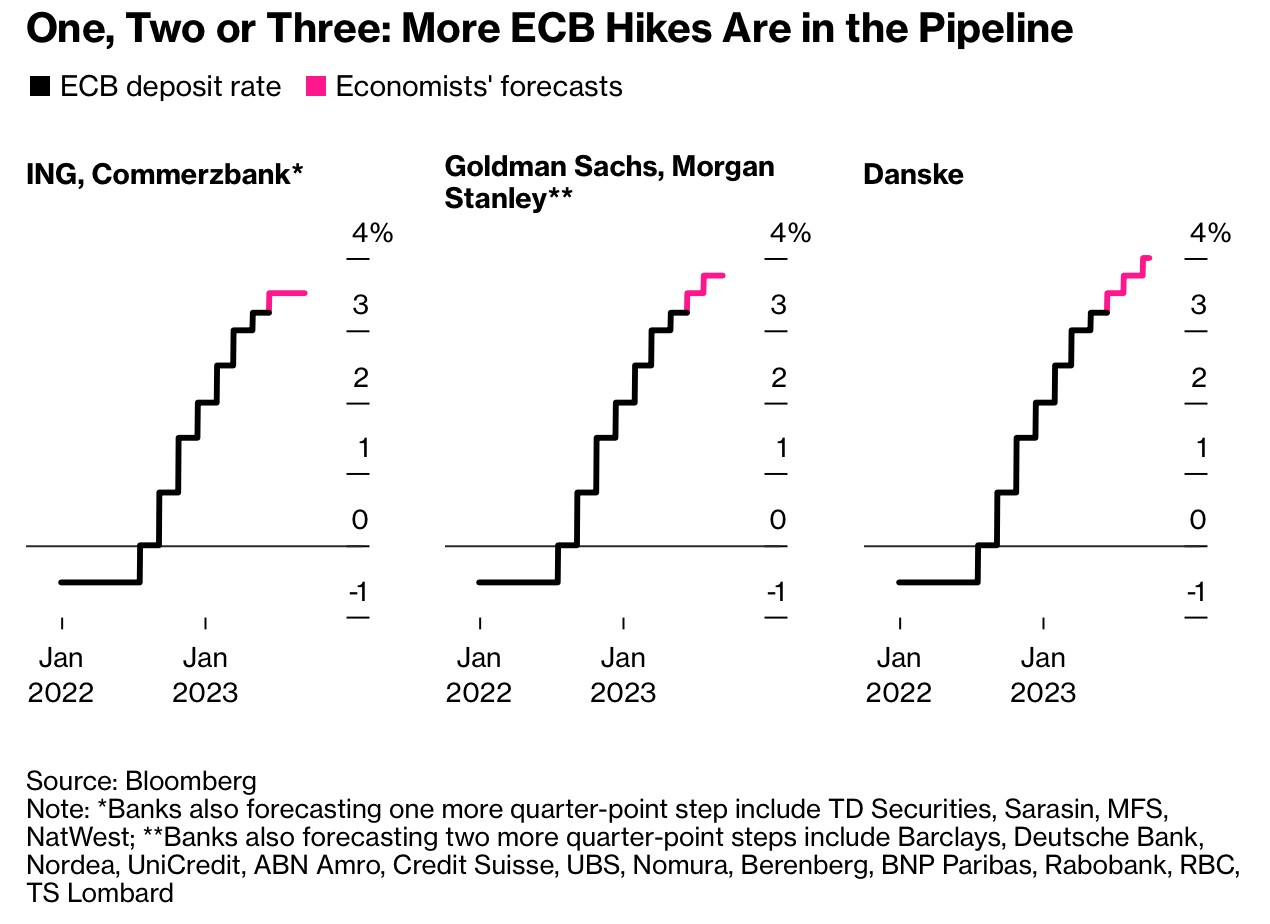

对于欧洲央行还将加息多少,市场有不同看法。包括高盛、摩根士丹利在内的华尔街银行预计,欧洲央行还会加息两次,每次各25个基点,最终将把存款机制利率提高至3.75%。荷兰国际集团和德国商业银行认为欧洲央行只会再加息一次。丹麦银行则认为欧洲央行还会加息三次,存款机制利率最终将为4%。

1、多数人的看法:再加息两次

高盛表示:“尽管对于欧洲重新出现银行业危机的担忧可能导致紧缩周期提前结束,但鉴于经济增长有弹性、薪资水平强劲以及核心通胀率居高不下,我们仍然认为风险倾向于更高的利率峰值。”

摩根士丹利表示:“显然,欧洲央行管委会中担心做得太多会带来风险的成员已经增加,而且所占比例已经大到足以大大减缓加息的进展。”

巴克莱表示:“我们认为,欧洲央行的紧缩周期将在7月份结束,届时存款机制利率将为3.75%。然后,我们预计欧洲央行将按兵不动,直到2024年下半年,我们预计届时欧洲央行将在接下来的六个月内累计降息100个基点,以便使利率回到更加中性的水平。这一观点是基于我们对经济增长的前景,我们的看法不如欧洲央行乐观。而且我们认为,核心通胀也将在夏季过后减速,并以比欧洲央行预期更快的速度趋近于目标水平。”

北欧联合银行表示:“我们认为风险是双向的。如果金融市场进一步动荡、或者经济动能更快丧失,可能会缩短紧缩周期。而粘性通胀可能很容易让欧洲央行在夏季之后继续收紧政策。”

意大利联合信贷银行表示:“欧洲央行的利率指引似乎相当模糊(肯定是有意的),并指出至少还会加息一次。相反,量化紧缩(QT)的指引看起来明确而强硬,因为欧洲央行现在预计将在7月份停止再投资。”

荷兰银行(ABN Amro)表示:“我们认为,随着紧缩政策的实施,今年下半年的经济可能会比欧洲央行目前预期的要弱得多。因此,我们预计一个宽松周期将从明年年初开始。”

瑞士信贷表示:“欧洲央行坚持认为,通胀前景仍有很大的上行风险。一方面是因为工资增长继续加速,另一方面是因为企业的利润率持续扩大。事实上,我们预计核心通胀率在2023年第三季度之前不会出现明显的持续回落。”

瑞银表示:“未来几个月,欧元区的核心通胀和潜在通胀可能仍将保持粘性。在6月的政策会议上,欧洲央行将提出新的宏观经济预测,我们认为这仍然不会显示出欧洲央行完全走上正轨,并在2024/2025年将通胀带回2%。但我们认为,更广泛的通胀环境将在夏季缓慢改善,因此欧洲央行不会在9月进一步加息。”

野村证券表示:“很明显,欧洲央行将进一步加息。潜在的通胀压力太大,4月服务业通胀继续加速。此外,工资增长仍然令人担忧。正如拉加德所强调的那样,核心通胀前景面临的风险仍是上行。”

德意志银行表示:“我们现在看到3.75%的峰值利率的上行风险,4%以上的利率峰值是有可能的。考虑到顽固的潜在通胀和强劲的劳动力市场动态,如果欧洲央行的加息周期停止在3.75%的利率峰值,那么未来的数据需要确认利率上升的传导正在加强。”

贝格银行表示:“欧洲央行对经济增长和通胀的最新评估与该行3月提出的基准情景没有太大不同,对工资通胀的担忧有所加强,但贷款增长前景趋软抵消了这种担忧。”

法国巴黎银行表示:“将利率上调至3.25%不足以控制通胀,需要进一步加息,我们预计利率峰值将在今年夏季达到3.75%。”

荷兰合作银行表示:“欧洲央行管委会并不认为它的工作已经完成,这是否意味着一次、两次或更多的加息仍是完全不确定的。拉加德重申,整个管委会仍决心抗击通胀,所有委员会成员都认为,通胀前景仍然过高,而且已经持续了太长时间。”

加拿大皇家银行表示:“或许是意识到放缓加息步伐释放出的鸽派信号,拉加德煞费苦心地用鹰派信号来平衡。拉加德强劲,预计通胀将在太长时间内过高,通胀前景仍有很大的上行风险。”

TS Lombard表示:“将加息幅度降至25个基点并不会让欧洲央行更接近暂停加息。欧洲央行明确表示,通胀前景在太长时间内仍处于过高水平,还有更多的理由需要考虑。因此,问题仍然是欧洲央行将在哪里止步。目前,我们坚持利率峰值为3.75%的预期。”

2、加息周期即将结束

荷兰国际集团表示:“尽管最近的数据证实潜在通胀压力比预期的更为棘手,但疲弱的信贷增长和银行贷款调查的最新结果表明,迄今为止的加息正在给经济留下明显的痕迹。或者正如欧洲央行所说的那样,过去的加息正被强有力地传导至欧元区的融资和货币状况,而传导到实体经济的滞后和强度仍然不确定。”

德国商业银行表示:“我们确实预测欧洲央行今年夏季将结束加息。但我们也预计,这最终不足以让通胀率持续回落至2%的目标,这是因为通胀往往会停留在更高水平。克服这种高通胀的自我稳定倾向需要果断的对策。欧洲央行3.5%的存款机制利率可能是不够的。”

道明证券表示:“我们预计欧洲央行将在6月份再次加息,将存款机制利率提高到3.5%的水平。不过,欧洲央行可能会在7月加息至3.75%,劳动力市场的紧张态势可能是实现这一目标所需的全部条件。此外,在美国银行业压力的背景下,全球金融环境趋紧可能会取代欧洲央行的加息。”

Bank J Safra Sarasin表示:“拉加德表示,欧洲央行收紧货币政策的工作还没有结束,它还有更多的工作要做。虽然这不应被解读为对未来进一步加息的前瞻性指引,但它显然不仅仅是一种纯粹依赖数据的方法。”

MFS Investment Management表示:“欧洲央行在通胀问题上的基调依然强硬,但数据似乎与中期通胀不可能向上修正的观点一致。欧洲央行承认,过去加息的传导是强有力的,这表明欧洲央行正在仔细研究过去政策举措的传导是如何在中期给经济增加下行风险的(同时也隐含着对通胀的影响)。这些考虑为今天的决定增添了温和的鸽派色彩。”

国民西敏寺银行表示:“我们预计利率将进一步上升至3.5%。风险显然是7月份将再次加息(至3.75%),这与拉加德在声明中强调的‘未来决定’的措辞一致。但我们预计,到那时,就会很清楚,不需要额外的小幅度加息。”

3、还需三次加息

丹麦银行表示:“欧洲央行采取了较慢的路线,使通胀与目标相符。拉加德多次重申,这是一个过程,而不是目的地,因此对利率决定保持开放的心态。根据我们目前的通胀和增长评估,我们保证这个紧缩周期将会稍长一些,但仍将在利率达到4%左右结束。市场可能需要一段时间才能完全理解这种终端利率的定价。“