盘前市场动向

1.5月8日(周一)美股盘前,美股三大股指期货涨跌不一。截至发稿,道指期货涨0.23%,标普500指数期货涨0.15%,纳指期货跌0.08%。

2.截至发稿,德国DAX指数涨0.19%,英国富时100指数涨0.98%,法国CAC40指数涨0.28%,欧洲斯托克50指数涨0.29%。

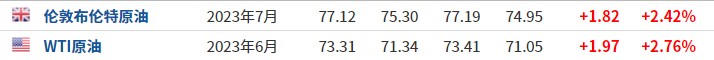

3.截至发稿,WTI原油涨2.76%,报73.31美元/桶。布伦特原油涨2.42%,报77.12美元/桶。

市场消息

拜登和麦卡锡周二将会面,以期解决债务上限僵局。美国总统拜登和国会两党高层将于本周坐下来,试图解决围绕31.4万亿美元债务上限问题长达三个月的僵局,避免在5月底之前出现严重的违约。民主党总统拜登呼吁议员无条件提高联邦政府自行设定的债务上限。而美国众议院议长、共和党人麦卡锡表示,任何不削减开支来解决预算赤字扩大问题的协议,众议院都不会批准。拜登定于周二(5月9日)在白宫与麦卡锡会面,这是他们自2月1日以来的首次会面,届时参议院民主党领袖舒默(Chuck

Schumer)和参议院共和党领袖麦康奈尔(Mitch McConnell)也会参加。众议院民主党领袖Hakeem Jeffries也将参加会谈。

美财长耶伦:国会必须提高债务上限,动用第14修正案将引发宪法危机。美国财政部长耶伦上周日表示,要解决美国的债务上限僵局,除了国会提高债务上限之外“根本没有什么好的选择”。耶伦表示,如果无法延长债务上限,这将是美国历史上第一次出现无法支付到期债务的情况。她重申,美国可能最早在6月1日就会违约,如果国会不采取行动,美国可能会看到金融市场出现混乱,债务上限谈判不应该以“威胁美国人民”的方式进行。耶伦还警告称,诉诸第14修正案将引发宪法危机。

大摩空头不看好美股企业未来业绩。摩根士丹利策略师Michael Wilson表示,美国宏观经济数据走软表明,未来几个月的企业盈利趋势将走弱,这与多数分析师的预期相反。

与华尔街唱反调!

对冲基金大举做空美债,规模创历史之最。根据美国商品期货交易委员会(CFTC)的最新统计数据,杠杆型对冲基金在截至5月2日的一周内,将美国国债期货的整体空头比例推高至史无前例的天量水平。这是对冲基金连续七周对美债的看空押注增加——该项数据创下自2017年以来持续时间最长的一次。

市场开始押注美联储七月降息。由于美联储上周再次加息25个基点,定于本周三公布的美国4月CPI数据可能成为一个关键指标,它将决定美联储是否会在下次会议上暂停加息,维持利率不变。而市场已经开始押注美联储7月开始降息。美联储观察工具显示,6月会议暂停加息的概率为89.3%,7月降息概率为39.9%,而一周前为略高于20%。

巴菲特:美国银行业或面临更多动荡,监管机构和政客难辞其咎。美国著名投资人巴菲特6日在2023年伯克希尔哈撒韦公司股东大会上表示,美国监管机构、政客和媒体就美国银行安全性问题混淆公众视听,或导致美国银行业前景更加严峻。巴菲特预计,由于美国民众普遍担心失去存款,在网上银行取款又很便捷,未来美国可能会出现更多银行挤兑状况。巴菲特还抨击了冒不合理风险行事的美国银行高管,呼吁对银行业不良行为施以惩戒。他表示,一些高管可能知道自己所在银行即将陷入困境,于是抛售了银行股票。

WTTC:今年全球旅游业将接近完全复苏,规模达9.5万亿美元。世界旅行和旅游理事会(WTTC)表示,预计今年全球旅行和旅游行业将接近恢复至疫情前规模。今年这一市场的规模预计将达到9.5万亿美元,对全球GDP的贡献与2019年相比仅差5%。预计2024年全球旅游业将全面复苏,超过2019年。报告称,截至去年年底,在WTTC分析的185个国家中,有34个国家的旅游业对GDP的贡献恢复到了疫情前。到今年年底,至少还有50多个国家将达到这一目标,或者达到目标的95%以上。

个股消息

伯克希尔哈撒韦A(BRK.A.US)一季度营收同比增20.6%至854亿美元,净利润为去年6.5倍。伯克希尔哈撒韦A一季度营收853.9亿美元,去年同期为708.1亿美元,同比增长20.6%,期内投资和衍生品收益为347.58亿美元,这部分去年同期为亏损19.78亿美元。一季度净利润355.04亿美元,去年同期为54.6亿美元。A类股EPS为24377美元(去年同期为为3702美元),B类股EPS为16.25美元。伯克希尔哈撒韦第一季度买入了28.7亿美元的权益证券,同时卖出了132.8亿美元的权益证券。截至2023年3月31日,约77%的以公允价值核算的股权投资集中在美国运通,苹果,美国银行,雪佛龙,可口可乐。伯克希尔哈撒韦表示,新冠疫情的后续影响继续影响公司的经营业务,地缘政治冲突、供应链中断、政府近年来对抗通胀的举措,都对企业运营产生了影响。

巴菲特:不打算收购西方石油(OXY.US)未来或再增持。巴菲特上周六表示,伯克希尔·哈撒韦不打算收购西方石油,但仍对其在该石油公司上的大笔投资感到满意。他还表示:“未来也许我们还会增持,但目前对仓位满意。”

西太平洋合众银行(PACW.US)大幅削减季度股息至1美分。地区性银行西太平洋合众银行大幅削减了季度股息,理由是美国银行业的动荡,尽管该银行表示其业务“基本稳健”。西太平洋合众银行董事会宣布,每股普通股将派发1美分的季度现金股息。数据显示,此前该行支付的股息为每股25美分。首席执行官Paul

Taylor在声明中称,"考虑到当前经济的不确定性、银行业近期的波动以及监管资本要求的潜在变化,我们认为减少派息是加快我们积累资本计划的审慎举措。"

市场普遍看衰地区性银行股之际小摩唱反调!上调三家银行评级。摩根大通是市场上为数不多的看好美国地区性银行股的大行之一,并上调了三家近来遭受重创的美国地区性银行的评级。摩根大通分析师Steven

Alexopoulos表示,他上一次看到这么多看空的投资者是在全球金融危机接近尾声时,当时美国政府推出乐“不良资产救助计划(TARP)”进行干预,并迅速扭转了市场情绪。Alexopoulos表示,目前,“针对美国地区性银行的负面情绪只需要稍微缓和一点,就有可能大幅调高对其评级”。他将阿莱恩斯西部银行(WAL.US)、齐昂银行(ZION.US)和联信银行(CMA.US)的股票评级上调至相当于“买入”的“增持”评级。

BioNTech(BNTX.US)Q1业绩超预期,预期全年新冠疫苗销售收入为50亿欧元。BioNTech一季度营收12.77亿欧元,同比降低79.7%,超出市场预期的10.7亿欧元;摊薄后每股收益为2.05欧元,超出市场预期的1.35欧元,上年同期为14.24欧元。净利润5亿欧元,同比降低86%,上年同期净利润为37亿欧元。BioNTech指出,一季度营收下滑的主要原因是在全球范围内供应和销售新冠疫苗的商业收入减少。BioNTech重申2023年新冠疫苗收入指引约为50亿欧元。

泰森食品(TSN.US)Q1营收逊预期,下调全年营收指引。泰森食品第一季度营收131.3亿美元,低于预期的136亿美元;调整后每股盈余0.82美元,超预期的0.79美元。公司预计全年资本支出23亿美元,低于预期的24.9亿美元,此前的预期为25亿美元;预计全年营收530-540亿美元,低于预期的550亿美元,此前的预期为550-570亿美元。

特斯拉(TSLA.US)周一将在得州举行锂精炼厂奠基仪式。据报道,特斯拉将于周一在得克萨斯州举行锂精炼厂的奠基仪式。建成后,这个价值3.75亿美元的工厂将提炼电池级氢氧化锂,成为北美第一家此类工厂。据悉特斯拉CEO埃隆·马斯克和得州州长将出席该奠基仪式。预计特斯拉这一锂精炼厂将对当地经济产生重大影响。在建设期间,该设施将创造250个就业机会,一旦该厂启动并运行,它将在该地区创造另外162个高薪永久就业机会。此前,马斯克便一直直言不讳地表示,他们需要更多的锂精炼厂。

重要经济数据和事件预告

北京时间22:00 美国3月批发库存月率终值、欧洲央行首席经济学家连恩发表讲话。

北京时间次日04:00 美联储发布金融稳定报告。

北京时间次日04:45 2023年FOMC票委、明尼阿波利斯联储主席卡什卡利主持关于最低工资的小组讨论。

业绩预告

周二早间:PayPal(PYPL.US)、Lucid(LCID.US)