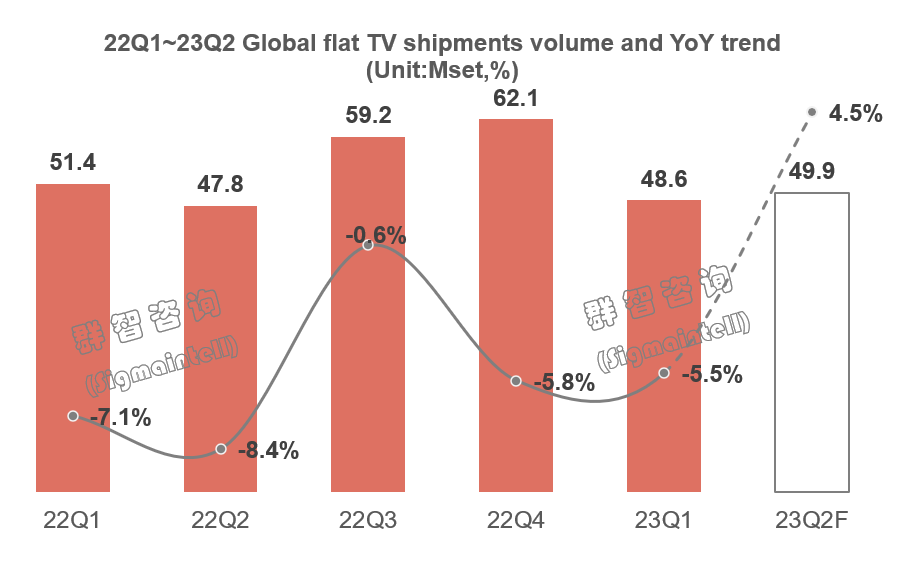

群智咨询统计数据显示,2023年一季度全球平板电视出货规模为4862万台,同比下降5.5%,延续7个季度跌势。除了东南亚和北美市场表现相对稳定之外

,其他区域均呈现不同程度的同比下滑,欧洲地区受战争及高通胀的影响依然维持大幅衰退,中国市场超10%下滑,发达亚洲及中东非洲地区均维持5%以上的较大跌幅。

二季度中国市场有望低位恢复,北美及东南亚市场出货维持同比增长,同时,在面板价格上涨预期的驱动下渠道备货前移,预计二季度全球平板电视出货规模同比弱恢复。但全球宏观环境依然动荡,以及电视成本持续走高将对终端需求产生抑制影响,二季度以及下半年恐难以期待终端需求强复苏。

中国品牌的“进”与国际品牌的“退”

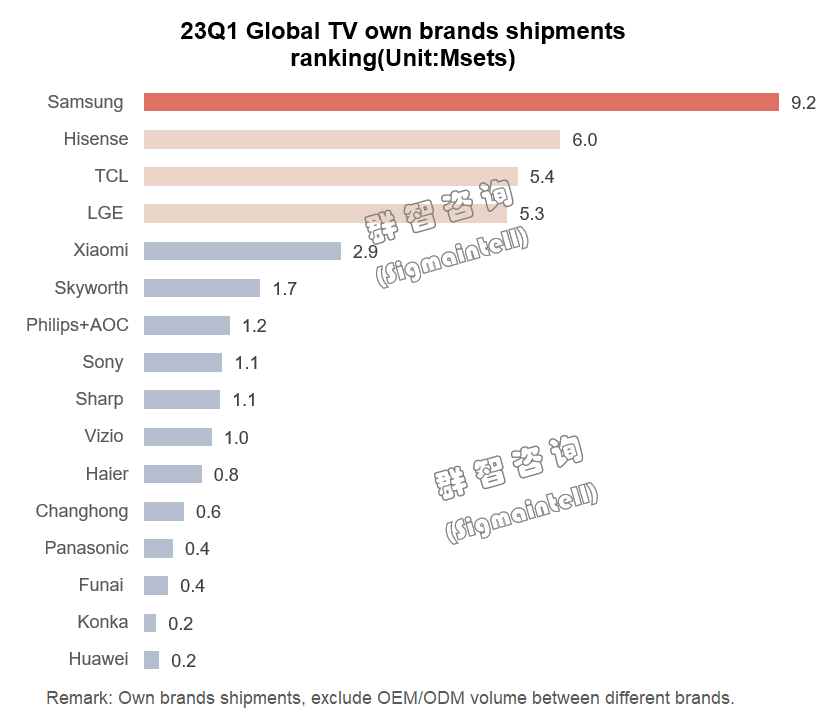

从2023年一季度品牌出货表现来看,依然延续2022年的趋势,整体需求疲弱,品牌格局迎重大调整,主要表现在中国品牌的“进”与国际品牌的“退”。以海信和TCL为代表的中国品牌依托国内高效的供应链、低成本的竞争优势以及不断完善的全球化布局,在全球市场一路高歌猛进,拓展市场份额,2023年一季度海信和TCL全球电视出货数量均超过LGE挤进全球前三。而国际品牌则受到来自全球中高端需求疲弱以及供应链话语权议价权减弱等多重挑战,且短期面临策略方向调整,其在全球市场中的份额不断被挤压,尤其在LCD

TV领域恐将步步退让。

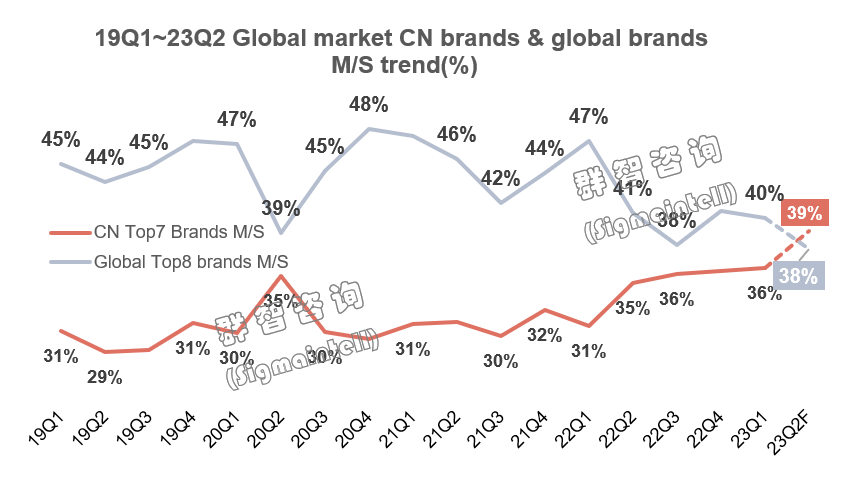

群智咨询统计数据显示,海信及TCL等中国品牌在全球市场出货规模及市场份额的提升,带动中国Top7品牌在全球电视市场出货份额从2019年初的31%提升到2023年初的36%,预计二季度其份额将进一步提升到接近40%的水平。而以三星电子(Samsung)、LG电子(LGE)、索尼(Sony)为首的其他国际Top8品牌的市场份额从2019年初的45%回落到2023年初的40%,预计二季度将进一步回落至38%的水平,恐将首次被中国Top7品牌全球份额超越。

各个品牌的表现如下:

三星电子(Samsung):出货低迷,加快非LCD

TV赛道布局。一季度平板电视出货为920万台,同比大幅下降15.6%,排名第一且维持明显的规模优势,但在全球市占同比下降了2.3个百分点。三星电子正受到来自终端需求不如预期以及供应链风险扩大等多重压力,一方面受海外市场终端需求低迷尤其是中高端产品需求疲弱的影响,出货表现低于预期;另一方面,在韩厂逐步退出LCD

TV面板供应之后,LCD TV面板供应高度集中,供应风险随之增加。长期来看,预计三星电子将加快对LCD

以外赛道的布局,包括与LGD在WOLED领域的合作。

LG电子(LGE):OLED电视需求差,全球排名回落到第四。一季度出货总量为526万台,同比下降14.2%,全球出货排名回落到第四,全球市占同比下降了1.1个百分点。受欧美市场冲击尤其是OLED电视销售远低于预期,对LGE整体出货形成显著拖累,2023年全球OLED

电视出货目标已从超400万台下调到略高于300万台水平。在电视成本上涨以及终端需求持续低迷等因素影响下,预计LGE短期内将面临市场份额持续收缩的困境。

索尼(Sony):高端需求萎靡,全球份额持续下降。全球发达地区高端LCD电视和OLED电视需求萎靡对索尼产生严重冲击,一季度全球电视出货量仅略高于100万台,同比大幅下降25.9%,数量排名来到了第八,全球市占同比下降了0.6个百分点。因规模收缩以及高端产品销售低于预期,索尼电视业务的盈利能力亦面临严峻挑战,原来利润较高的WOLED电视产品也面临亏损的压力,使得索尼对于WOLED产品策略也将转向保守。预计索尼未来将在规模与利润之间积极寻求平衡,提升高端产品尤其是LCD

TV高端产品线的竞争力。

其他海外品牌如飞利浦(Philips)、Vizio以及夏普(Sharp)等日系品牌,在欧美以及亚太市场受到海信及TCL的激进策略冲击,出货规模及全球市占均呈现同比大幅衰退的趋势。

海信(Hisense):综合竞争力稳步提升,逆势增长。一季度海信自有品牌出货总量达603万台,同比大幅增长32.1%,排名全球第二,全球市占同比大幅提升了3.5个百分点。海信近年来稳步推进全球化战略,稳健的运营,积极的品牌推广,多品牌运营策略以及高效的管理使得海信在全球电视领域的综合竞争力稳步增强,海外在北美,欧洲,亚太等地区的市场份额显著提升,国内市场则通过子品牌Vidda维持激进扩张,预计2023年海信有望维持全球电视出货量货排名第二,中国市场排名第一的佳绩。

TCL:品牌与代工制造联动,全球份额稳步提升。一季度自有品牌出货总量达541万台,同比增长15.8%,全球排名挤进前三,全球市占同比提升了2个百分点。TCL品牌与代工制造联动,近年来逐步增加外发代工的数量,同时,依托集团内部的面板供应资源优势,夯实海外市场基础,北美市场份额稳中略增,拉美、亚太及欧洲等区域份额增长,外销出货保持强劲增长,内销则依托子品牌雷鸟的高增长,整体市场份额稳步提升。

其他中国品牌方面,创维(Skyworth)内销出货同比恢复,同时受代工业务加持,

一季度创维全球电视出货数量明显增长。其他品牌如海尔(Haier)、长虹(Changhong)、康佳(Konka)等传统品牌聚焦中国市场,受大盘萎缩以及头部中国品牌持续内卷的影响,一季度自有品牌出货均有较大幅度下降。

整体而言,国际品牌在出货规模上面临一定的市场份额下降挑战,但依然保持强影响力,尤其在中高端产品方面维持领先的竞争优势。中国头部品牌则以高效和成本竞争力为优势不断扩充全球市场份额,以量取胜,但在中高端市场竞争力偏弱。

全球平板电视市场在马太效应下头部品牌份额持续提升,群智咨询统计数据显示,全球Top5品牌的份额由2019年初的50%提升到2023年初的接近60%,市场集中度逐步提升。

在上游TV面板供应风险扩大以及面板价格上涨的周期中,群智咨询认为:

1.

规模是基础,积极发力东南亚等成长性区域。在全球电视市场,规模竞争是一切的基础,更大的规模才能在市场博弈中获得更高的话语权和主动权。在全球电视市场整体需求维持疲弱的预期下,整机厂商要最大限度发挥自身优势,关注和重点发力东南亚等成长性区域以稳住基本盘甚至获取规模增长。

2.

产品优化升级,削弱成本上涨带来的盈利冲击。面板价格持续快速上涨对终端的影响逐步显现,其中中国市场已开始提高终端售价,而下半年开始也将影响到欧美市场,海外市场将面临成本上涨和终端售价难涨的艰难局面,届时预计对中低端入门级产品将产生更大的冲击。整机厂商应加快产品优化升级,争取提升中高端产品竞争力以削弱成本上涨带来的盈利压力。

3.

提升供应链韧性和灵活性。在面板供应高度集中的格局下,电视整机厂商应结合自身产品的特点积极推进,以确保供应链更高的韧性和灵活性。