5月15日,同星科技(301252.SZ)开启申购,发行价格为31.48元/股,申购上限为2.00万股,市盈率30.33倍,属于深交所创业板,国信证券为其独家保荐人。

招股书显示,同星科技的主营业务为制冷设备相关产品的研发、生产和销售,主要产品包括换热器、制冷系统管组件、汽车空调管路和制冷单元模块等。在二十余年的发展历程中,公司伴随着国内制冷行业的发展而不断进行产品创新和技术积累,逐步发展成为一家具有一定产品和技术优势的制冷设备相关产品企业。

同星科技的产品应用领域涵盖轻商制冷设备、家用制冷设备、空调、干衣机等领域。目前公司已有翅片式换热器产品逾 2,000 种,具备年产翅片式换热器 600

万个的生产能力,能够适应绝大多数轻商领域客户需求。

此外,同星科技与下游知名企业建立了长期合作关系,包括海尔集团、海信集团、美的集团、LG

电子、星崎电机、澳柯玛、星星冷链、长安汽车集团等。公司多次被海信集团、美的集团、LG

电子、澳柯玛等客户评为优秀供应商,“同星”品牌已在制冷部件领域特别是轻商制冷设备部件领域具有一定的知名度。

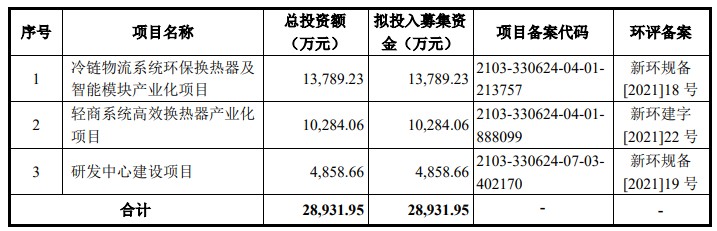

公司本次募集资金扣除发行费用后,将全部用于以下具体项目:

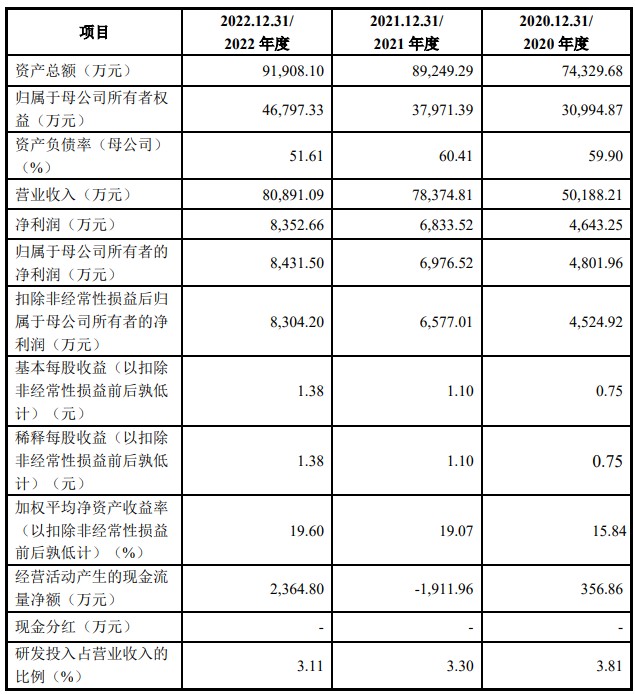

财务方面,于2020年度、2021年度及2022年度,公司实现营业收入分别约为5.02亿元、7.84亿元、8.09亿元。同期,归属于母公司所有者的净利润分别约为4801.96万元、6976.52万元、8431.50万元人民币。

值得注意的是,大型制冷设备制造企业有着较为严格的供应商准入标准,只有产品开发能力强、质量稳定、供货及时、服务优质的供应商才能进入其合格供应商名单,且一旦选定合格供应商后,通常不会随意更换。

但是,随着制冷设备快速换代升级,如果同星科技不能准确把握行业发展趋势,持续提高研发创新能力,提供符合市场需求的产品,则可能存在公司无法顺利开拓新市场、进而导致市场地位下降的风险,对公司的经营造成不利影响。