进入2023年,光伏市场仍然保持相当热度。以光伏逆变器行业为例,龙头阳光电源(300274.SZ)今年一季度实现营收125.8亿元(人民币,下同),同比增长175.42%。同期,德业股份(605117.SH)、固德威(688390.SH)也分别实现了147.88%和164.59%的营收增速。由此可见,逆变器仍旧是光伏产业链最受瞩目的投资品种之一。

智通财经APP注意到,当阳光电源们在二级市场“呼风唤雨”之时,来自深圳的逆变器“巨头”——Growatt TechnologyCo.,Ltd(下称“古瑞瓦特”)也想分一杯“资本羹”港交所5月14日披露,古瑞瓦特再次通过港交所上市聆讯,瑞信和中金公司为其联席保荐人。古瑞瓦特此前于2022年11月21日通过港交所聆讯,但未启动招股后失效。

户用光伏逆变器“一哥”,业绩快速增长

古瑞瓦特招股书,公司于2011年在成立,是全球领先的分布式能源解决方案提供商,专注于可持续能源发电、储电、用电以及能源数字化领域。设计、研发、制造光伏逆变器、储能系统、智慧能源管理系统及其他,并通过领先的销售渠道触达全球家庭及工商业终端用户。

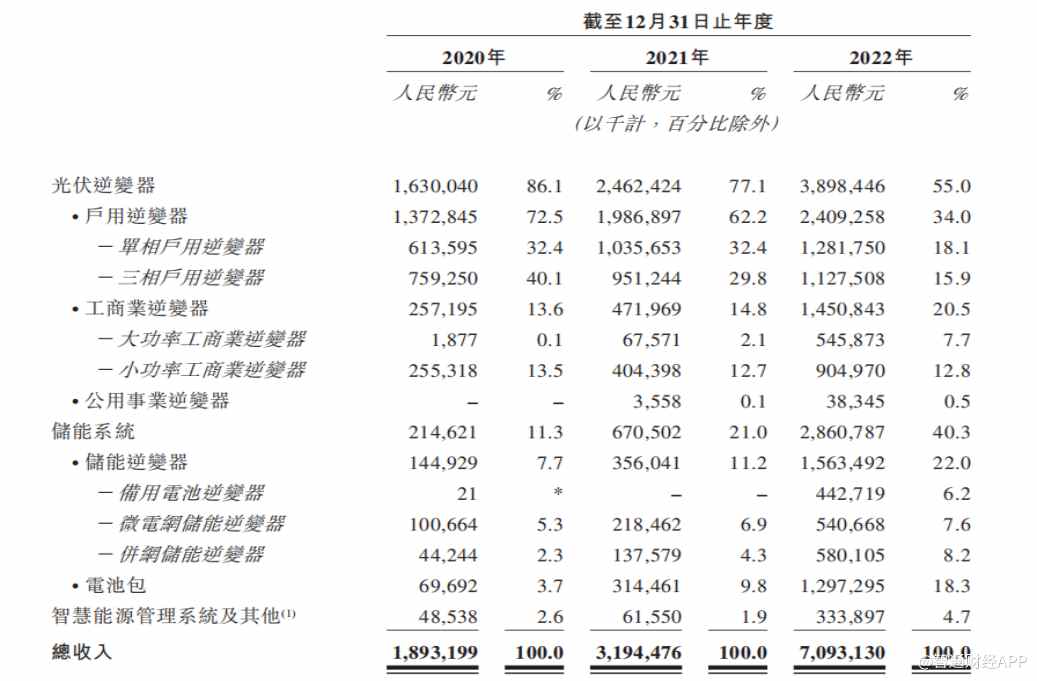

古瑞瓦特三大业务板块中,光伏逆变器为第一大业务,2022年该业务实现销售收入38.98亿元,占比55%;储能系统实现收入28.61亿元,占比40.3%;智慧能源管理系统及其他实现收入3.34亿元,占比4.7%。

分地区看,2022年,古瑞瓦特来自海外市场的收入占比达84.4%,产品主要销往巴西、意大利、荷兰、英国、德国等国家和地区。

业绩方面,2020年至2022年,古瑞瓦特的业务规模实现快速增长,期内营收分别达到18.93亿元、31.95亿元及70.93亿元,营收增长率分别为89.1%、68.7%、122%。同期经调整净利润分别为3.66亿元、5.73亿元、16.41亿元。

据智通财经APP观察,古瑞瓦特业绩取得“增收更增利”的表现,其主要原因之一是光伏逆变器是光伏电站最重要的核心部件之一,其主要作用是将光伏发电系统产生的直流电通过电力电子变换技术转换为生活所需的交流电。此外,光伏逆变器还具有最大限度地发挥太阳电池性能的功能和系统故障保护功能。因而,光伏逆变器也被誉为太阳能光伏发电系统的心脏。同时,由于组件设计寿命多为25年,而逆变器寿命多为10年,所以逆变器未来出货量将高于组件出货量。

另外,光伏逆变器的竞争格局较为清晰,呈现“两超多强”的局面。2022年,全球光伏逆变器以容量计的总出货量达到约253.3千兆瓦。前五大公司约占全球以容量(千兆瓦,下同)计的总出货量的71.0%,其中阳光电源和华为分别占据30.4%和24.9%的份额。于2022年,古瑞瓦特占全球光伏逆变器以容量(千兆瓦)计的出货量约5.5%,在全球光伏逆变器市场排名第三,但公司为全球最大型户用光伏逆变器供应商,占有12.4%的市场份额。

在全球储能逆变器市场,2022年前十大公司约占储能逆变器以容量计的总出货量的92.8%,古瑞瓦特的份额为6.4%,排名第九,但公司在全球用户侧应用储能逆变器市场占有15.1%的份额,同样位列第一。

在需求侧,“碳中和、碳达峰”政策大力推动下,国内新能源行业处于快速发展阶段。同时,欧洲能源危机的发生为光伏产业链企业提供了增量市场,这使得以古瑞瓦特为代表的光伏企业暂不必过于担忧行业竞争,取得业绩高速成长。

逆变器高景气延续,扩产进行时

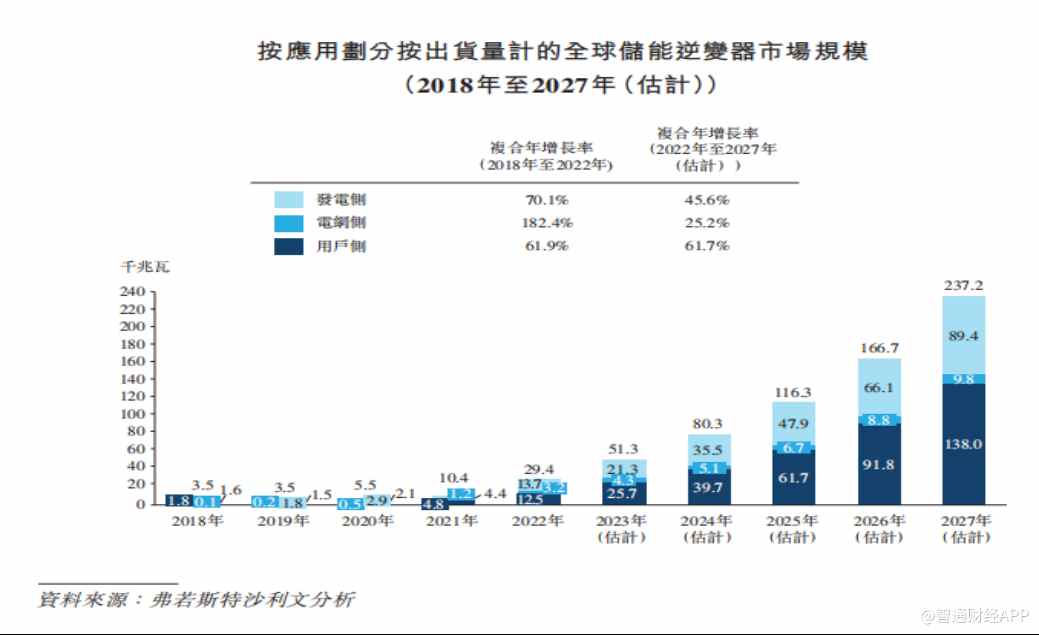

展望未来,光伏逆变器及储能逆变器市场还有良好的成长空间。弗若斯特沙利文报告显示,2018年至2022年,在多项因素的推动下,包括不断提升的成本竞争力、不断改进的技术及政府应对气候变化的有力方法,全球太阳能光伏新增装机容量由104.3千兆瓦增至222.3千兆瓦,并预期于2027年将进一步增至545.1千兆瓦,2022年至2027年的复合年增长率为19.6%。2022年至2027年,预期欧洲、中东及非洲(EMEA)以及美洲将分别以25.6%及21.9%的复合年增长率实现最快速的增长。

按出货量计,全球光伏逆变器预期将于2027年达到690.7千兆瓦,自2022年的253.3千兆瓦起复合年增长率为22.2%。

2018年至2022年,按出货量计,全球用户侧应用储能逆变器的市场规模以61.9%的复合年增长率由1.8千兆瓦增至12.5千兆瓦。展望未来,按出货量计,预期全球用户侧应用储能逆变器的市场规模到2027年将达致138.0千兆瓦,占储能逆变器按容量计的总出货量的58.2%。

在此背景下古瑞瓦特将持续加强产能布局。公司在招股书中表示,将进行惠州第一工厂扩建,预计2024年竣工;惠州第三工厂的建设预期将于2023年竣工。海外产能方面,公司将加强于南亚、美洲及EMEA的海外生产能力,包括设施租赁、生产线建设、生产设备购置、数字化以及相关制造及管理雇员的薪资及开支。该等海外地区的建设工程预期将于2025年竣工。

需要注意的是,古瑞瓦特在全球市场“攻城拔寨”的同时,公司面临的风险也不可忽视。据智通财经APP了解,公司在EMEA地区销售爆发式增长未必可以长期持续。公司在招股书中表示,2022年,来源于EMEA的收入为37.2亿元,较2021年的10.04亿元增长2.7倍。

公司称,来源于EMEA的收入大幅增长主要是由于对欧洲客户的户用及工商业逆变器以及储能系统的销量增加,部分原因是欧洲能源危机导致传统能源价格飙升。由于欧洲能源危机为一次性因素,未必属经常性,董事预期公司未必可从此分部取得同等或更高水平的收入。

国内市场方面,2023年光伏需求亦可能低于市场预期。根据中国光伏业协会预测,2023年国内和全球的光伏需求约为95-120GW和280-330GW,能源局也给出指引国内全年风电光伏一共并网160GW。而目前资本市场对国内和全球光伏的预期分别是130GW和350GW。中国光伏业协会预期和能源局的指引都低于资本市场预期。

若行业增速放缓导致竞争加剧,古瑞瓦特可能面临需要降价销售产品的困境,甚至公司产品有滞销的可能,届时公司的销售毛利率可能降低,存货周转效率、应收账款周转效率也可能下降。

由此可见,尽管古瑞瓦特在光伏逆变器和储能逆变器市场占据一席之地,但受到市场成长性的变化、行业竞争激烈及地缘政治等因素影响,公司未来业绩高成长持续性有待观察,如此看来,公司大规模扩张业务,未来能否重现业绩“高光时刻”还需时间来验证。