传统的有线电视业务走向衰落和流媒体平台的崛起,让AT&T(T.US)投资者忧心忡忡。

作为回应,AT&T采取了一项代价高昂的战略,斥资1000多亿美元收购了DirectTV和时代华纳。但AT&T没能很好地整合DirectTV和时代华纳,以至于合并后还拖累了集团业绩。最终,AT&T剥离了这两项资产,导致进一步的资本损失。该公司的股息已减半。

更重要的是,AT&T对5G频谱的大规模投资和快于预期的利率上升环境,再加上通胀飙升和消费者支出减少,只会加剧本已糟糕的局面。

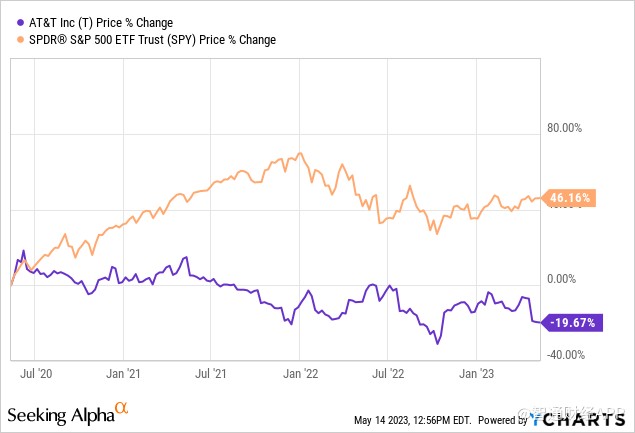

AT&T在过去三年中股价下跌了约20%,明显落后于标普500指数46%的涨幅。

Seeking Alpha撰稿人、分析师Stefan

Redlich表示,AT&T股价表现糟糕的主要原因是投资者对其债务状况和自由现金流(FCF)能力的担忧,尤其是在2021年该公司以过高价格拍下C波段频谱之后。

智通财经APP了解到,在分拆华纳媒体(前称为时代华纳)之后,AT&T的总债务大幅减少,目前约为1430亿美元。那么,在充满挑战的宏观经济环境下,AT&T的债务风险有多大?

债务风险有多大?

根据Redlich的分析,从2023年到2027年,AT&T将不得不偿还417亿美元的债务。为了评估未来五年债务对AT&T构成的风险,Redlich模拟了三种情景:

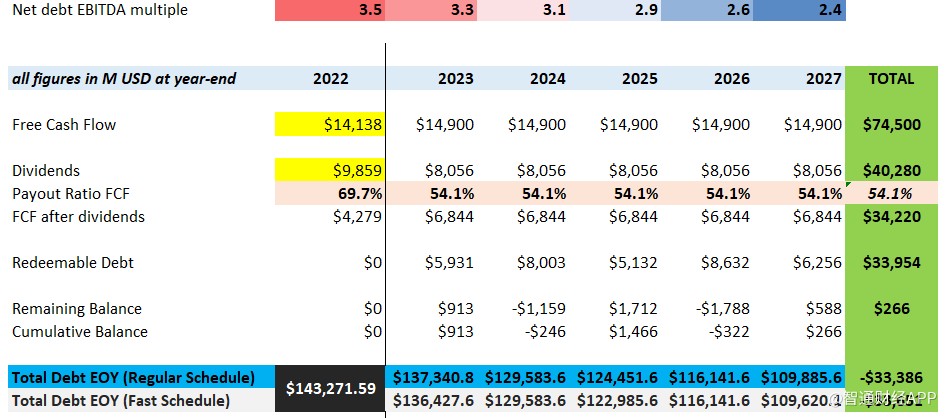

基本情景:尽管第一季度的FCF创历史新低,但AT&T预计2023年的FCF将达到160亿美元,不过市场并不买账。Redlich预计,在未来五年,FCF将减少约7%,导致FCF降至每年约149亿美元。EBITDA预计将在415亿美元的基础上每年小幅增长2%,股息保持不变。

换句话说,如果保守的基本情景成为现实,AT&T 仍然可以产生足够的 FCF 来偿还其债务,而不必削减或暂停派息。

在这种情况下,AT&T的净债务与EBITDA比率将从目前的3.5倍降至2.4倍,从而低于2.5倍的水平,这通常被认为是一个比较安全的债务水平。

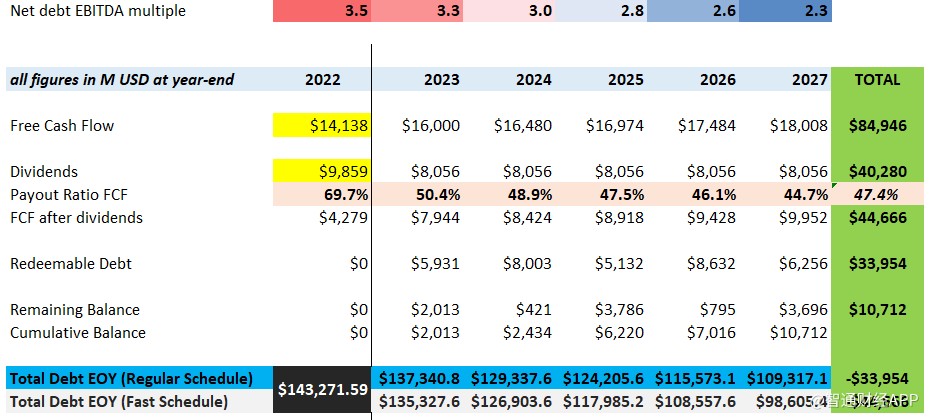

乐观情景:2023年FCF

将达到管理层预期的160亿美元,之后将以3%的速度增长,EBITDA每年增长3%,股息将保持不变,以便尽可能专注于去杠杆化或在资本支出高于预期的情况下建立现金储备。

在这种情况下,去杠杆化进展迅速,到2027年底,净债务与EBITDA比率降至2.3倍。

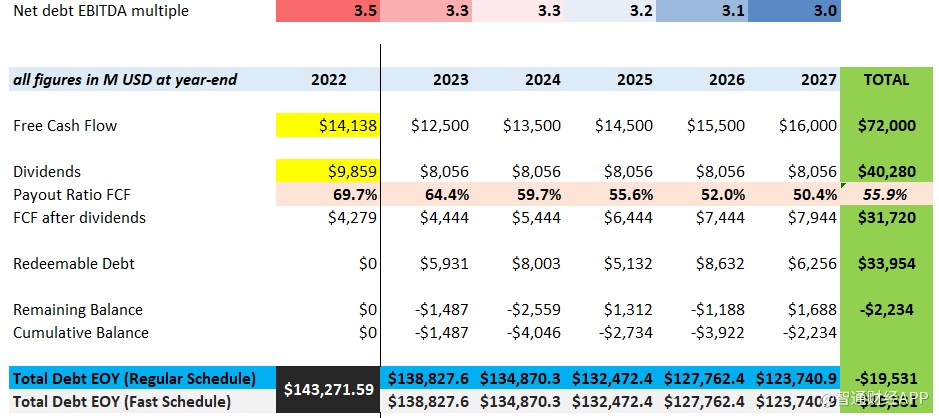

悲观情景:FCF在2023年急剧下降至125亿美元,远低于管理层的预期,然后逐渐恢复,最终在2027年达到160亿美元。调整后的EBITDA在整个期间保持平稳,股息将保持稳定。

在这种情况下,AT&T在2023年和2024年产生的FCF不足以支付可赎回债务,该公司不得不向市场借入新债。随着FCF的恢复,AT&T预计将在2025年至2027年间产生约18亿美元的额外FCF,从而能够在对其业务影响很小的情况下偿还所有到期债务。

净债务与EBITDA比率将在2027年底达到3.0倍的低点,这不一定是一个舒适的水平,但是一个可控的水平。如果这成为现实,几乎可以肯定的是,AT&T股价将进一步走弱,但业务和股息都不会面临风险。

在Redlich看来,所有的情景都是相当保守的,但基本上表明,AT&T的债务水平仍然是可控的。

总结

在对AT&T的债务状况进行全面分析后,Redlich认为,AT&T不仅可以轻松偿还债务,而且实际上,它还可以在几年内偿还大部分债务,并继续支付巨额股息。

在剥离华纳媒体之后,AT&T的绝对债务水平大幅降低,而其整体净债务与EBITDA的比率实际上有所上升,目前约为3.3倍至3.5倍。这种债务水平很高,但即使在高利率环境下也是可控的,因为其中大部分债务是固定利率债务。

Redlich认为,市场对AT&T的悲观情绪是错误的。即使在最悲观的情况下,AT&T仍有可能维持股息,并将杠杆水平降至3.0倍。在基本情景中,杠杆率将在未来五年内大幅降低至2.4倍,这应该会让投资者意识到该股票的价值,除非管理层开始另一次昂贵的收购狂潮,这将持续破坏投资者的信任。

Redlich表示,投资AT&T的决定不应仅仅基于其债务,而应基于其业务表现。AT&T

的股价仍处于灾难性状态,触及数十年来的新低,其股息收益率接近7%,尽管该公司仍然拥有非常安全的约60%的派息率。

总而言之,Redlich认为,至暗时刻已经过去,AT&T的估值已经跌至极低水平。他相信AT&T是一项可靠的长期投资,有能力经受住目前面临的挑战。