5月17日,由头豹、弗若斯特沙利文、捷利交易宝、云科技共同撰写的《2023年港股18A生物科技行业发展白皮书》正式发布。《白皮书》基于已上市和拟上市的生物科技企业,从公司全景、行业分析、发行资料、指数分析、公司研究等不同维度勾勒生物科技行业发展全貌。《白皮书》认为,生物制药、医疗器械及前沿科技赛道仍被看好。根据研究,生物制药赛道可能是未来3-5年内资金追逐的战场,同时,医疗器械赛道受产品国产化率的提升、技术的进步、渗透率增加及中国不断加大政策支持等主要驱动因素的推动,“18A”生物科技公司将受益于行业大趋势发展,未来可期。

Part 1 全景扫描:生物科技市场回暖,发展空间广阔

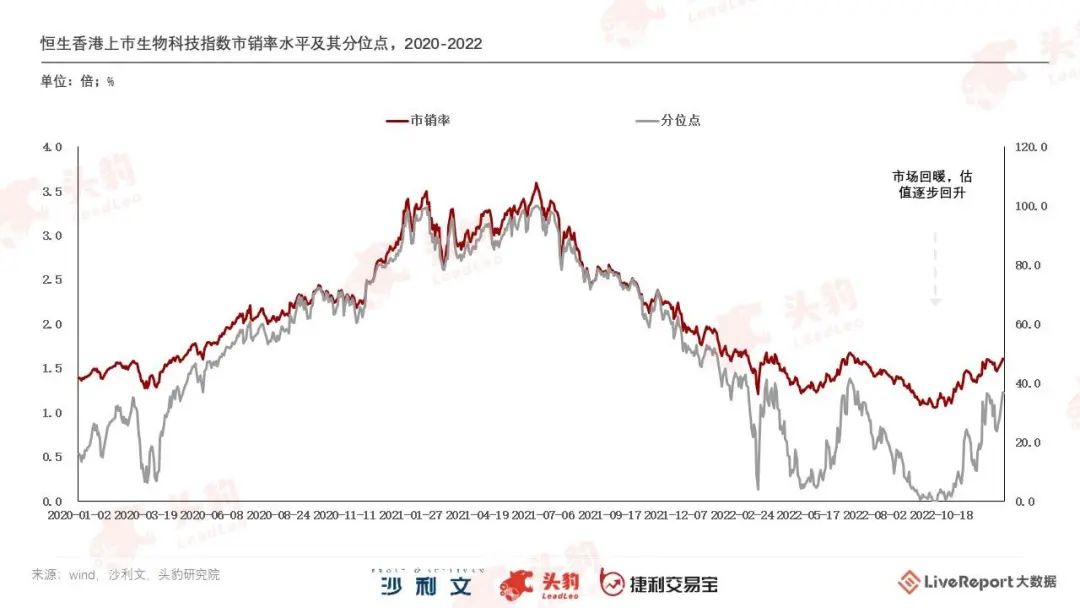

《白皮书》显示,恒生香港上市生物科技指数覆盖港股上市的生物科技领域细分行业优质龙头,分享生物科技长期发展红利。2022年10月以来,受集采预期温和、财政贴息政策、全球美元资产再平衡,一级市场投融资数据环比逐步向好、海外超预期加息终结等因素催化,港股生物科技市场迎来估值修复行情。截至2022年12月31日,恒生香港上市生物科技指数的历史市销率PS(TTM)在经过1年多的时间深度调整消化估值,释放风险,其市销率PS(TTM)仅为1.6倍,处于2020年以来36.6%低点分位,估值处于相对低位,具有较高吸引力。中国生物科技行业作为国内医药政策红利和巨大未满足的临床需求的最直接受益者,其发展空间广阔。

Part 2 行业分析:上市规则实施5年,生物科技板块多元发展

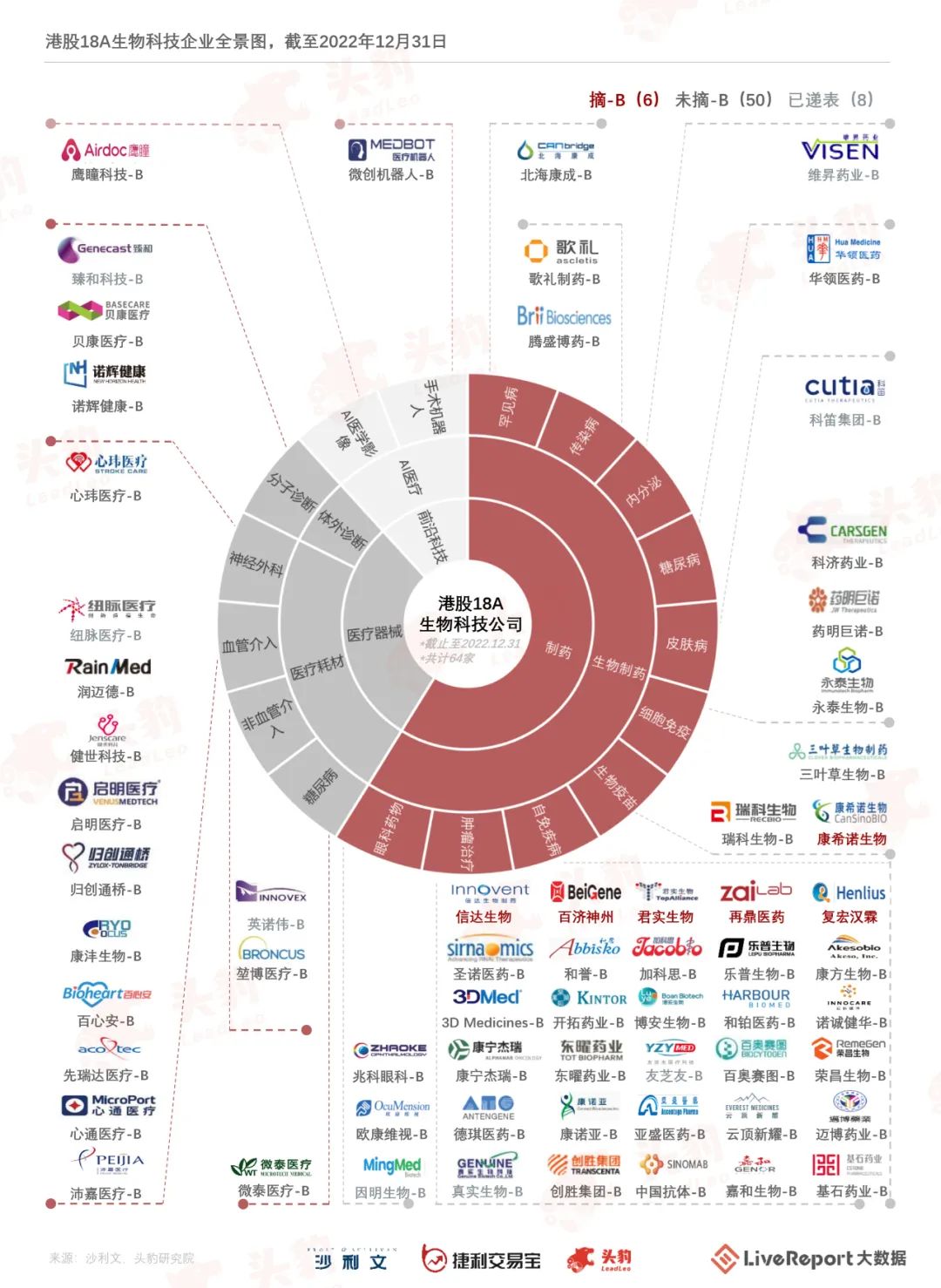

自2018年香港交易所推行18A上市规则以来,香港成为越来越多生物科技企业上市的首选地,截止至2022年12月31日,共有64家企业通过18A规则递表或上市,包括56家已上市公司,8家递表公司,其中6家公司已摘B。企业分布于制药、医疗器械、前沿科技,其中制药行业共有45家企业,医疗器械17家,前沿科技2家。其中,已摘B企业的6家企业均为制药企业,在肿瘤和自免细分赛道分布最多。

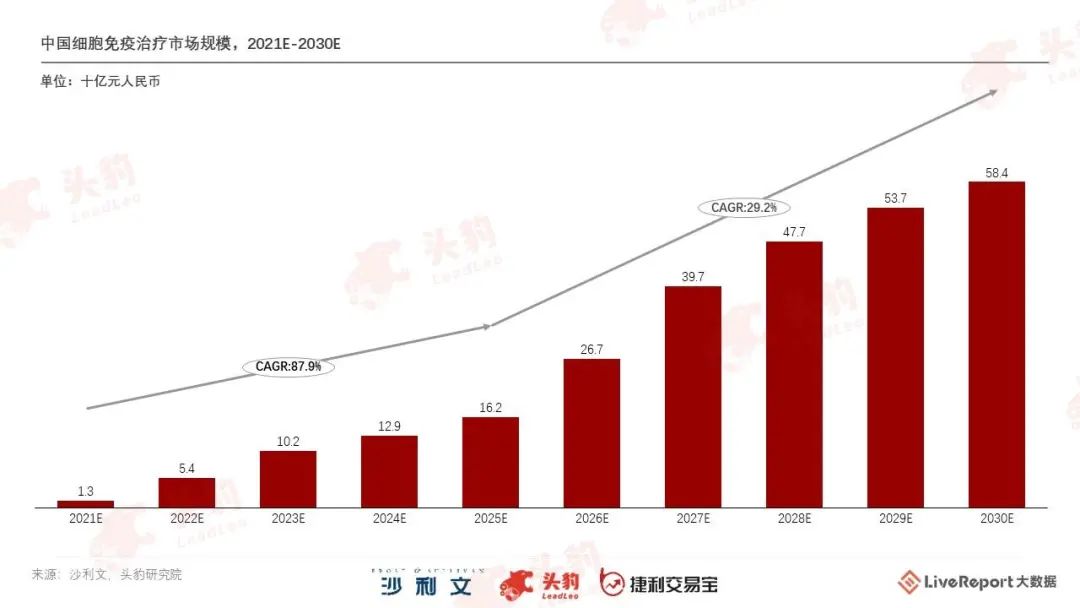

制药是主要赛道,专注新药研发生产商业化业务。截止至2022年12月31日,共45家企业,占18A企业总数70.3%,包含已上市40家、已递表5家,其中6家上市企业已摘B。随着全球制药市场的发展,在经济增长和中国对医药健康需求的带动下,2021年中国制药行业市场规模为15,912亿元,预计整体以6.7%年复合增速增长,2025年市场规模预计扩张至20,645亿元。从细分行业市场特点来看,全球增速最快的是细胞免疫治疗行业,预计2021-2025年全球细胞免疫治疗行业市场规模年复合增长率达47.5%;行业体量最高的为肿瘤药物行业,2021年全球肿瘤药物市场规模为1,817亿美元。中国增速最快的也是细胞免疫治疗行业,预计2021-2025年中国细胞免疫治疗行业市场规模年复合增长率达87.9%。

医疗器械赛道主要专注于血管介入、神经外科、非血管介入、糖尿病、诊疗设备、分子诊断等领域,其中血管介入领域是企业布局最大的子行业,共有10家,其中上市企业9家。2015-2020年,中国医疗器械市场复合增速为19.3%,预计2020-2024年会保持13.9%年复合增速增长。

前沿科技以AI医疗影像和手术机器人行业为主,中国AI诊疗设备市场规模由2019年的1.2亿元大幅增加至2020年的2.9亿元,预计2030年将增加至755.7亿元。随着医疗AI第一股鹰瞳科技上市,标志着AI+医疗行业随着人工智能技术的发展将加速发展。

《白皮书》认为,生物制药、医疗器械及前沿科技赛道仍被看好。根据研究,生物制药赛道可能是未来3-5年内资金追逐的战场,同时,医疗器械赛道受产品国产化率的提升、技术的进步、渗透率增加及中国不断加大政策支持等主要驱动因素的推动,“18A”生物科技公司将受益于行业大趋势发展,未来可期。全球新冠疫情的爆发加速了新兴医疗子行业的发展,受医疗保健需求激增、AI赋能优势认知增加、有利的政策等主要驱动因素所推动,越来越多前沿科技企业赴港上市。

受益于香港资本市场的创新扶持制度,18A企业拥有更通畅的上市路径,并可获得更多的资金扶持,促进自身产品和技术的国际化和全球化。在巨大的未被填补的临床需求下,我们关注到PD-1/L1、CAR-T、ADC、mRNA、基因编辑等不断涌现的新兴技术所展现的巨大潜力,也会有更多的18A企业脱颖而出。未来,在政策、资本及技术的多项推动因素下,18A生物科技行业未来可期。

Part 3 发行数据:18A公司IPO募资额超千亿

2018年港交所推出《上市规则》第18A章后,香港成为18A公司重要的融资中心,18A公司的从递表到上市的周期较非18A公司普遍缩短。数据显示,截至2022年12月31日,已上市的18A公司共有

56家,累计募集资金总额超过千亿港元,累计发行总市值超过7,000亿港元。平均募集资金约19亿港元,募集资金最多的百济神州约70.85亿港元。

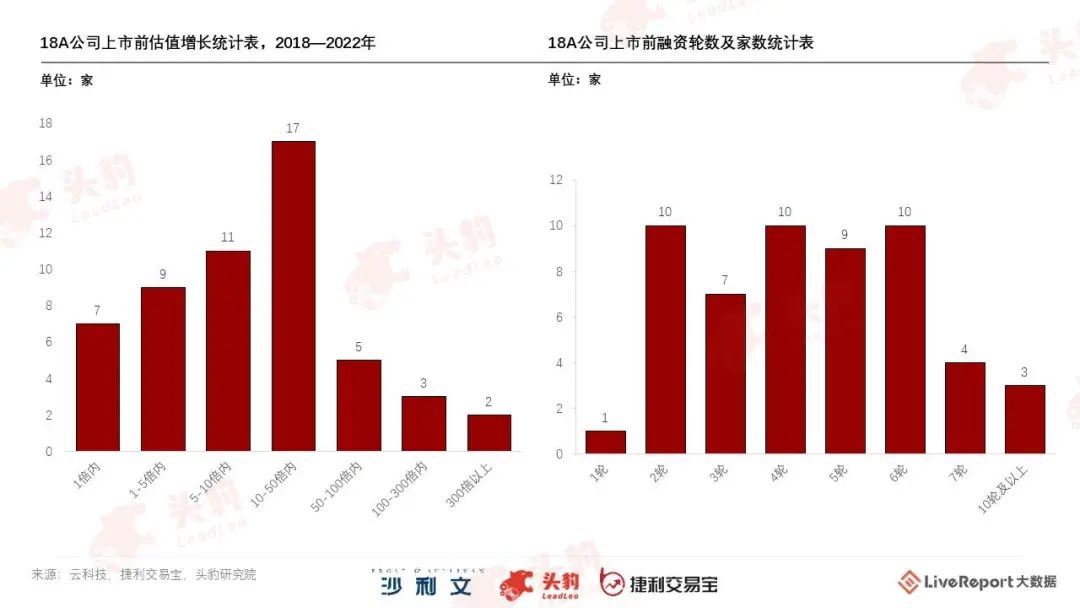

据LiveReport大数据,已上市18A公司普遍在上市前已经进行了较为频繁的融资,上市前融资轮次为2-6轮的有46家,占比85%;上市前融资轮次最多的公司高达12轮;大部分公司的估值较首轮融资增长突出,且过半18A公司的发行估值较最后一轮溢价50%以上。

基石投资者方面,已上市的56家18A公司中,有51家公司有基石参与,其共计158位基石投资者,总持仓市值占56家18A公司全球发售市值的40.82%。而参投家数前三的基石投资者均为知名的投资机构,其分别为奥博参投17家,清池资本参投15家,高瓴资本参投13家等;但从参投金额来看,GIC集团位居第一,共计参投超28亿港元,其次高瓴参投超24亿港元。

中介机构方面,高盛、摩根士丹利和中金公司是参与18A公司发行最多的保荐人,说明头部大行在生物科技行业内项目资源很强。沙利文在行业顾问的占有率排名第一,参与了46家18A公司的发行,占比高达82.14%。18A发行的核数师及申报会计师主要为四大会计师事务所,安永占比四成。律所方面,担任发行人律师的律所分布比较均匀,迈普达、通商、美迈斯参与较多。

Part 4 指数及未来展望:18A仍是港股IPO市场的重要组成部分

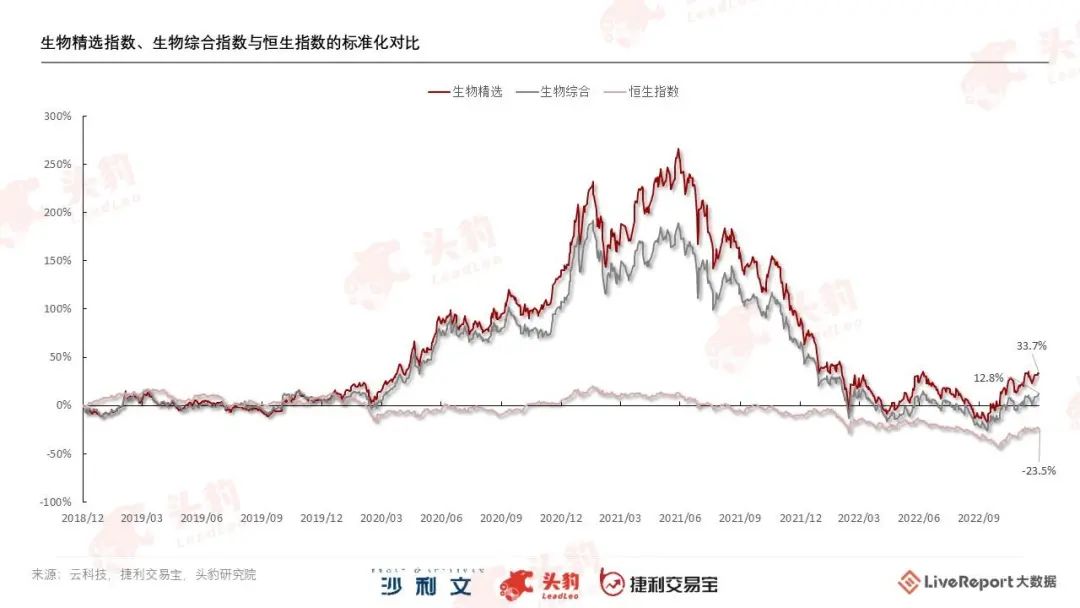

为刻画18A生物科技板块的整体运行表现,捷利交易宝编制了沙利文捷利生物科技指数系列,包括沙利文捷利生物科技精选30和沙利文捷利生物科技综合。

沙利文捷利生物科技综合于2022年新增8只成分股,目前共有56只成分股。截至2022年12月31日,生物科技综合指数的成分股合计市值约7000亿港元,前十大权重股合计约4700亿港元,占比约七成;其中,市值前三的成分股百济神州、君实生物、信达生物均已实现摘B。

自2018年12月31日至2022年12月31日,生物精选指数录得累计收益率33.7%,生物综合指数录得累计收益率12.8%,同期恒生指数录得亏损,累计收益率为-23.5%。可见,港股18A经历过探索期、狂热期、调整期之后,整体市场表现仍然强于大盘。

18A公司发行受全球宏观经济、港股新股市场冷热、生物医药板块冷暖影响。2018-2022年18A公司的发行家数分别为5家、9家、14家、20家、8家。2021年上市家数最多,2022年因新股市场遇冷,上市家数出现回落。我们相信18A未来仍然是港股IPO市场的重要组成部分。