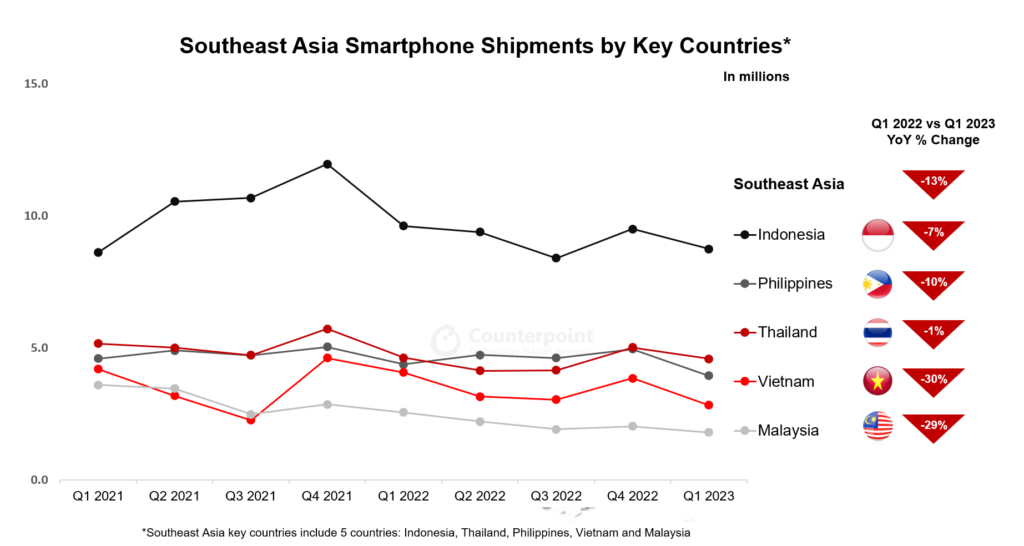

根据Counterpoint的东南亚月度智能手机渠道份额追踪报告显示,今年一季度,受需求低迷和淡季影响,东南亚五个主要国家(印度尼西亚、泰国、菲律宾、越南和马来西亚)的智能手机出货量年同比下降13%。但同期,苹果(AAPL.US)的出货量年同比增长18%;Infinix在东南亚市场增长强劲,出货量同比增长41%。

2023年第一季度,所有主要东南亚国家的智能手机出货量均有所下降,但表现参差。越南等国家在2022年第四季度的出货量相对较多,因此各手机品牌厂商有意放缓其在2023年第一季度的出货量。另外,越南的消费者信心尚未完全恢复。三星产量下降10%、智能手机需求在2022年第四季度后适逢淡季、手机品牌厂商和运营商营收减少等因素也是影响因素之一。随着2023年3月需求开始回升,印度尼西亚和泰国的表现相对优于其他国家。

东南亚主要国家智能手机出货量

资料来源:Counterpoint Research东南亚月度智能手机追踪报告

所有主要东南亚国家正在走出去年地缘政治的阴霾,但仍面临一些通胀影响。例如,今年年初,菲律宾的通胀高企,但运营商仍在积极开展5G研发并与科技公司合作。随着外商再度投资印度尼西亚和马来西亚等大型经济体,该行业已经恢复先前的发展水平。金融服务领域也在展开合作。例如,OPPO在印度尼西亚与各银行合作提供银行服务,而泰国领先的运营商AIS则与曼谷银行合作提供数字平台金融服务。但消费者并未真正感受到经济改善。大多数人都在延迟购买智能手机。

苹果公司的iPhone在越南不断增长。2023年第一季度,市场对iPhone

13和14系列的需求旺盛。印度尼西亚的iPhone出货量也有所增长。整体而言,2023年第一季度iPhone出货量年同比增长18%。

Infinix是菲律宾Mobile

Legends职业联赛的官方智能手机合作伙伴。Infinix不断提升在该地区作为游戏品牌的形象。整体而言,虽然Infinix的销量不及头部品牌,但在该地区仍持续增长。该品牌在2023年第一季度增长41%。

今年年初,部分品牌受到市场青睐,而从价格区间来看,在2023年第一季度,针对两个消费群体的价格区间在市场上的份额有所上升。尽管销量整体下降,但200美元(约合人民币1,400元)以下价位的智能手机年同比仍然增长4%。由于入门级机型的出货量一直不高,在受抑制的需求得到释放后,2023年第一季度出货量实现增长。然而,并非所有国家都出现了低端智能手机需求激增的现象。越南的手机品牌厂商仍在寻求推动低端智能手机销量增长。菲律宾的低收入家庭正饱受高税收和通胀问题的困扰,对低端智能手机的购买力受限。高端(600美元(约合人民币4,200元)以上)智能手机的出货量继续上升,年同比增长4%。中高端(201美元至600美元,约合人民币1,400元至4,200元)智能手机出货量在整个地区受影响最大。

Counterpoint Research高级分析师Glen

Cardoza表示:“现阶段,东南亚不同类型的消费者有着不同的消费行为方式。低端智能手机买家的购买力正在复苏,但尚未完全恢复。中高端智能手机买家的消费趋于谨慎,纷纷推迟更换手机,而高端智能手机买家则并未受到经济形势的影响。这些消费者选择外出消费,购买S系列,折叠屏手机和iPhone。在5G日益常态化的同时,运营商陆续推出富有创意的智能手机方案,满足各类智能手机需求。未来几个月,随着各国政府努力确保本国经济免受全球宏观问题影响,消费者信心有望获得改善。”

越南政府正努力在今年实现国内的5G商业化。尽早完成这一举措,将推动制造及消费者使用水平更上一层。尽管马来西亚政府及业界还致力于5G商业化及其条款的研究,但消费者早已入手5G智能手机。

随着年初东南亚国家旅游业的增长,旅游业务和营收有望在今年扩大。泰国等国家也正致力于全面利用智能手机,发展可持续性生态旅游方案。对公众而言,所有这些发展都可能成为常态,并有望推动消费者信心在未来几个季度得到改善。