5月18日,恒生指数公司表示,同时于内地及香港上市的公司A股与H股之间存在明显价差,这个现象已经持续多年,主要是由于两地市场环境有别,例如投资者结构不同、A股与H股不能互换等。2014年沪港通开始实施,其他互联互通机制亦紧随其后,惟AH股价差未有收窄,恒生沪深港通AH股溢价指数(“HSAHP”)显示,自疫情开始以来AH股价差更进一步扩阔。

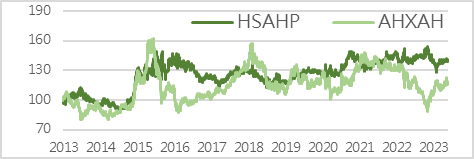

据介绍,恒生沪深港通AH股溢价指数量度符合互联互通交易条件,且同时以A股形式及H股形式上市、市值最大及成交最活跃的内地公司(AH公司)所发行的A股及H股间的平均价差。此指数旨在简明地显示AH公司的A股相对H股的溢价或折让,当指数点为100的时候,意味着平均而言A股与H股价格相等,若指数大于或小于100,则分别反映A股相对H股存在溢价或折让。换句话说,恒生沪深港通AH股溢价指数在2023年5月16日收市报140点,表示指数81只成份股的A股价值平均较其H股高出40%。此水平略低于今年5月3日录得的5个月高位42%,但却远高于10年平均溢价27%。

恒生沪深港通AH股溢价指数在2007年7月推出,并追溯至2006年1月,最高位208点(108%溢价)出现在2008年1月,最低位85点(15%折让)则在2006年4月,指数显示2006年以来的平均AH溢价为23%(截至今年5月16日)。过去10年明显可见AH股之间的价差出现扩阔迹象,自2014年11月股票互联互通启动后,AH溢价随即急升(图1)并一直维持在较高水平,年度平均溢价最低也有22%。

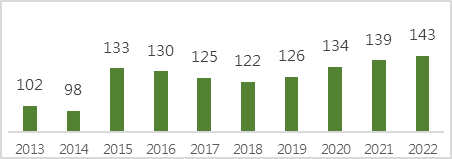

此外,从图2可见,疫情爆发后价差更进一步扩阔,2020至2022年平均AH溢价为39%,较2013至2019年平均19%为高。AH股的价差通常会在升市时扩阔,2014/2015年、2017及2019年时就正是如此,意味着A股跑赢H股。

不过,尽管2021年以来市场承压,恒生沪深港通AH股溢价指数依然维持在相对高水平,或因A股投资者较受内地政策支持的正面影响,并较少地受外部因素如美联储加息和地缘政局因素冲击。恒生沪深港通AH股A+H指数(“AHXAH”)量度AH公司之整体表现,在2022年10月跌至6年低位,同一时间恒生沪深港通AH股溢价指数却升至10多年高位154点。

图1:HSHAP自2020年以来维持高位

图2:HSHAP年度平均水平