要点

美国债务上限成为近期牵动海外资本市场的重要因素。美国政府的手牌还有多少?未来我们应该从什么角度关注债务上限问题,又该做出怎样的投资选择?

对于这次美国债务上限问题,我们需要知道什么?

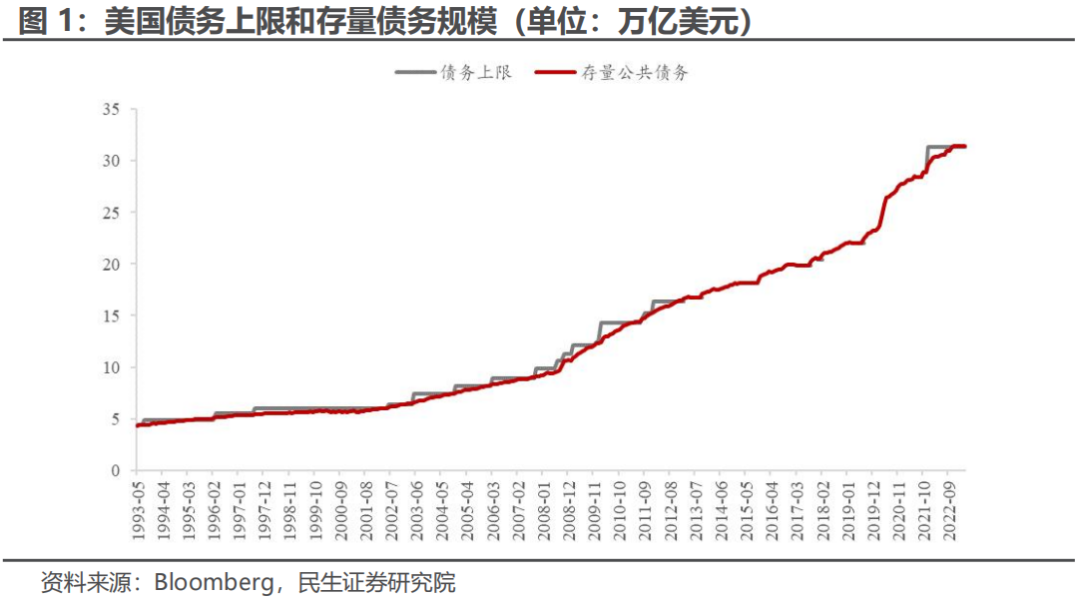

通俗来说债务上限就是美国联邦政府的“借钱上限”。从债务上限制度确立到现在,其已被上调百余次。提高债务上限避免美国国债违约已经成为两党共识。虽说债务上限总会在X-Date前提高,但其日益成为美国两党政治博弈的筹码,这导致每次美国债务触及债务上限,资本市场都会因为美债违约风险而波动。

当前,美国债务上限问题的进展可以用“内忧外患”形容。

内忧,两党互不妥协,多轮谈判无果。共和党以债务上限为“要挟”,试图在法案中夹带削减财政开支条款,民主党则拒不让步。截至目前,双方仍未达成共识。

外患指的是美国4月税收收入不及预期,X-Date恐将提前到来。因资本利得税规模下降以及加州延迟缴税的原因,美国财政收入不及预期。财政部长耶伦表示,如果不提高债务上限,美国最早于6月1日面临资金耗尽的困境。

面对债务上限,美国政府能如何自救?

美国政府应对债务上限的方法可以分为常规措施和非常规措施。

常规措施包括:立法提高或暂停债务上限、以及消耗财政存款。由于两党的政治分歧,以及国会休会期等因素,在6月前国会通过提高或暂停债务上限的法案困难重重。另一方面,从1月份开始美国就开始消耗财政存款。截至5月10日,TGA账户余额为1548.1亿美元。

美国内部债务主要被各类政府信托基金(社保、医保、各类退休基金)持有。美国政府应对债务上限的“非常规措施”主要就是暂停这些基金的再投资。截至5月10日,美国财政部实施“非常规措施”所剩余的资金空间为890亿美元。若非常规措施可以实施至6月30日,则可释放另外1455亿美元举债空间。

即使时间来到X-Date,美国财政部剩余资金已经不能覆盖支出需要,美国国债也不一定会违约。财政部可以通过“优先偿付计划”来确保美债本息偿还,即把偿付美债的优先级放在其他财政支出之上。

未来关注债务上限僵局的三个时间窗口

第一个时间窗口:美国两党能否在6月前通过提高或暂停债务上限的法案。在国会分裂的情况下,谈判本已举步维艰。同时,2024年总统大选临近,民主党面对共和党附加的削减财政开支要求妥协的概率更低。因此,虽然在6月前提高或暂停债务上限是最理想且概率最大的情况,但并非板上钉钉。

第二个时间窗口:美国财政状况能否“撑过”6月初。6月15日是美国下一个缴税截止日,可以有效补充财政资金。同时,6月30日非常规措施又能提供一次性的1455亿美元资金空间。只要美国政府能撑过6月初,那么它大概率有足够的资金坚持至7月份。但这让共和党在6月份前妥协让步的概率或有所下降。

第三个时间窗口:7月份可能是市场交易债务上限风险的下一个高峰。

债务上限问题如何影响资产价格?

通过研究近11次债务上限周期以及历史上美债技术性违约案例,我们总结出几个资产价格规律。

第一,债务上限解决前,短期美债利率大概率攀升,长端美债利率倾向于下跌。

第二,权益资产在债务上限问题解决或违约后均倾向于下跌。

第三,债务上限问题解决前后,股债波动率都会放大。

第四,债务上限问题前后,或美债发生违约,美元指数表现平平,黄金走势不错。

第五,债务上限问题前后,美国企业债信用利差往往走阔。

第六,若美债违约发生,可能出现对美债的无差别抛售。

因此,我们认为,从事件驱动交易角度,做多黄金和波动率是胜率较高的选择。不过,需要注意近期美欧货币政策差距收敛以及欧洲经济数据走弱带来的美元指数反弹。这种情况下,黄金的表现或许与历史经验有所出入。

债务上限事件后,美国信用条件可能会进一步恶化,硬着陆的概率也在增加。

正文

一、关于债务上限,我们需要知道的

(一)美国债务上限基础知识

美国债务上限就是美国联邦政府的“借钱上限”。

根据美国财政部的定义,债务上限指的是:美国政府被批准的,用以满足其法定支出义务(包括社保医保支出、军费、国债偿付、退税等)的最大举债额度。通俗来说就是美国国会批准的美国联邦政府举债最大额度。

联邦政府的举债包括公众持有债务和政府内部债务,内部债务主要被各类政府信托基金(社保、医保、各类退休基金)持有。法律规定,这些政府基金的资金需要投资在“特殊联邦政府证券”(Special

Federal Government Securities),因此这些基金的投资规模往往与债务上限相关。

美国债务上限起源于一战时期。1917年前,美国政府任何单笔债务均需经国会批准。但战争期间激增的融资任务使得原有的发债审批流程过于繁琐,因此国会发布新规简化了融资流程。1939年,融资程序进一步简化,国会不再对各类债券设定上限,而是对联邦政府的举债总额设定统一的上限。至此,真正意义上的“债务上限”概念得以形成。

至今,美国债务上限已上调百余次,提高债务上限已经成为共识。

美国债务上限自诞生以来已经历多次上调,这背后也确实蕴含着一定的经济规律。

首先,一个国家的债务水平往往和它的经济体量挂钩。随着美国经济的增长,债务的累积也属正常。同时,美元是世界储备货币,美债则是全球最重要的安全资产之一。从这个意义上说,美国政府至少需提供满足市场需求的美债。

目前,美国最新债务上限为31.4万亿美元,且该上限在2023年1月被触及。一旦债务上限被触及,财政部只能通过消耗财政存款(TGA账户)和采取“非常规措施”(下文将分析)去满足资金支出需求。

(二)当前美国债务上限演绎到哪一步?

如上文提到,美国政府已经触及债务上限达数月之久。当前,美国债务上限问题的进展可以用“内忧外患”形容。

内忧,两党互不妥协,多轮谈判无果。

解决债务上限问题,需要美国国会立法暂停或提高债务上限,即两党达成共识。2022年中期选举后,共和党获得众议院多数席位,民主党则掌控了参议院。在国会分裂的情况下,债务上限往往成为两党政治博弈的筹码。共和党尝试以债务上限为“要挟”,试图在法案中夹带削减财政开支等条款,拜登政府则拒不让步。

2月1日,美国总统拜登与众议院议长麦卡锡会面商讨债务上限等问题,本次会晤并未达成具体承诺。

4月19日,麦卡锡公布《2023年限制储蓄、增长法案》(《Limit, Save, Growth Act of

2023》),4月26日,该法案在众议院获得通过。此法案提议:

1. 将债务上限提高1.5万亿美元或暂停债务上限至明年3月末

2. 将2024年联邦预算削减至2022年水平

3. 未来十年联邦政府削减4.8万亿美元的开支

4. 废除《通货膨胀削减法案》(IRA)中的“绿色条款”税收抵免、禁止拜登政府向富人提供学生贷款等

5月9日,拜登与麦卡锡再次对债务上限问题进行谈判,但仍未能达成一致协议。

5月16日,拜登与麦卡锡将对债务上限问题进行第三次谈判,随后麦卡锡表示两党在债务上限问题上仍有很大分歧。

外患,美国4月税收收入不及预期,X-Date恐将提前到来。

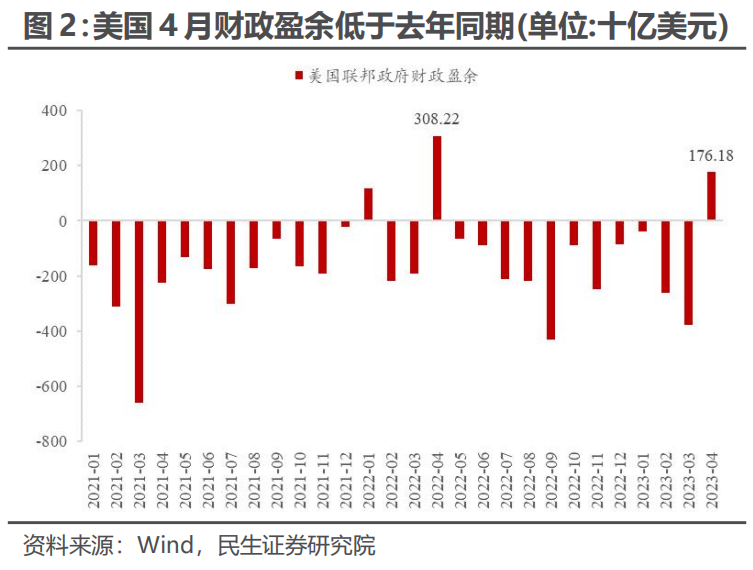

2023年4月,美国联邦政府财政盈余1762亿美元,较去年同期减少了1320亿美元,背后的原因是今年4月份美国税收收入不及预期。2023年4月美国联邦政府财政收入6385亿美元,较去年同期降低2251亿美元,主要是个人所得税的大幅下滑所致。

4月份美国个人所得税的疲软和两个因素相关。第一是资本利得税收入的降低,这与美股表现较为弱势吻合;第二是加州因洪水爆发,将年度缴税截止日期推迟至今年10月。

疲软的税收对债务上限约束下的美国财政状况雪上加霜,美国财政部资金用尽,美债面临违约的时刻:X-Date或将提前到来。5月1日,美国财政部长耶伦表示如果不提高债务上限,美国最早于6月1日面临资金耗尽的困境。

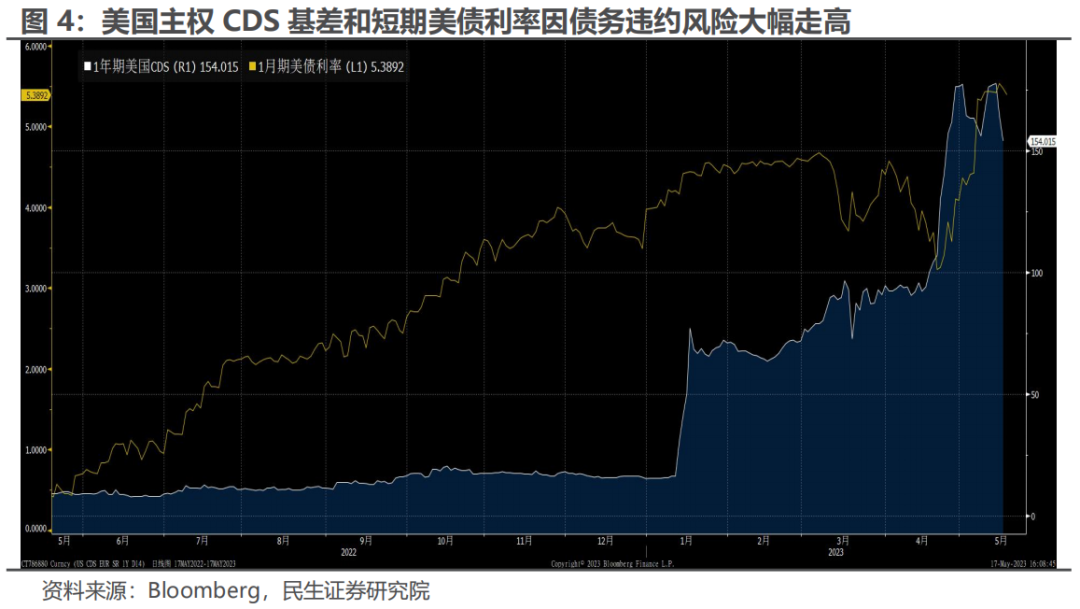

近期海外市场已经开始交易美国国债的违约风险,其中表现最为典型的是CDS和短期美债。5月17日,1年期美国主权CDS基差录得154BP,较2023年初上升超过100BP。同时,为了规避违约风险,投资者开始抛售到期日在6月附近的美债,1月期美债利率上升幅度同样较大。

需要注意的是,最近两周美国参众两院均在不同时间迎来休会期,且拜登需参加G7峰会等外交活动,解决债务上限的立法时间窗口非常有限,市场对债务上限的交易或愈演愈烈。

二、面对债务上限,美国政府如何自救?

(一)常规措施

在触及债务上限后,美国政府可以采取的常规措施包括:立法提高或暂停债务上限、以及消耗财政存款。

第一,立法提高或暂停债务上限约束。

提高债务上限并不需要过多赘述,我们此处主要聚焦如何暂停债务上限。

暂停债务上限的措施首次使用于2013年。在X-Date前,国会无法就提高债务上限达成共识,暂停债务上限成为无奈选择之下的一个机制创新。2013年2月4日,美国总统奥巴马签署《No

Budget No Pay Act》,将债务上限约束暂停至5月18日。

在债务上限暂停期间,财政部将继续发债以支持偿债与其他支出。暂停期结束后,因为财政部往往增加了自身的举债规模,那么新的举债规模将成为新的债务上限。

第二,消耗财政存款。

美国的财政存款即财政部一般账户(TGA账户)中的资金,TGA账户是美国财政部在美联储开立现金存款账户。由于不能扩大举债规模,联邦政府日常的利息支出,以及各类财政支出都需要消耗TGA账户中的资金。截至5月10日,TGA账户余额为1548.1亿美元。

(二)非常规措施

上文提到,联邦政府的举债包括公众持有债务和政府内部债务,内部债务主要被各类政府信托基金(社保、医保、各类退休基金)持有。美国政府应对债务上限的“非常规措施”与这些内部债务有关,主要包括以下几类:

第一,暂停邮政退休人员健康福利基金(PSRHBF)和公务员退休及伤残基金(CSRDF)的再投资。

这一措施又被称为“债务发行暂停期”。PSRHBF和CSRDF的资金主要投资在“特别发行国债”,投资所得的利息以及本金回报都会再投资在财政部新发行的“特别发行国债”之中。因此,当触及债务上限时,美国财政部可以选择暂停新发“特别发行国债”,即暂停这两个基金的再投资,即可释放举债空间。

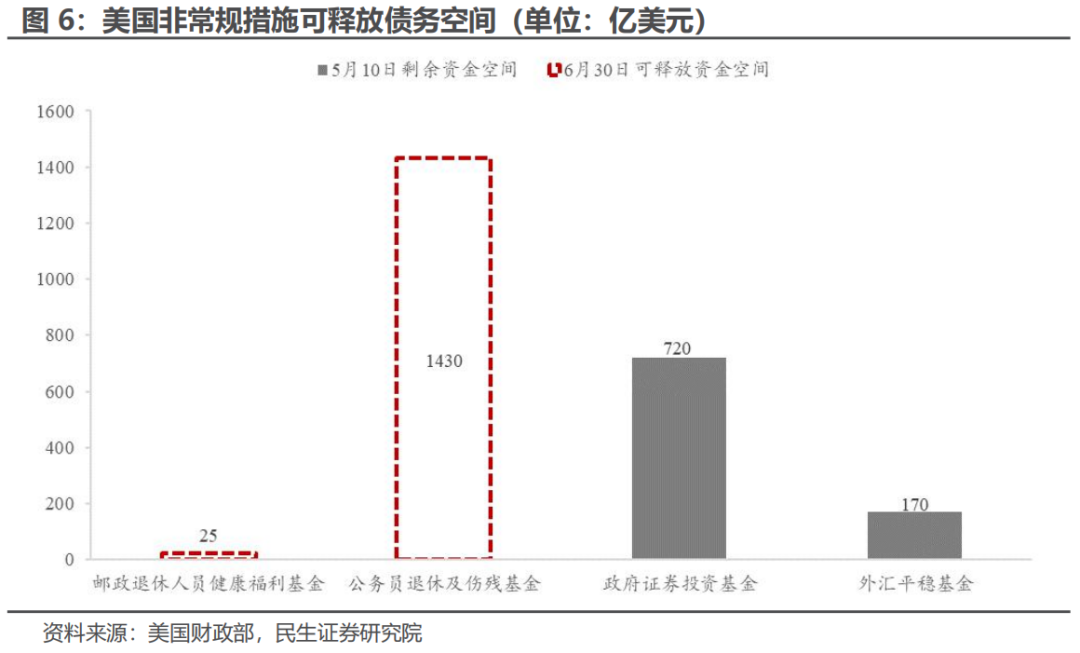

根据美国财政部5月10号更新的信息,PSRHBF和CSRDF相关非常规措施产生的额外资金空间已经用尽。但如果非常规措施可以实施至6月30日(即X-Date在6月30日之后),届时两大基金持有的债券将有部分到期,可以为财政部释放额外的1455亿美元举债空间。

第二,暂停政府证券投资基金(G-Fund)的再投资。

同样地,G-Fund中的资金也是投资在“特别发行国债”中。G-Fund的特别之处在于,其投资每日到期,且日度进行再投资。因此,财政部暂停G-Fund的每日再投资也能为自己释放举债空间。

根据美国财政部5月10号更新的信息,G-Fund相关的非常规措施仍有720亿美元的资金空间。

第三,暂停外汇平稳基金(ESF)的再投资。

和G-Fund类似,ESF中部分资金投资在日度结算的“特别发行国债”中。根据美国财政部5月10号更新的信息,暂停ESF日常再投资所释放的资金空间仍有170亿美元。

总的来说,截至5月10日,美国财政部实施“非常规措施”所剩余的资金空间为890亿美元。若非常规措施可以实施至6月30日,则可释放另外1455亿美元举债空间。

(三)山穷水尽非无路

一个有趣的事实是,即使时间指针滑向财政部所预测的X-Date,其剩余资金已经不能覆盖支出需要,美国国债也不一定会违约。山穷水尽之时,美国政府仍有“理论上”的办法确保美国国债的偿付。

这一办法指的是实施“优先偿付计划”。顾名思义,“优先偿付计划”指的是美国财政部为了确保美国国债的偿付,将本息支出放在财政支出的“高优先级”。在资金有限的情况下,暂停对其他事项的财政支出。而这些“其他事项”可能会包括社保医保支出、政府雇员薪酬发放、政府购买付款等。

在2011年,美国政府同样因债务上限问题面临美债违约的风险。当时美国财政部与美联储达成协议,将确保美债的优先偿付。但需要注意的是,这种做法可能会对经济产生较大的冲击(消费者无法领取补助、与政府合作的企业无法收款等问题),且仍会造成金融市场的恐慌,因此“优先偿付计划”仍只是理论上的办法。

在了解美国政府应对债务上限可以采取的各种办法后,立足当前时点,对美国债务上限问题我们应该如何观察?我们认为,未来对债务上限的关注应该留意三个时间窗口。

第一个时间窗口:美国两党能否在6月前通过提高或暂停债务上限的法案。

现在美国的政治环境和2011年类似。2011年,民主党的奥巴马任美国总统,民主党掌控参议院,共和党则在众议院获多数席位,美国政局呈现分裂政府状态。当前民主党的拜登为美国总统,民主党和共和党分别掌控参议院和众议院,同样呈现分裂政府状态。分裂政府状态下,债务上限问题很容易要拖到最后一刻才被解决,2011年美国主权评级甚至被下调。

同时,2024年总统大选临近,民主党面对共和党附加的削减财政开支要求妥协的概率更低。因此,虽然在6月前提高或暂停债务上限是最理想且概率最大的情况,但并非板上钉钉。

第二个时间窗口:美国财政状况能否“撑过”6月初。

在触及债务上限的情况下,美国财政资金来源主要有三块:税收收入、TGA存款和非常规措施。由于TGA存款和非常规措施腾挪出的资金空间被快速消耗,美国财政部长耶伦预计X-Date将在6月1日到来。为了敦促国会尽快解决债务上限问题,财政部对X-Date的预测往往偏保守。6月15日将是美国下一个缴税截止日,届时TGA存款将大幅增加。同时,6月30日非常规措施又能提供一次性的1455亿美元资金空间。

也就是说,只要美国政府能撑过6月初,那么它将大概率有足够的资金坚持至7月份,这也是之前很多市场分析预计X-Date在7月的原因。不过正因如此,共和党在6月份前妥协让步的概率或有所下降。

第三个时间窗口:7月份可能是市场交易债务上限风险的下一个高峰。

如果债务上限问题僵持至7月份,届时关于X-Date和美债违约的讨论又会增加,市场波动或将加大。

三、债务上限问题如何影响资产价格?

通过研究近11次债务上限周期以及历史上美债技术性违约案例,我们认为,从事件驱动交易角度,做多黄金和波动率是胜率较高的选择。不过,我们需要注意近期美欧货币政策差距收敛以及欧洲经济数据走弱带来的美元指数反弹。这种情况下,黄金的表现或许与历史经验有所出入。

(一)2011年以来,资产价格的历史经验

2011 年以来,美国共发生过11 次债务上限危机。由于宏观经济环境和政治生态的差异,我们很难从11段时间的资产价格变化中总结出有效的规律。

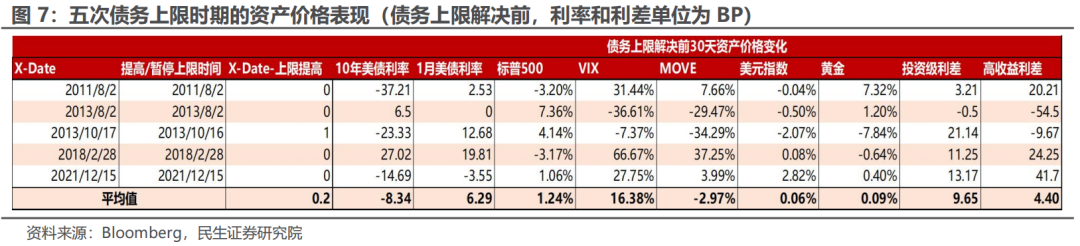

因此,我们以提高/暂停债务上限的时间与 X-Date

的差值衡量债务上限危机的紧急程度,选取差值在1以内的样本作为分析对象,共筛选出五轮最为紧急的债务上限时期。五次X-Date

分别为2011年8月2日、2013年8月2日、2013年10月17日、2018年2月28日和2021年12月15日。通过复盘大类资产在该五轮债务上限危机中的表现,我们得出5条结论:

第一,债务上限解决前,短期美债利率大概率攀升,长端美债利率倾向于下跌。

短期美债是债务上限危机中政府债务潜在违约的直接受损资产。因此在债务上限问题解决前,短期美债因潜在违约风险而被抛售。同时,对于投资者来说,虽然债务上限问题带来了美债短期的违约风险,但并没有打破美债不违约的信念。在这一矛盾的态度下,中长期美债仍作为避险资产存在。因此,在债务上限解决前30个交易日,10年期美债利率在5次周期中平均下跌8.34BP。即便评级机构标准普尔在2011年将下调美国长期主权债务评级,10年期美债利率仍然下跌了37BP。

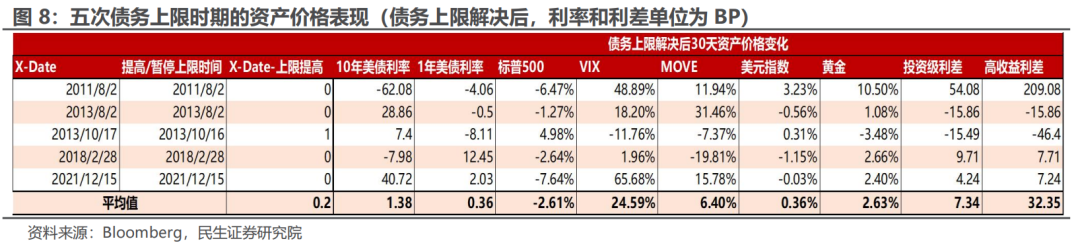

第二,权益资产在债务上限问题解决后倾向于下跌。

投资者通常认为,避险情绪导致权益资产(以美股为例)在债务上限解决前下跌,风险偏好修复则让股市在债务上限解决后反弹。反直觉的是,5次债务上限周期中,标普500有3次在债务上限解决前30个交易日上涨,平均涨幅达1.24%;4次在债务上限解决后30个交易日下跌,平均跌幅达2.61%。

第三,债务上限问题解决前后,股债波动率都会放大。

债务上限问题引起资产价格波动大幅波动并不奇怪,不过有趣的是,债务上限解决后,波动率的上升幅度可能更大。在5次债务上限周期中,VIX和MOVE指数(分别衡量美股和美债的波动率)在债务上限解决后30个交易日平均涨幅达24.6%和6.4%。债务上限解决后,VIX更大的上升幅度也与美股的下跌相对应。

需要注意的是,近期MOVE和VIX指数出现了明显的背离,VIX在银行危机期间也一直维持在低位,投资者可能需要警惕其在债务上限解决后的反弹。

第四,债务上限问题前后,美元指数表现平平,黄金走势不错。

我们通常认为,美元指数和黄金都和避险行为有关。不过有一个规律是,当“危险”发生在美国境内,且未引发流动性危机时,美元表现往往不佳,黄金则因避险情绪上涨,3月份美国银行业风波是一个很好的例子。5次债务上限周期中,美元指数和黄金在债务上限解决前均没有明显的涨跌,但黄金在债务上限解决后30个交易日,平均涨幅达2.63%,表现不错。

第五,债务上限问题前后,美国企业债信用利差往往走阔。

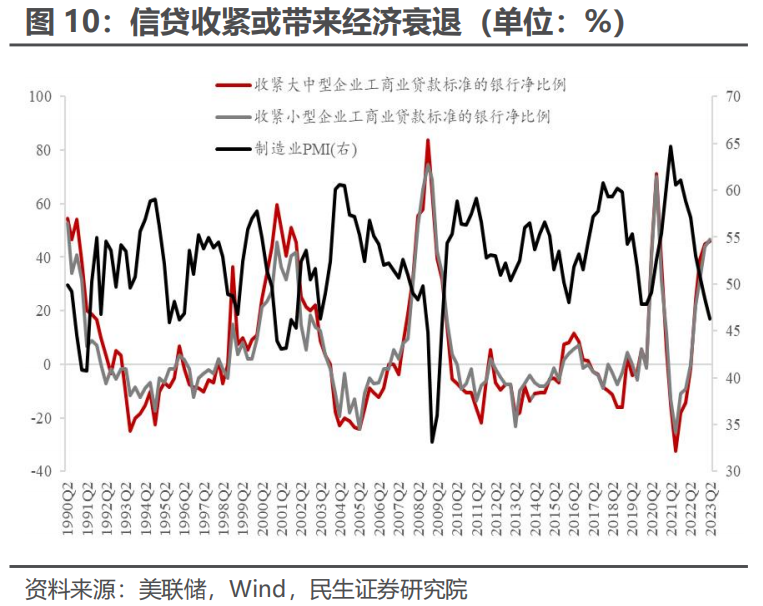

债务上限问题导致的短期美债抛售和避险情绪有可能会蔓延至其他资产类别,比如企业债。同时,债务上限导致的财政支出下降,可能也会让投资人对美国经济前景更加悲观。因此,我们看到在5次债务上限周期中,无论是债务上限问题解决前后,美国企业债信用利差均走阔。特别是债务上限解决后30个交易日,美国高收益债利差平均涨幅达32.4BP。

企业债信用利差和企业的融资条件息息相关,信用利差走阔通常意味着企业融资成本上行。美国银行业风波后,银行信贷标准已经大幅收紧。假如债务上限问题导致信用利差进一步走阔,美国企业融资将更加困难,经济走向硬着陆的概率也就更大。

(二)如果美债违约,市场会如何演绎?

虽说美国债务上限问题总是在债务违约的前一刻得到解决,但我们仍需要为最坏情况做好准备。历史上,也确实出现过美国国债违约的事件。

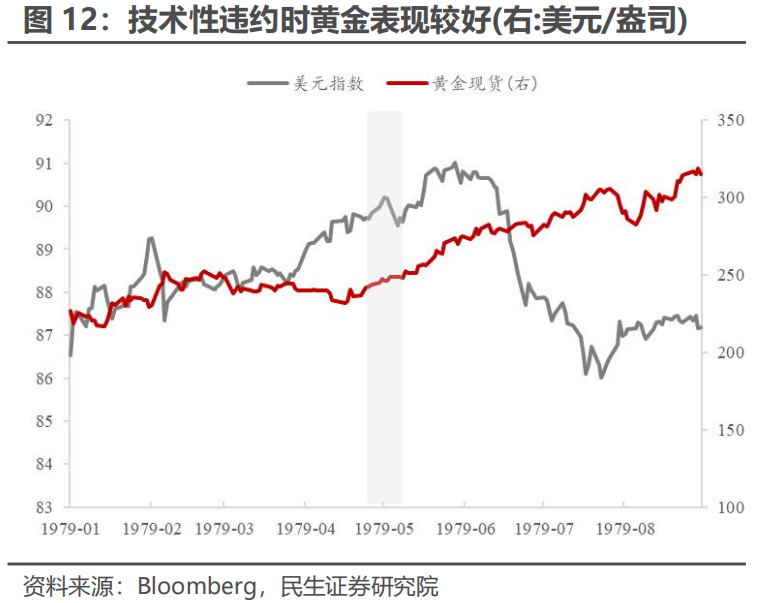

1979年,美国同样处于债务上限的拉锯战当中。同年4月26日、5月3日和5月10日,美国财政部对个人投资者共1.22亿美元的短期美债到期本金延迟支付。虽然问题很快得到解决,但仍构成了美国国债实质性的技术性违约。

事后,美国财政部认为款项的延迟支付和设备故障有关,因此拒绝承认这次事件构成美债违约。虽然如此,我们仍能通过当时资本市场的变化,一窥投资者对美债违约事件的反应。因数据可得性有限,我们仅观察美债、美股、美元指数和黄金这几个历史悠久的资产。

若美债违约发生,可能出现对美债的无差别抛售。

近年来,X-Date前,因违约风险投资者倾向于抛售短期美债;又因为美债的安全资产地位,避险情绪让资金涌入长期美债,压低长端利率。然而,在1979年美债技术性违约的两周内,美国长短端利率均出现脉冲式上行。1979年4月25日至5月10日,10年期美债利率上行13BP,3月期美债利率则大幅上行57BP。这意味着,一旦违约发生,美债安全资产的地位将受到威胁。

违约或让避险情绪推升黄金价格,美股则承压。

1979年4月25日至5月10日,标普500指数累积下跌3.88%,黄金则上涨4.32%。我们认为,美股的表现与避险情绪相关,因为当财政部恢复付款后,标普500指数很快修复跌幅。而黄金的涨幅顾然与避险情绪挂钩,也和当时高企的通胀增速所导致的偏低实际利率有关。美元指数在这期间累积涨幅为0.19%,呈现先上后下的“倒V”形态。与上文结论类似,当危机发生在美国境内,美元并非一个优秀的避险资产。

风险提示

海外地缘政治发展超预期;债务谈判超预期;海外央行货币政策超预期。

本文编选自“ 宏观芝道”公众号,作者:周君芝、谭浩弘;智通财经编辑:李佛。