国盛证券发布研报称,银行业23Q1利润增速下降,息差压力较大,资产质量稳中向好。展望未来,银行板块行情的重要催化依然是经济改善,一季度天量信贷投放对经济的拉动作用,出口数据超预期的韧性、五一假期出游的强力反弹等都是积极信号,未来可持续观察工业企业利润增速、PMI、CPI等指标的修复力度和强度。个股层面:目前银行一季报已经披露完毕,业绩有所分化,投资主线上建议把握“中特估”以及Q1业绩表现较强,或后续有望稳步改善的品种。首推:宁波银行(002142.SZ)。

国盛证券主要观点如下:

一、银行业一季度经营情况数据发布

行业整体:23Q1利润增速下降,息差压力较大,资产质量稳中向好

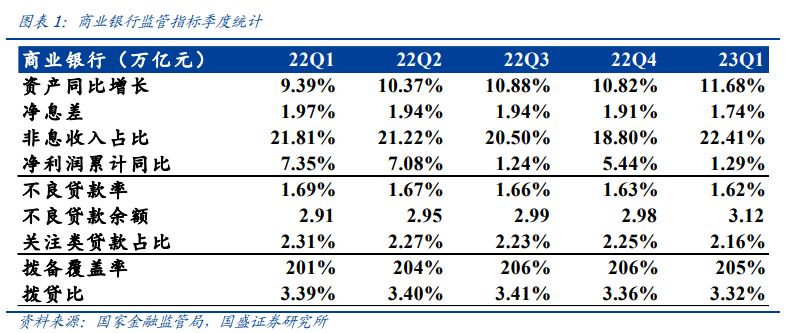

1、利润增速下降:2023年一季度商业银行累计净利润0.67万亿,增速1.29%,较上年末下降4.2pc,国有大行、股份行及农商行净利润负增长,而城商行利润增速超20%(此处监管披露的数据为母行口径,与上市公司披露的集团口径存在差异,如国有大行集团口径下净利润正增长2.4%)。

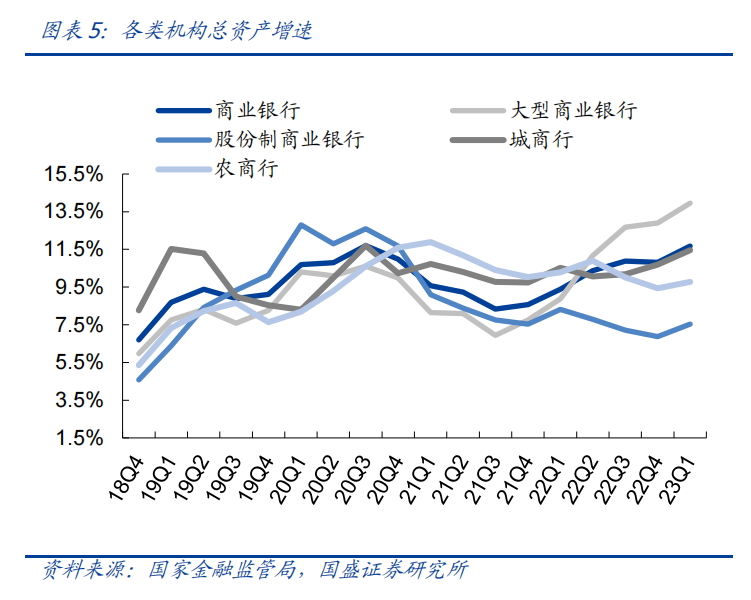

2、规模继续提升:23Q1总资产同比增长11.68%,增速较2022年末提升0.87pc,银行规模增速继续提升。从社融信贷数据看,1-3月贷款单月新增均在1.5万亿以上,23Q1信贷靠前发力,支撑银行业总资产规模提升。

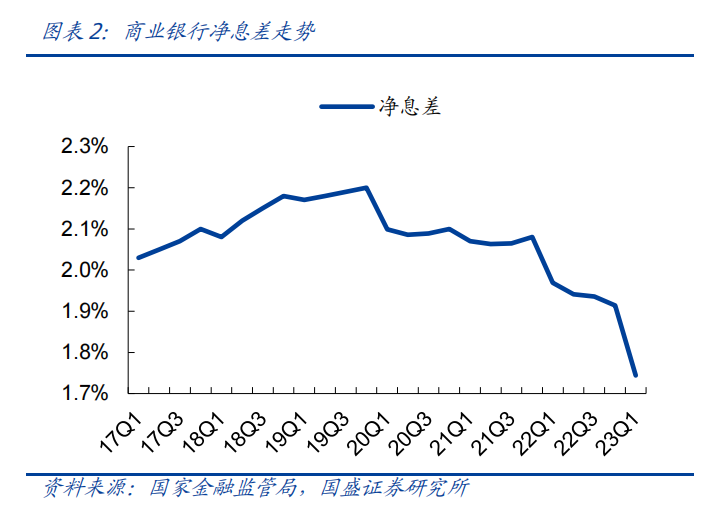

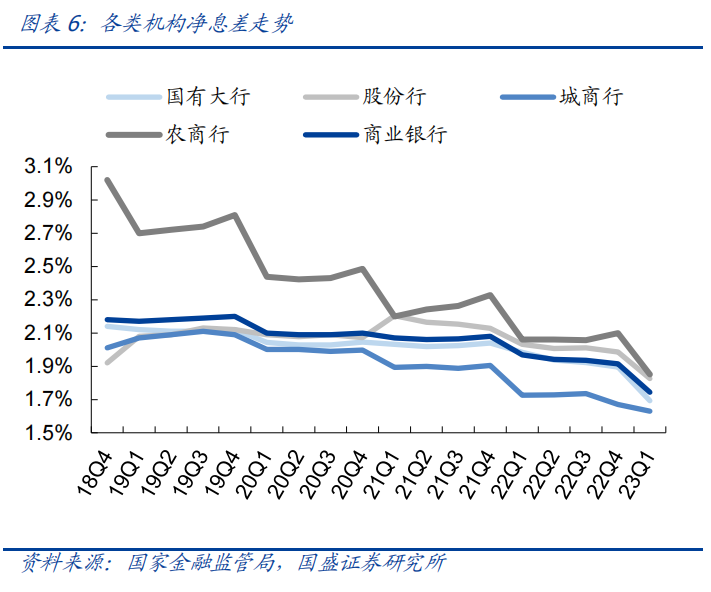

3、息差预期内下行:23Q1商业银行整体净息差为1.74%,环比下滑17bps。资产端,一季度按揭贷款重定价冲击集中体现,息差下降幅度较大。负债端,短期存款定期化趋势仍然存在,成本较为刚性。展望未来,预计净息差仍有下行压力。但央行一季度货币政策执行报告中未提及推动融资成本稳中有降,对公贷款利率已处历史低位,未来有望进一步企稳。下半年随经济逐步企稳修复,消费逐步复苏有望带动零售贷款修复,也将形成一定支撑;且监管也在积极引导存款利率下降,银行整体净息差下行压力有望缓解。

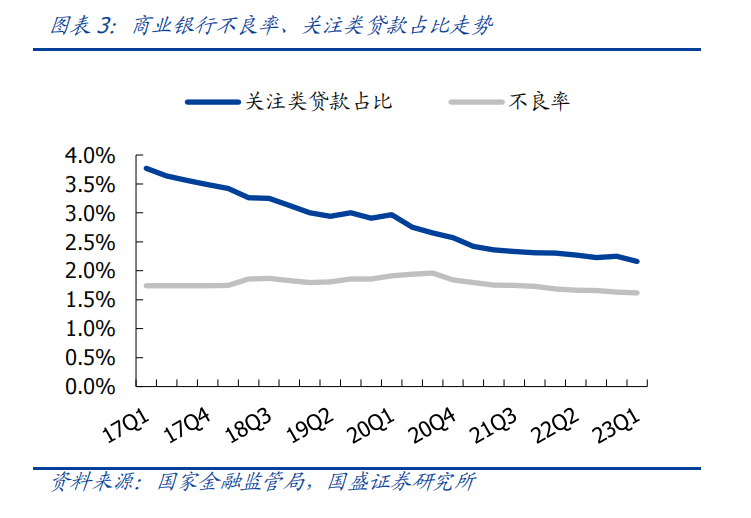

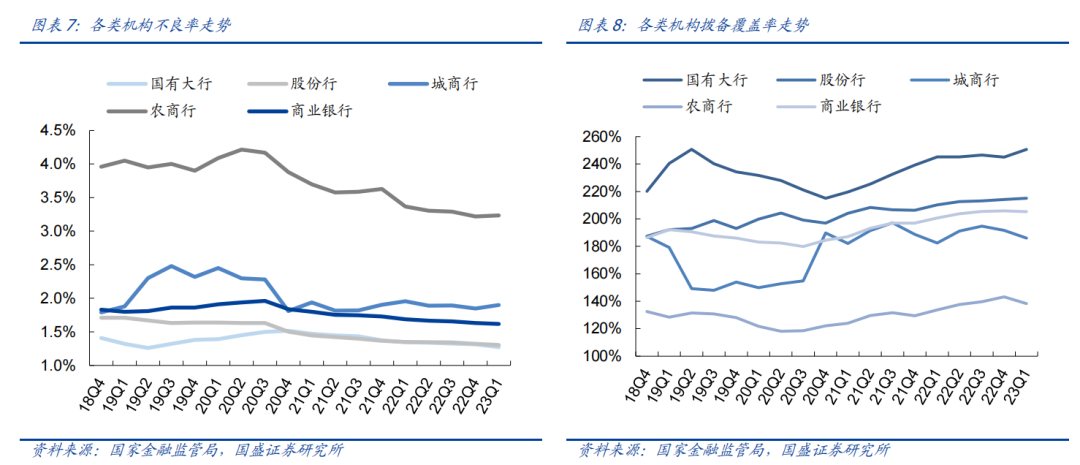

4、资产质量平稳向好:不良率(1.62%)环比继续下降1bp,连续10个季度下降;关注类贷款占比(2.16%)环比下降9bps;拨备覆盖率为205%,环比基本稳定。

分银行类别来看,城商行净息差环比下降幅度最小,利润增速边际改善。

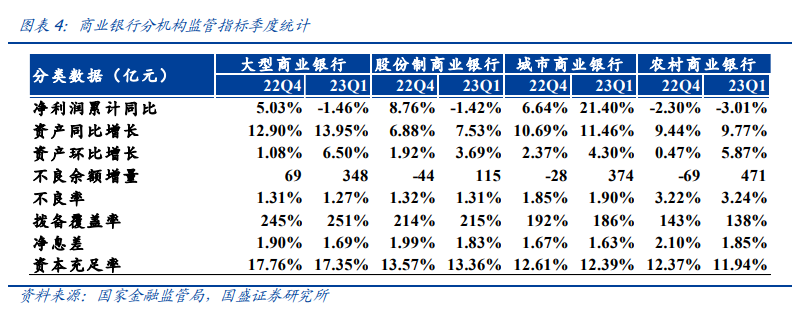

1、净利润增速:23Q1国有大行、股份行、城商行、农商行分别为-1.46%、-1.42%、21.40%、-3.01%,其中,城商行增速逆势环比回升14.8pc(22Q4为6.64%),而其他类别银行增速均有下降。

2、规模增速:政策引导下,银行业整体一季度贷款投放较为积极,国有大行、股份行、城商行、农商行总资产同比增速分别环比提升1.05pc、0.65pc、0.77pc、0.33pc至13.95%、7.53%、11.46%及9.77%。

3、净息差:国有大行(1.69%)、股份行(1.83%)、城商行(1.63%)、农商行(1.85%),环比分别下滑20bps、16bps、4bps、25bps。预计国有大行按揭贷款占比相对较高(基本在30%左右),23Q1净息差下降幅度相对较大。城商行或由于业务结构不同(按揭贷款占比存在差异)且积极管控负债端成本,息差下行压力相对较小。

4、资产质量:各类银行不良率均有所改善,国有大行(1.27%)、股份行(1.31%)别下降4bps、2bps。而城商行(1.90%)、农商行(3.24%)分别提升5bps、2bps。拨备覆盖率方面,国有大行、股份行分别提升6pc、1pc至251%和215%,城商行、农商行则分别下滑6pc、5pc至186%和138%,主要是拨备释放,支撑利润较快增长。

二、板块观点

年初以来,银行个股的股价表现分化较大,业绩强势的传统机构重仓股回调较多,低估值的个股有所反弹,个股之间的估值水平有所收敛。该行认为主要原因是市场对经济复苏的强度、节奏等预期变弱,整体对银行板块的关注度不高;而在存量资金博弈的市场环境下,资金追逐热点板块,持仓较重的个股由于资金流出而下跌。少量资金对低估值、高分红、“中特估”概念的个股有所关注,且由于其交易活跃度不高(国有6大行平均来看,2023Q1单家银行的日均成交额仅为6.3亿元),少量资金净流入即可支撑股价上涨。

展望未来,银行板块行情的重要催化依然是经济改善,一季度天量信贷投放对经济的拉动作用,出口数据超预期的韧性、五一假期出游的强力反弹等都是积极信号,未来可持续观察工业企业利润增速、PMI、CPI等指标的修复力度和强度。

个股层面:目前银行一季报已经披露完毕,业绩有所分化,投资主线上建议把握“中特估”以及Q1业绩表现较强,或后续有望稳步改善的品种。

1、首推:宁波银行。管理层稳定,基本面经营稳健,Q1营收增速8.5%,尤其是息差表现优于同业(仅环比下降2bps),未来基本可以保持稳定,考虑到基数负面影响逐步减弱,预计Q1为营收最低点,后续同比增速有望回升至12%以上。中长期,16个利润中心广开门路,永赢租赁、消金公司、零售公司大数据部、国际业务等有望形成“四轮驱动”,继续快速成长。目前2023PB仅0.99x,而2019-2021其PB估值的中位数与平均数均在1.6x左右。

2、受益于中国特色估值体系,低估值、高股息率,具有较强的投资性价比;且战略转型、业务改革持续推进,经营指标有望改善,建议关注邮储银行(01658)、农业银行(01288)等大行(国有大行一季度在保险准则带动业绩重述、其他非息收入表现较好等因素下,营收增速超预期)、中信银行(00998)等。

3、经营稳健、业绩有望保持高增长、且具有再融资诉求的优质城农商行:江苏银行(600919.SH)、常熟银行(601128.SH)、长沙银行(601577.SH)、苏州银行(002966.SZ)、成都银行(601838.SH)、杭州银行(600926.SH)、南京银行(601009.SH)、齐鲁银行(601665.SH)等。

4、五一出游数据表现较好,若消费、地产等复苏持续显现,可关注优质股份行具有修复潜力与弹性,如招商银行(03968)、平安银行(000001.SZ)等。