在截至5月19日的一周,交付至东北亚(LNG-AS)的液化天然气(LNG)现货价格跌至每百万英热单位9.80美元,这是两年来首次跌破每百万英热单位10美元。亚洲LNG现货价格正处于最佳位置,低到足以提振购买兴趣,但又没有低到引发需求激增的地步。

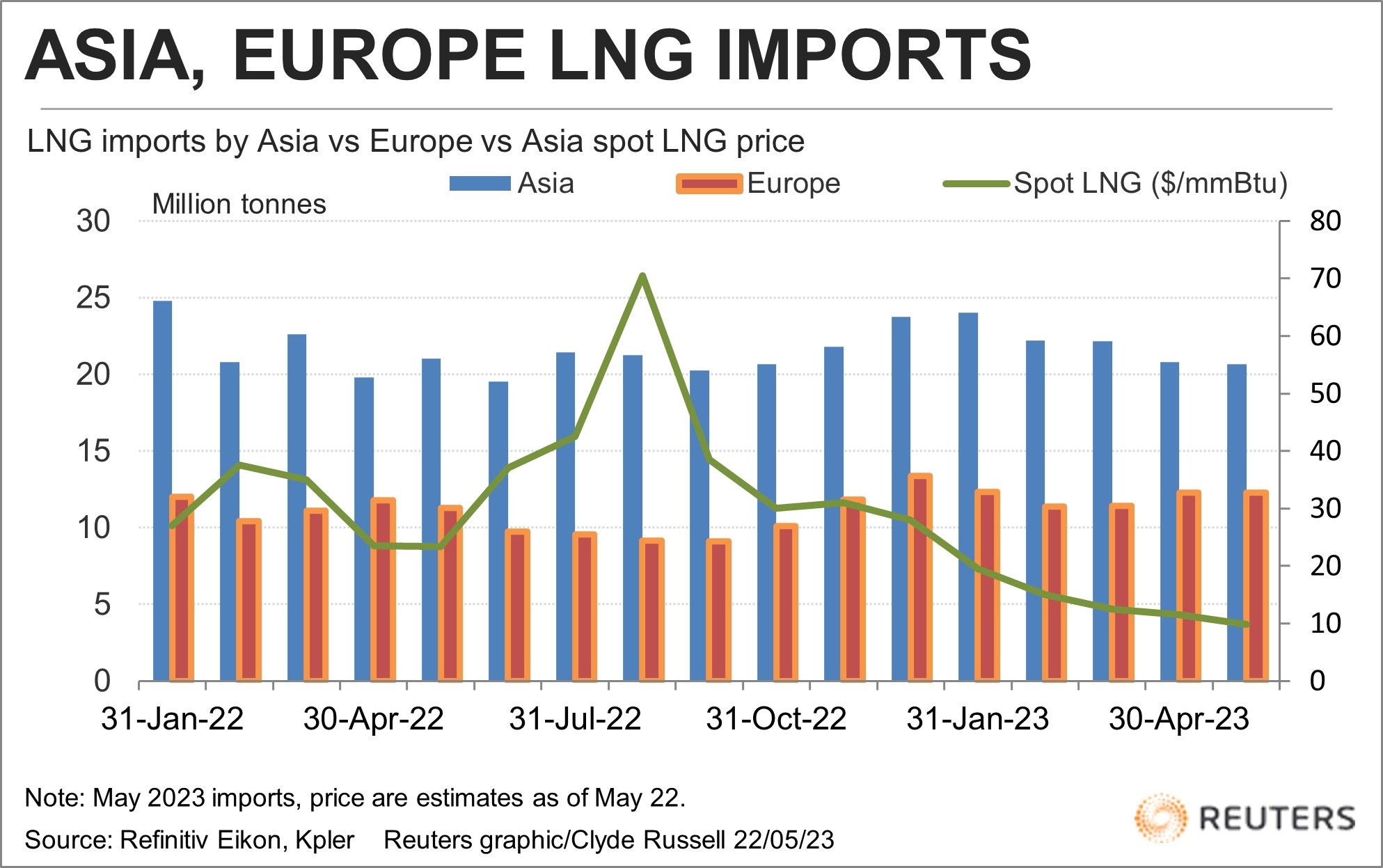

自去年12月16日升至每百万英热单位38美元的峰值以来,亚洲LNG现货价格如今已经下跌了74%,且较去年8月创下的每百万英热单位70.50美元的历史高点下跌了86%。彼时,欧洲在担心俄罗斯管道天然气供应完全中断的情况下大举扫货LNG,并推高了LNG现货价格。

大宗商品数据提供商Kpler的数据显示,LNG现货价格下跌令亚洲主要LNG进口国的需求保持稳定。亚洲地区5月的LNG进口量预计为2081万吨,与4月持平,略低于3月的2216万吨。虽然稳定的进口量乍一看可能有点令人失望,尤其是考虑到价格大幅下跌,但实际上它看起来比表面强劲,因为LNG市场正处于北方冬季和夏季高峰之间的季节性需求疲软时期。

具体来看,去年全球最大LNG进口国日本在5月的LNG进口量预计为424万吨,低于4月的500万吨和3月的555万吨,可见季节性需求疲软。中国在5月的LNG进口量预计为523万吨,与4月的533万吨和3月的546万吨相比变化不大。

南亚地区对价格敏感的LNG买家最近几个月也在重返现货市场。印度在5月的LNG进口量预计将达到191万吨,低于4月的198万吨,但高于3月的184万吨,也远高于1月的146万吨和2月的132万吨,当时LNG现货价格仍处于高位。

不过,LNG现货价格的下跌很可能会从6月开始提振需求,而且有一些早期迹象表明这种情况已经发生。Kpler初步评估,亚洲地区6月的LNG进口量将达到1936万吨,几乎与5月持平。亚洲LNG现货价格也提振了欧洲买家的购买兴趣,预计欧洲地区5月的LNG进口量为1228万吨,略高于4月的1227万吨。

市场面临的问题是,亚洲LNG现货价格何时跌到足以大幅提振需求的水平,尤其是考虑到夏季需求高峰即将到来。纽约交易的LNG期货的远期曲线表明,这个时间点可能很快到来。该曲线处于期货溢价状态,在5月19日时,7月交付的LNG期货价格收于每百万英热单位10.35美元,8月交付的LNG期货价格更高,为每百万英热单位11.11美元。