摩根大通策略师Marko Kolanovic建议客户进一步抛售股票并持有现金,原因包括债务上限谈判仍悬而未决、经济衰退风险上升以及美联储的鹰派立场。由Kolanovic领导的摩根大通策略师团队削减了股票和公司债券的配置,同时增加了2%的现金投资。在大宗商品投资组合中,摩根大通还从能源投资转向黄金,以满足避险需求,并作为债务上限风险对冲工具—这是摩根大通另一个旨在加强防御姿态的举措。

Kolanovic在给客户的报告中写道:“对美国债务上限问题迅速解决的希望,在一定程度上提振了市场人气。尽管上周出现反弹,但风险资产未能突破今年的波动区间,如果说有什么不同的话,信贷和大宗商品交易处于今年区间的低端。随着股票交易接近今年高点,我们的模型投资组合上月再次出现亏损,这是四个月来的第三次亏损。”

周二,美国股市停滞不前,投资者正在等待华盛顿就联邦政府将采取什么措施避免灾难性违约给出答案。美国总统拜登和共和党众议院议长麦卡锡星期一晚上进行了双方所称的“富有成效的讨论”,但没有达成协议。

在2022年市场暴跌的大部分时间里,Kolanovic是华尔街最大的多头之一,但自今年以来,他对经济前景恶化的看法发生了逆转,在12月中旬、1月、3月以及现在5月——削减了摩根大通的模型股票配置。

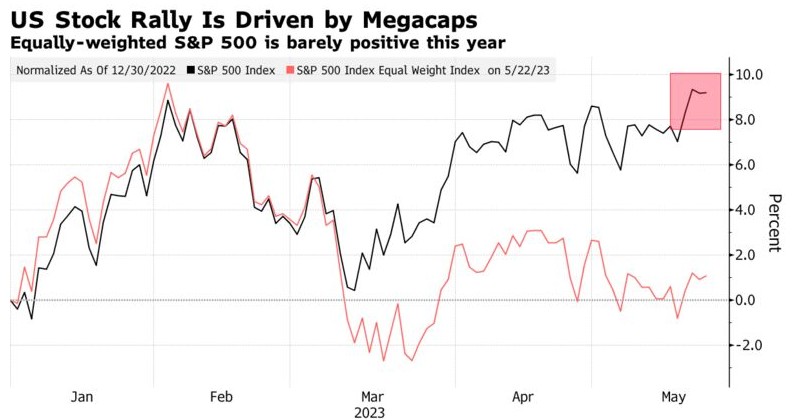

更广泛地说,Kolanovic和他的团队表示,除了债务上限风险之外,股市似乎与债券市场和疲软的经济数据脱节。

他表示:“利率市场和股市之间仍存在分歧,前者预计美联储今年将降息,后者将这些可能的降息解读为对风险有利,而美联储的言论则更为强硬。这种差距可能会以牺牲股市为代价而缩小,因为降息可能只会在需要避险的事件发生时才会发生,如果利率保持在高位,它们应该会对股市市盈率和经济活动造成压力。”