5月25日,基于云计算的数据储存公司Snowflake(SNOW.US)发布了最新的业绩报告后,其股价暴跌17%。Q1营收为6.236亿美元,同比增长47.6%,较市场预期高出1490万美元。其中,产品收入同比增长50%,至5.901亿美元,分析师的平均预期为5.719亿美元。Q1非GAAP每股收益为0.15美元,较市场预期高出0.10美元。

这些总体数据似乎很健康,但未能提振该股,主要是由于该公司意外下调了业绩指引,目前股价仍比历史高点低60%以上。该公司周三在一份声明中称,Q2产品收入将同比增长约34%,达到6.25亿美元,分析师平均预期为6.463亿美元。产品收入占雪花公司总收入的大部分,受到投资者的密切关注。

Snowflake还意外下调了本财年的营收预期,称产品收入将在26亿美元左右,分析师预期为27.1亿美元。今年3月,该公司预计今年产品销售额将达到27.1亿美元。其次,该公司还下调了全年调整后经营利润率至5%,此前指引为6%。

那么,在Q1业绩与指引矛盾的情况下,该股是否还值得买入?看空者与看涨者均发表了自己的观点。

看跌观点

Snowflake从整个组织的各种计算平台收集数据。它将所有这些信息存储在一个集中的基于云的数据仓库中,这样第三方应用程序就可以很容易地访问这些信息。

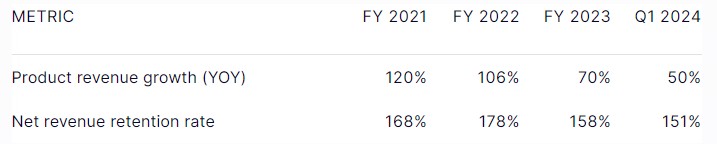

空头认为,尽管Snowflake最初像野草一样成长,但其产品收入的增长(占其第一季度收入的95%)自IPO以来已经放缓。该公司的净收入留存率也一直在下降。净收入留存率衡量的是每位现有客户的收入同比增长率。

Snowflake预计,第二季度其产品收入同比仅增长33%-34%,全年增长34%。该公司将这种放缓归因于抑制企业软件升级支出的宏观不利因素。看空者也会指出,Snowflake面临着来自类似云数据仓库平台的激烈竞争,比如亚马逊(AMZN.US)云业务AWS旗下Redshift、微软(MSFT.US)旗下Azure Synapse和Alphabet(GOOG.US)旗下谷歌BigQuery。随着这些科技巨头将自己的数据仓库服务捆绑到自己的云基础设施平台上,Snowflake可能难以长期增长。

按照GAAP标准,Snowflake仍然严重亏损。该公司2024财年第一季度的净亏损同比从1.66亿美元扩大至2.26亿美元,主要原因是股票薪酬支出占其收入的46%,在可预见的未来,该公司可能仍将处于无利可图的状态。

最后,Snowflake的企业价值为537亿美元,仍然是其2024财年预期产品收入的21倍。如此高的估值,再加上增长放缓和亏损扩大,可能会在这个动荡的市场中拖累其股价。

看涨观点

而多头则认为,尽管Snowflake的增长正在降温,但它仍有望实现在2029财年创造100亿美元产品收入的目标。要实现这一目标,它只需要在2023财年至2029财年期间以32%的复合年增长率增长其产品收入。

如果到2029财年,该公司的股价水平仍保持在销售额的20倍左右,那么到2029财年,该公司的市值可能达到2000亿美元左右——这将比目前的水平高出近四倍。即使其股价仅为销售额的10倍,其股价届时仍有可能翻倍。

一旦宏观环境好转,Snowflake的增长也可能再次加速。至于竞争,看好Snowflake的人认为,它灵活的基于使用的模式——只向企业收取他们实际需要的存储和计算能力——将继续使其成为AWS、Azure和谷歌云之外的一个有吸引力的选择。

其次,多头还认为,Snowflake的GAAP亏损也不太令人担忧,因为随着其自由现金流(FCF)的改善,它可以逐步减少基于股票的薪酬。事实上,Snowflake的非GAAP产品毛利率、营业利润率和调整后的现金流利润率(不包括股票薪酬)在过去三年里都有显著提高。

Snowflake预计全年的非GAAP产品毛利率将达到76%,非GAAP营业利润率为5%,调整后的FCF利润率为26%。利润率的上升可以完全归功于其规模的扩大,而不是积极的成本削减措施。

Snowflake目前没有打算精简公司,而是在2023财年雇佣了约1900名新员工,并计划在2024财年再雇佣1000名新员工。这种自信的扩张表明,与过去一年匆忙实施大规模裁员的一长列科技公司相比,Snowflake的状况要好得多。

空头vs多头,谁更有理?

Snowflake是一家运营良好的公司,有很大的增长潜力,但目前它的股票定价已经是完美的,但其业绩并不完美。因此,就目前而言,知名金融媒体The Motley Fool分析师团队认为看空Snowflake的理由将比看多的理由更有意义,直到其估值降温,宏观经济逆风减弱,其收入增长再次企稳。