5月30日,中国钢铁工业协会披露数据显示,4月,我国进口钢材58.5万吨,环比减少9.7万吨,同比下降37.1万吨。4月,我国出口钢材793.2万吨,环比增加4.2万吨,连续第4个月增长,同比增加295.5万吨。中钢协称,国内钢材生产强于消费、钢价持续走低,4月份起出口报价普遍下调、海内外价差扩大,叠加近期汇率影响,钢企出口意愿有所增强。预计短期钢材出口或保持一定韧性,但整体趋势承压下行。

一、钢铁进出口总体情况

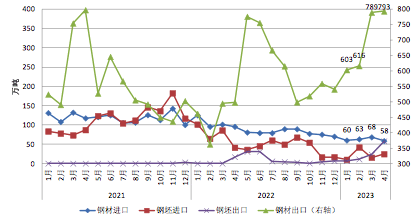

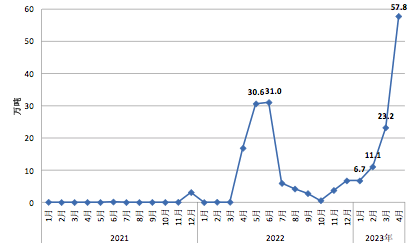

4月,我国进口钢材58.5万吨,环比减少9.7万吨,同比下降37.1万吨;进口平均单价1768.5美元/吨,环比上涨6.5%,同比上涨12.4%。1-4月,进口钢材249.8万吨,同比减少40.1%;进口平均单价1726.3美元/吨,同比上涨14.5%;进口钢坯91.7万吨,同比下降68.7%。

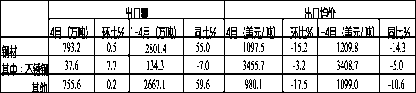

4月,我国出口钢材793.2万吨,环比增加4.2万吨,连续第4个月增长,同比增加295.5万吨;出口平均单价1097.5美元/吨,环比下跌15.2%,同比下跌23.3%。1-4月,出口钢材2801.4万吨,同比增长55.0%;出口平均单价1209.8美元/吨,同比下跌14.3%;出口钢坯98.8万吨,同比增加81.7万吨;粗钢净出口2652.7万吨,同比增长1.3倍。

图1 中国钢材进出口月度情况

二、钢铁产品出口情况

4月,我国钢材进口量进一步走低,环比三连降。进口以板材为主,其中减量主要来自热轧板卷,且自日本进口已连续第15个月同比下滑。具体情况如下:

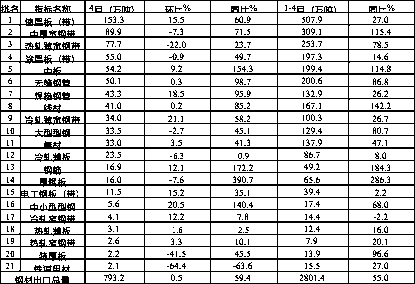

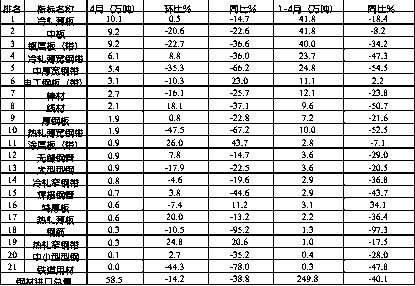

1.分品种情况

4月,我国进口板材50.0万吨,环比下降15.6%,占比为85.4%。减量主要来自热轧板卷,环比下降36.5%至7.8万吨,处于历史低位,其中热轧薄宽钢带环比、同比分别下降47.5%和67.2%,中厚宽钢带环比、同比分别下降35.3%和66.2%,降幅均处于主要钢材品种之首。另外,管材进口量环比增长6.4%至1.6万吨,其中无缝钢管、焊接钢管环比分别增长7.8%和3.8%。

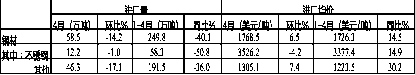

4月,我国进口不锈钢12.2万吨,环比下降1.0%,为2020年4月以来最低水平,占进口总量20.9%;进口均价3526.2美元/吨,环比下跌4.2%。减量主要来自不锈钢钢坯,受印尼德龙不锈钢减产影响,4月不锈钢钢坯进口环比、同比分别下降74.0%和96.8%。

表3 2023年4月分品种钢材进口情况

表4 2023年4月不锈钢进口情况

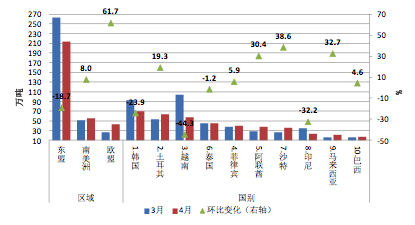

2.分区域情况

4月,我国自日本、韩国合计进口35.3万吨,环比下降19.0%,占进口总量60.3%;其中自日本进口18.0万吨,环比下降24.6%,连续第15个月同比下降,与我国热轧薄宽钢带进口量明显下滑有关。自东盟进口10.5万吨,环比下降7.2%,其中仅印尼进口量环比增长13.8%至9.3万吨。

图4 2023年4月中国钢材主要进口来源

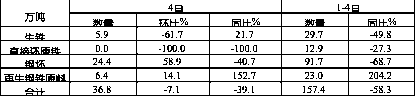

3.初级产品进口情况

4月,我国进口初级钢铁产品(包括钢坯、生铁、直接还原铁、再生钢铁原料)36.8万吨,环比下降7.1%;其中进口钢坯24.4万吨,环比增长58.9%。

表5 2023年4月主要初级钢铁产品进口情况

四、后期展望

海外市场供需两弱,世界钢协统计4月全球除中国粗钢产量已连续第14个月同比负增长,但随着疫情及地缘冲突对全球产业链的冲击逐步减弱,海外供应同比降幅收窄、环比有所回升,其中俄、乌及其他独联体国家地区已于今年3月实现2022年2月以来的首次粗钢产量同比正增长;受通胀居高不下、欧美银行业动荡等影响,全球经济增速下滑引发外部需求疲弱,摩根大通全球制造业PMI已连续8个月处于收缩区间。作为我国钢材主要出口目的地,近期东南亚钢铁协会预计2023年东盟六国的钢材需求将同比增长3.4%至7760万吨,但新增钢铁项目带来的钢材供给可能大于钢材需求,中国对东盟的钢铁投资也对国内资源产生替代作用,对我国钢材出口造成一定压力。国内方面,国内钢材生产强于消费、钢价持续走低,4月份起出口报价普遍下调、海内外价差扩大,叠加近期汇率影响,钢企出口意愿有所增强。预计短期钢材出口或保持一定韧性,但整体趋势承压下行。