5月31日,因已更新提交相关财务资料,根据相关规定,上交所恢复正大投资股份有限公司(简称:正大股份)发行上市审核。中信证券为其保荐机构,拟募资150亿元。

招股书显示,正大股份是国内规模最大的饲料生产商和生猪养殖企业之一,主要产品包括饲料、生猪及屠宰产品。其中,饲料产品主要为畜禽饲料、反刍料和水产料,生猪产品主要为商品猪、种猪和仔猪,屠宰产品主要为白条猪肉、分割猪肉以及猪副产品。

公司作为饲料行业的代表性企业,在我国饲料工业发展历史中做出了较大的引领贡献。经过多年的稳健发展,公司在全国 29 个省、市、自治区拥有现代化饲料公司 87

家,通过饲料生产工业基地化的布局,形成了深度覆盖全国各地的生产经营网络。公司饲料业务已形成了成熟且稳定的采购、生产和销售模式,2019 年至 2021

年度,公司饲料产量分别为 765.52 万吨、949.86 万吨、1,045.15 万吨, 2022 年 1-6 月饲料产量达 509.92 万吨。

公司生猪养殖采用自繁自养和“公司+农户”

合作养殖相结合的生产模式,坚持高标准、高效率、高质量和低成本的“三高一低”的生产原则,逐步拓展区域“产业链一体化”的生产模式,即在一个配套区域内,以商品猪育肥为抓手,在区域内上游配套种猪扩繁群、饲料工厂,在下游配套具有匹配屠宰产能的屠宰厂,确保产业绿色可持续发展。报告期内,公司生猪业务稳健发展,2019年至2021年,生猪出栏量分别为418.78万头、432.50万头和614.55万头,2022年1-6月,生猪出栏量达到426.63万头。

根据公开披露的信息,2019-2021年公司的饲料产量均位于饲料行业可比上市公司前三名。根据中国饲料工业协会发布的全国工业饲料总产量数据,2019-2021

年,公司的饲料市场占有率分别达到3.35%、3.76%和3.56%。2019年至2021年,饲料业务收入分别为1,845,131.06万元、2,385,442.84万元和2,989,090.59万元。

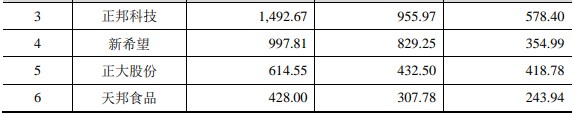

其次,公司生猪出栏规模常年处于领先地位。根据同行业主要上市公司公开资料,近三年,公司各年度生猪出栏量及平均生猪出栏量均处于行业领先地位,2019-2021年公司的各年度生猪出栏量均处于行业前五水平。根据国家统计局公布的全国生猪出栏量数据, 2019-2021 年,公司的生猪养殖市场占有率分别达到0.77%、0.82%和 0.92%,生猪业务收入分别为993,143.35万元、1,831,369.48万元和1,587,375.03万元。具体情况如下:

除此之外,正大股份致力于创新、引领畜牧养殖模式,创造了“公司+农户”的农牧业发展模式和“政府+企业+银行+农民合作组织”的四位一体模式,并依托自主研发的养殖服务平台“猪博士

APP”实现了农户、经销商与公司的高效对接,进而推进畜牧养殖业的产业链一体化发展,促进各类要素直接、紧密、有效地结合和农牧产品市场化,构建农牧服务生态圈。

“公司+农户”的投资模式解决了农户的资金、良种、技术、饲料和销售渠道等问题以及种植、养殖的风险,还极大增强了公司的市场资源和货源储备。“四位一体”模式则高效整合了政府政策、公司技术、银行资金和农民土地资源。“猪博士

APP”对传统的以线下交易为主的饲料销售、生猪销售等业务模式进行了数字化升级。通过“猪博士

APP”,正大股份向广大客户提供养殖生产管理、饲料销售和猪只交易等数据的记录和分析、在线资讯、价格行情等服务,并着力吸引生猪养殖产业链相关单位加入到公司的农牧服务生态圈中。通过数据赋能产业,公司将逐步实现生产过程的机械化、自动化和可视化。

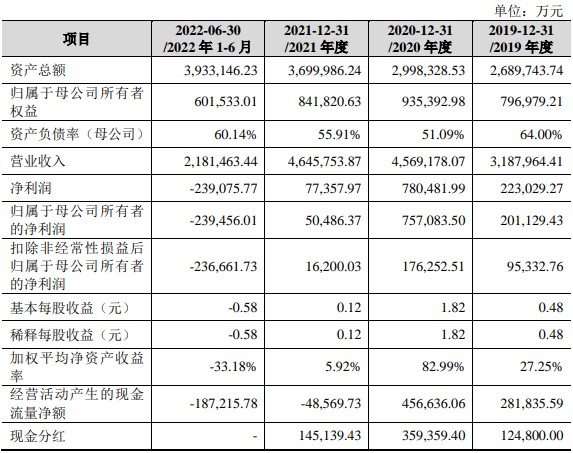

财务方面,于2019年度、2020年度、2021年度及2022年1-6月,正大股份实现营业收入分别约318.80亿元、456.92亿元、464.58亿元、218.15亿元;净利润分别约为22.30亿元、78.05亿元、7.74亿元、-23.91亿元。

但需要关注的是,公司存货主要为原材料、库存商品及消耗性生物资产,公司消耗性生物资产主要为存栏商品猪,其可变现净值受生猪市场价格波动的影响,公司按存货类别计算的成本高于其可变现净值的差额,计提存货跌价准备,计入当期损益。生猪市场价格易受供需关系、疫病等因素影响而出现波动。报告期内,随着公司生猪养殖规模的扩大,公司的消耗性生物资产金额的增长幅度较大。若未来生猪养殖行业发生重大疫情或进入低谷期,生猪市场价格大幅下跌,可能导致公司计提较多存货跌价准备,对公司的经营业绩造成不利影响。