去年,为了挽救欧洲经济免于电力枯竭,人们囤积了大量未使用的煤炭,但如今,在这些煤炭变得一文不值之前,交易员们正在寻找买家。

随着欧洲大陆暖冬过后对能源短缺的担忧有所缓解,进口煤炭开始在欧洲港口重新装载,运往摩洛哥、塞内加尔和危地马拉等市场——这种化石燃料通常的供需方发生了逆转。

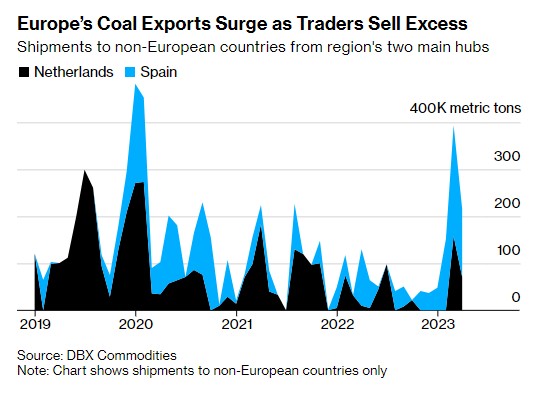

今年,共有112万吨煤炭货物从西班牙、荷兰和其他港口运出欧洲,其中包括4月份运往印度的逾14.5万吨。需要注意的是,已经有规模较小的煤炭被运输在一些近年来不太可能运输小量货物的路线上。

Perret Associates煤炭市场分析师Guillaume

Perret表示:“其中一些煤炭已经存放了一年多的时间,储存成本非常昂贵。”而在露天储存数月后,煤炭会发生变质,从而变得无法使用。

这一动态显示了欧洲能源危机的连锁反应,此前欧洲大陆采取了紧急措施,以应对俄罗斯削减天然气供应的举措。随着封存的燃煤电厂重新投入使用,交易商抓住了购买燃料的机会——其中大部分仍来自俄罗斯——为欧洲大陆供电。

但液化天然气的大量涌入和冬季温和的气温意味着大部分煤炭派不上用场。根据智库Ember的数据,最终,欧盟实际上比去年冬季少烧了11%的煤。

从短缺到过剩的转变,导致运往阿姆斯特丹、鹿特丹和安特卫普港口的煤炭价格跌至每吨仅90美元,不到去年峰值的四分之一。

此外,在煤矿开足马力运转并将供应从国内发电转移到欧洲之后,远至哥伦比亚、南非和印度尼西亚的煤炭供应商涌入了愿意支付溢价以保持电力供应、但忽视了气候目标的欧洲。而如今,同样的煤炭现在正运往新的目的地。

“非常不寻常的是,煤炭从荷兰流向摩洛哥,从西班牙流向印度,”总部位于伦敦的分析公司DBX Commodities首席执行官、前煤炭交易商Alex

Claude表示,“这是一个迹象,表明欧洲的需求减少,该大陆以外的需求增加。”

尽管,在低迷的市场上出售曾以天价进口的煤炭似乎是一笔亏损的交易,但一些利用掉期交易锁定价格,或者通过对冲所谓的点火价差(Dark

Spread,即电价与燃料成本加碳交易成本之间的差额)的交易商,仍可能获得可观的利润。

这些掉期交易涉及与交易对手确保进口煤炭的收入,而公用事业公司可能会将其煤炭本应生产的电力预售合同中的差额收入囊中,并以当前更低的价格购买电力。

另一方面,对于急需煤炭的印度和中国(印度和中国的煤炭消费量占全球的一半以上)来说,煤炭的流出也带来了一个小小的供应福音。分析人士认为,中国今年的进口量仍有望创下历史新高。

但对欧洲来说,重新运出煤炭并非没有风险。去年冬季,德国延长了最后三个核反应堆的使用期限,以作为权宜之计,但这些反应堆现在已经关闭。该地区的天然气供应现在更依赖于来自挪威的管道和全球市场上液化天然气货物的安全。

Perret表示:“人们需要小心,不要过于得意忘形。我们不知道下一个冬季会发生什么。”