来自花旗集团(Citigroup)的量化投资策略师们表示,今年以来大幅上涨的美股科技股涨势还将继续,主要逻辑在于市场围绕人工智能领域的投资狂潮(AI

hype),以及投资者们对于美联储即将暂停加息的预期不断升温,这些因素都给美股科技股带来了巨大的提振力度。

到目前为止,涵盖美国科技股的“成长型”这一量化因素可以说是所有量化因素中可谓是最成功的标的,今年迄今代表美国科技股基准的纳斯达克100指数涨幅高达33%。围绕人工智能的投资狂潮将人工智能芯片巨头英伟达(NVDA.US)的市值一度提升到1万亿美元,并且推动科技股相对于非科技类型的标普500指数成分公司的股价表现之差创下历史新高。除此之外,经济学家们难以预测的宏观经济前景意味着美国科技股可能会进一步上涨。

包括Chris

Montagu等量化策略师在内的花旗研究团队在一份报告中写道:“我们对6月份的‘成长型科技股因素’持乐观态度,因为我们认为下个月这种风格的有利因素多于不利因素。”不过,他警告称,美国股市基准指数——标普500指数的上涨是由5月份包括苹果和谷歌等股票在内的极少数大盘股票涨幅所推动,这也构成了风险因素。

花旗集团的另一份报告显示,市场对于美联储暂停加息的预期,是美股科技股的另一个利好因素。“美联储本月可能暂停加息,以及美国股市相对谨慎的投资仓位对成长型股票的表现也非常有利。”花旗策略师们表示。

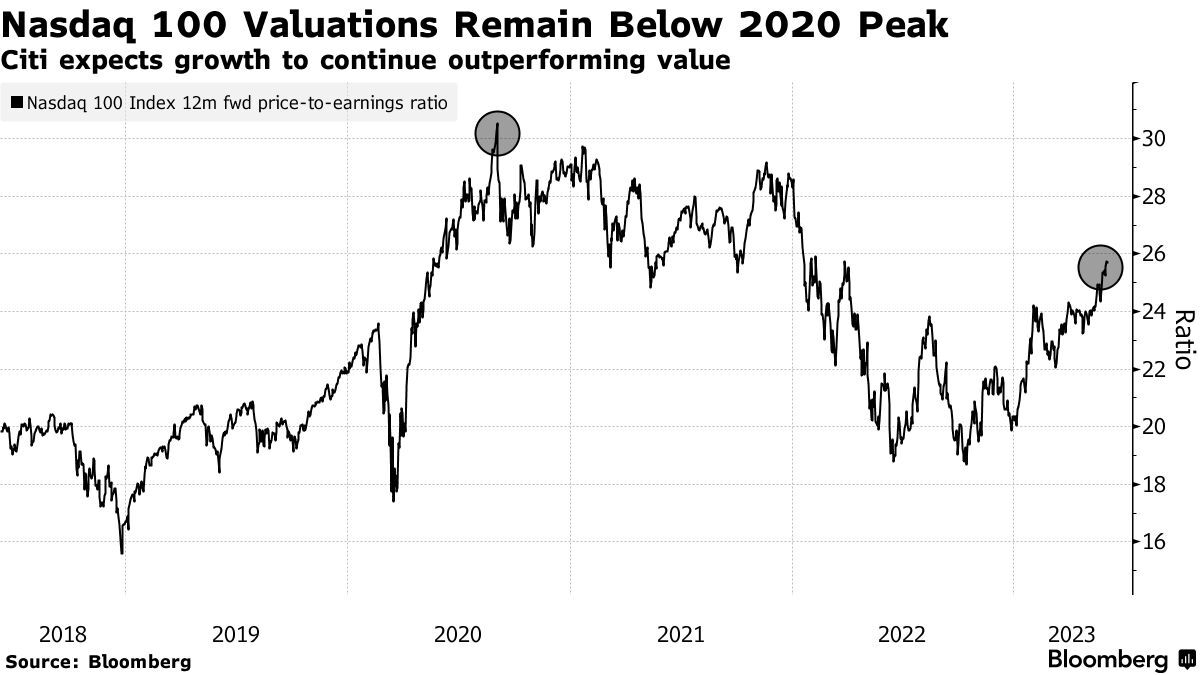

堪称全球科技股风向标的“纳斯达克100指数”自去年12月以来飞速上涨,已将该指数的12个月期的远期市盈率提升至25.7倍,大幅高于过去10年的平均水平20.7倍,但是低于2020年曾经达到的30.5倍。花旗集团的报告称,相对来说“较合理的估值”将支持未来的美股科技股的亮眼表现。

纳斯达克100指数估值仍低于2020年峰值——花旗预计成长因素将继续跑赢价值因素

就连以去年以来持续悲观的明星分析师也在近期转向看涨美股科技股。以科拉诺维奇(Marko

Kolanovic)为首的摩根大通策略师们也表示,他们今年对美股科技股更加乐观,但警告称,下半年美国股市可能面临经济增长与紧缩性货币政策之间日益严峻的权衡。但是对花旗的策略师们来说,无论如何,科技股最终都是大赢家之一。

巴克莱银行的策略师Emmanuel

Cau等认为,随着投资者屈服于对错失良机的担忧,科技股还有进一步上涨的空间。他领导的策略师团队维持对该板块的“增持”评级,称尽管科技股大涨,但整体股票敞口“最多为中性”。

Chris

Montagu领导的花旗量化策略师团队表示:“如果投资者情绪进一步改善,以科技股为代表的成长型股票可能会进一步反弹。”“在极端恶劣的相反情况之下,成长型量化因素可能在经济衰退环境中提供更多的下行保护空间,我们的研究显示成长型因素所代表的宏观经济风险相对较低。”

花旗在上个月已打响华尔街“空翻多”前奏:美股科技股还能涨

花旗集团全球资产配置团队的策略师Dirk

Willer等人5月26日在一份报告中表示,美国股市正受到押注人工智能的狂热投资情绪的大力推动,因为科技巨头们在美国股市基准股指——标普500指数的较高权重,以及投资者配置敞口很高。一旦美联储结束紧缩周期,人工智能(AI)这一投资主题将帮助美股科技股,以及美国整体股市跑赢其他国家和地区的股市。

Dirk Willer领导的策略师团队将美股整体评级调高至“中性”,同时将美股科技股的广泛评级调高至“增持”,主要因围绕人工智能技术的投资狂潮(AI

hype)将进一步提振美股,以及预期美联储加息周期将结束,美国经济增长速度与欧洲等地相比更具有弹性。

Dirk

Willer等花旗策略师们表示:“尽管人工智能相关股票的价格走势显然是极端的,尤其是在货币化实际用例仍处于未来式的阶段、进入门槛也不太高的时候,但我们仍然认为,在人工智能发展到足以让人失望的程度之前,现在就放弃这种牛市趋势还为时过早。”

尽管自3月份以来市场波动较大,但今年以来,美国股市仍然顶住了一系列不利因素的冲击,如从加息到美国银行业剧烈动荡,再到即将到来的经济衰退。尽管如此,标普500指数在2023年仍上涨了10%以上,而涵盖众多知名美股科技股的全球科技股风向标——纳斯达克100指数更是强势上涨了33%。