下周对市场影响较大的事件之一必然是美联储的利率决议。美联储将于美国东部时间下周三下午2点(北京时间下周四凌晨2点)宣布结果。随后,美联储主席鲍威尔将举行新闻发布会,对全球资本市场或有一定的影响。

美股涨将暂停加息?

美东部时间5月3日美联储公布了5月利率决议,加息25个基点,为去年3月以来第10次加息,基准利率攀升至5%~5.25%。美联储主席在记者会坦言讨论过暂停加息的可能性,正在不断接近暂停加息的节点,暗示将暂停加息。随后市场一直预期,5月是美联储的最后一次加息,6月将暂停。从美股5月3日以来表现来看,暂停加息对纳指利好明显,美股也是按照这个逻辑在走。

Wind行情显示,道琼斯工业指数5月3日以来经历了短线上涨、下跌探底再回升的一个轮回,目前最新指数基本回到5月公布利率决议时的位置,一个多月以来仅微幅上涨0.57%。而纳指表现较强,期间大幅上涨9.76%,远远好于道指,标普500指数上涨4.35%,美三大股指间差异巨大。

(图片来自Wind金融终端PC版)

美债收益率也涨继续加息?

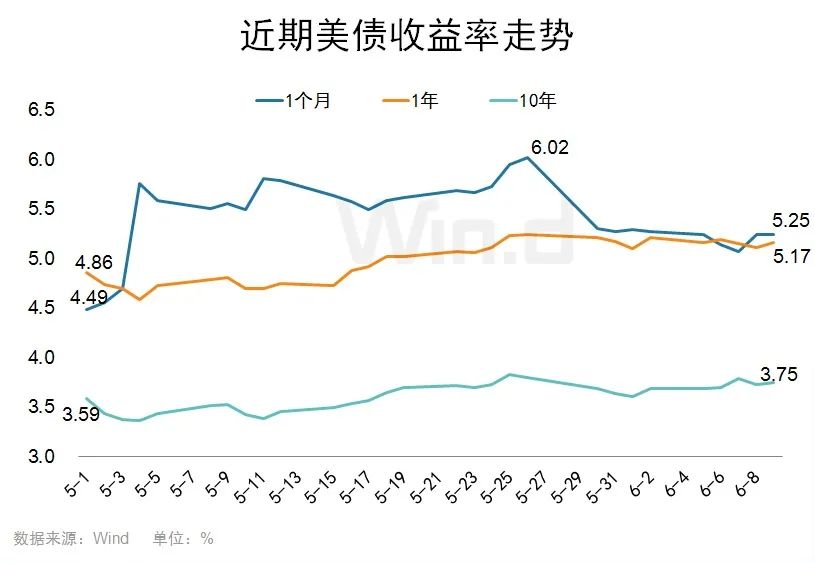

而美债来看,随着5月份美联储继续小幅加息,以及美国债务上限危机的演绎,各期美债收益率波动也有较大差异。Wind数据显示,短期1个月美债收益率5月初快速攀升到5.5%以上,随后一直保持到5月下旬,近期美国债务上限危机解决后,短期美债收益率快速回落。其余1年和10年期美债收益率总体平稳,小幅上升。

目前美债倒挂现象仍严重,10年期收益率较1个月和1年期低较多。意味着美联储本轮激进的加息促使了美债收益率的倒挂,预示着美国经济陷入一定滞后性的衰退,因此中短期美债遭到更多持有者抛售,价格下跌,收益率上升。此外短中长期美债收益率自5月以来仍在小幅走高,也预示着美联储加息时间或延长。

机构分歧也大

首先2023年5月24日公布的5月议息会议纪要有三点关键信息,一是美联储官员并没有给出在6月13-14日会议中暂停加息的明确信号,且美联储内部对未来货币政策路径有较大分歧,仍无法决定是否可以宣布停止加息;二是因现阶段无法对未来货币政策路径给出清晰的指引,美联储官员认为保持开放和灵活性是需要的(“need

to retain optionality after this

meeting”);三是从美联储对于经济、通胀的认识,以及其既有的探讨框架来看,年内降息仍是小概率事件。

此外巴克莱美国高级经济学家Jonathan

Millar则认为无论6月份发生什么,美联储最终都将再加息25个基点,在加息结束前将基准利率提高到5.5%-5.75%。

不过多数机构仍预期6月美联储将暂停加息。

野村证券经济学家前瞻美联储6月议息会议:预计美联储6月会议会出现“鹰式停顿”,但在点阵图里会发出继续加息的信号。鉴于通胀压力缓解,劳动力条件放缓以及贷款减少带来的不利因素,5月份可能是本轮周期最后一次加息。

天风固收认为,美联储目前货币政策的重心仍在对抗通胀,但货币政策正逐步关注经济增长、就业与通胀影响的平衡问题。而调整政策利率,使其对经济活动具备足够限制性,是美联储实现其政策目标的关键手段。

在评估货币政策对经济活动是否具备足够限制性时,美联储最终观察的是通胀是否能够回到2%的目标。但从过程管理角度,美联储还会关注金融条件是否收紧,并且其中贷款条件是否收紧是重点内容。

但如何调整政策利率,美联储又是受数据驱动的。近期数据表现颇为复杂,一方面,其未能指示明确的前景与宏观方向,但就业市场高景气度与通胀压力未进一步改善的现实又具有紧迫性;另一方面,美联储货币政策开始体现了一定的限制性,但具体状态还需要持续评估。

在此情况下,美联储跳过6月加息不失为一种折中之举。

前美联储官员、现任威尔明顿信托投资顾问公司首席经济学家Luke

Tilley称,如果美联储再次加息让市场感到意外,银行业的压力可能会再次出现,并使美联储的工作更加困难。

Luke

Tilley表示,他认为美联储已经完成了加息,并将在年底前降息。通货膨胀将大大降低,经济将放缓,长期通胀预期仍在很大程度上得到控制。

本文转载自“Wind万得”;智通财经编辑:黄晓冬。