近期以来,国际油价的波动时刻牵引着市场的目光。仅仅在短短几天时间,大行调低油价预期、美联储加息或存悬念、OPEC+成员国宣布减产等消息相互交织,原油市场走势震荡持续引发关注。

与此同时,原油市场较为复杂的基本面情况也令市场不敢“轻举妄动”,港股市场中“三桶油”的股价便成为了最典型的例子。在内外环境的共同作用下,近期油服板块可谓是在“股价震荡”的边缘反复横跳。

多空因素交织,国际油价短期波动加剧

2023年以来,俄乌紧张局势对油价影响逐步减弱,在OPEC+减产、美联储加息等多重因素影响下,国际油价维持高位震荡。回溯近期油价震动的脉络,则首先由高盛下调油价预期所引发。

6月11日,高盛将今年的布伦特原油均价预期从每桶88美元下调至82美元,将WTI原油均价预期从每桶82美元下调至77美元,这已是其今年以来第三次下调油价。将2024年的WTI原油价格预测下调8.5%,至每桶86美元,将布伦特原油价格的预测下调8.1%,至每桶91美元。对此,高盛表示,俄罗斯、伊朗和委内瑞拉等制裁国家的供应增加是价格前景走低的关键驱动因素。尽管受到西方国家的制裁,尤其是俄罗斯的供应生产几乎完全恢复。

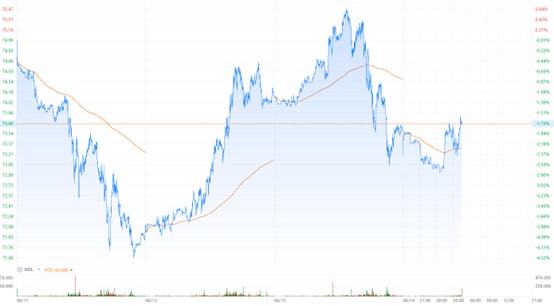

在知名大行下调预期的影响下,又时至美联储议息决议前夕,6月12日,国际油价大跳水,布伦特原油一度大跌4%,WTI原油跌破67美元/桶,一度跌近4.94%。截至6月13日收盘,WTI原油收跌4.35%,报67.12美元/桶,创今年3月17日以来最低。布伦特原油收跌3.94%,报71.84美元/桶,创2021年12月以来最低收盘价。

智通财经APP观测到,受此前隔夜油价大跌影响,港股“三桶油”6月13日股价均呈下跌之势。截至当日收盘,中海油跌3.42%,中海油田服务、中石油跌超2%,中石化、昆仑能源跌超1%。周内,“三桶油”股价仍跌势未减。中海油累跌近6%,中国石化H股亦延续跌势,累跌4.7%,中国石油H股亦跌1.04%。

而在欧佩克月报公布后,6月13日国际油价显著上涨。纽约商品交易所7月交货的轻质原油期货价格上涨3.43%,收于每桶69.42美元;8月交货的伦敦价格上涨3.41%,收于每桶74.29美元。

好景不长,随即而来的是美联储对加息步伐按下了“暂停键”。多年来,美联储议息决议对国际油价往往带来重要影响。首先是石油历来被称为“大宗商品之王”,其本身带有的无尽的工业价值使之成为人们公认最佳金融投资衍生品。而美联储利率政策往往又与美国经济未来走向不可分割,由此对全球经济和世界能源需求面带来较大影响。

其次,伴随着国际形势日趋复杂,全球能源市场也随之面临着深刻变革,由此带动国际金融市场“共震”——石油自身兼备的商品属性、金属属性以及明显的政治属性共同作用,每当美联储作出超出市场预期的意外之举,就容易引发国际金融市场震荡,原油市场也难免深受影响。

会议结果显示,美国5月CPI同比增速回落至+4%,PPI同比增速回落至+1.1%,短期通胀的回落为美联储加息的“按兵不动”提供了依据。不过,美联储6月虽然不加息,却释放了较为鹰派的利率预期,点阵图和鲍威尔都释放了未来50个基点的加息空间,国际油价经过短暂的调整后,再度下跌。

紧跟着高盛,摩根大通因原油供应过剩下调油价。摩根大通分析师Natasha

Kaneva在6月14日发布的报告中指出,他们不再相信OPEC+今年的减产可以平衡石油市场,将今年布伦特原油的目标价从90美元/桶下调至81美元/桶。

一边是多空因素交织下国际油价震荡加剧,另一边是油市长期需求增长趋缓,“三桶油”身处其间,未来发展又将去向何方?

“三桶油”经营稳健,“中特估”重构价值体系

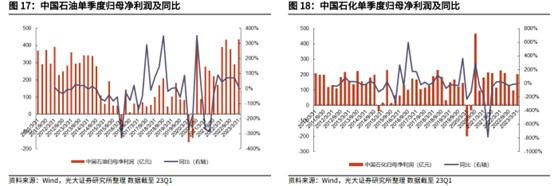

从长历史周期来看,油价与“三桶油”业绩高度相关,在高油价周期时,相关公司归母净利润也随之升至高点,这也成为自去年开始,中海油、中石化、中石油股价扬帆的起点。

回首2022年,该行业营收合计达79422.84亿元,同比增长22.37%,行业归母净利润为2396.79亿元,同比增速为8.36%,ROE(摊薄)为9.14%,同比上升0.26个百分点;受国际油价趋于高位的影响,全行业的营收及净利润维持高位,高景气度延伸至2023年初。

然而,上半年以来,石化产品价格整体高位回落,上游原油价格连续下跌,下游需求逐步复苏,同时行业集中度持续提升,但“三桶油”的股价依然坚挺。

这也就不得不提到,今年以来,在国企改革深化的背景下,叠加政策持续催化,市场开启了一轮央企估值修复的上涨行情,以“三桶油”为代表的央企能源板块稳步修复估值水平。同时,在国企改革深化的背景下,“三桶油”亦加强资本市场沟通,大力推进分红、定增、大额回购等工作,得到了市场的广泛关注。

目前看来,“三桶油”经营情况依然稳健,就一季度而言,布伦特原油均价为82.10美元/桶,同比下降16%,但“三桶油”的盈利能力并未随油价一同下降,中国石油、中国石化、中国海油分别实现归母净利润436、201、321亿元,同比分别+12.17%、-11.83%、-6.38%,环比分别+49.88%、+108.48%、-2.49%。

此外,“三桶油”秉持股东回报理念,维持高分红,2022年,中国石油、中国石化、中国海油A股股息率分别在8.5%、8.1%、8.3%,H股股息率分别在13.6%、10.9%、14.5%,H股股息率较高,高分红有望持续为公司的投资价值筑基,吸引长期投资者的进入。

而就目前供需格局来看,当前全球石油市场产能高于需求,为了维持石油市场平衡,沙特等OPEC+成员国此前宣布减产,倘若本次OPEC+减产计划得到有力执行,全球原油供需有望进一步趋紧,以此达到稳定油价的目的。

中银证券指出,展望2023年下半年,化工行业下游国内外需求有望迎来复苏。下游需求持续复苏,海外市场地缘政治冲突延续,国际油价有望在中高位震荡。国有特大型石油公司依托于特有的资源禀赋以及技术优势,并不断提质增效,有望受益行业高景气度并迎来价值重估。

光大证券研报则认为,目前油价下探空间有限,中长期油价有望维持相对高位,当前油价最适合“三桶油”的长期业绩兑现,“三桶油”均享受中长期利好。该行无惧由于市场情绪影响出现的股价波动,建议把握今年确定性较强的业绩驱动的“三桶油”板块行情,继续坚定推荐:(1)高分红、业绩稳、现金流优异、拟大手笔回购、估值最低的国企龙头中国石油;(2)高分红、受益于需求复苏、大股东底部增发彰显信心的中国石化;(3)高分红、油价弹性最好的中国海油。此外,油气行业持续高景气,油服板块有望直接受益,建议关注:中海油服、海油工程、海油发展、石化油服、中油工程。