日前,号称“国内最大的线上慢病管理平台”方舟云康再次向港交所递表,拟香港主板上市。

智通财经APP了解到,方舟云康控股有限公司(简称“方舟云康”)曾于2022年11月21日向港交所递交招股书,但最终还是以“失效”告终。

该公司于2015年成立,成立当年便取得了线上药店牌照。于2018年,该公司成为国内最早获批新近颁布的国家级互联网医院牌照机构之一。于2019年7月该公司开始自营健客移动应用程序及网站。另据灼识咨询的资料披露,2022年方舟云康以平均月活跃用户计为中国最大的在线慢病管理平台。

而由于夺得“国内最大的线上慢病管理平台”的桂冠,方舟云康在资本市场上也颇受欢迎。

据悉,方舟云康自成立以来已获得过6轮融资。截至2022年4月,该公司完成D轮融资,融资800万美元,投后达到估值12.08亿美元;至2023年1月完成860万美元融资,投后估值为14亿美元。

不过,虽然是国内最大的线上慢病管理平台,但方舟云康身上却并非亮点重重——三年累亏7.7亿元、“卖药”逐渐沦为主业、重营销轻研发等发展弊端正在一定程度上削弱“光环效应”。

那么,方舟云康连年亏损的原因,难道是方舟云康线上的慢病管理故事还不够“性感”?

重营销轻研发,三年累亏7.7亿元

从具体业务来看,方舟云康主要是专注于慢病管理,以满足慢病(如高血压、心血管及呼吸系统慢病)患者未获满足的需求,业务涵盖综合医疗服务、线上零售药店服务以及定制化内容及营销解决方案。

其中,综合医疗服务主要包括H2H服务,即线下首诊后,患者及医生可线上复诊,医生可通过公司的H2H服务平台开具电子处方;线上零售药店服务则指的是通过线上零售药店服务平台提供多种医疗保健产品,并透过合格的第三方快递公司为客户提供便捷的配送到家服务。

近年来,受益于强大的网络效应,方舟云康的注册用户和付费用户快速上升,并且转化率也日渐提高。

招股书显示,截至2022年12月31日,方舟云康的注册用户约有3660万名。其中,健客平台平均拥有月活跃用户约910万名。H2H平台拥有来自1.51万所医疗机构的20.5万名注册医生,其中约有57.3%就职于三级医院,约37.8%的医生已取得副主任医生或以上职称。

此外,方舟云康的付费用户由2020年的约200万名增至2021年的250万名,并于2022年进一步增至390万名。特别是,公司综合医疗服务的付费用户数量于2020年至2021年快速增长39.2%,甚至于2021年至2022年以更快速度增长53.4%。相似地,公司在线零售药店服务的付费用户数量于2020年至2021年增长28.5%及于2021年至2022年增长58.3%。

然而,即便方舟云康用户规模蒸蒸日上,但该公司却仍处于亏损状态,甚至于越亏越多。

据财报数据显示,2020年至2022年,该公司实现营业收入分别为11.6亿元、17.59亿元和22.04亿元,逐年增长,后两年营收增速分别为51.6%、25.34%。虽然营收处于持续增长的态势,但该公司却仍处于亏损的状态,期内净亏损分别为0.9亿元、3.04亿元及3.83亿元,三年累亏7.77亿元。

而由于常年亏损,方舟云康的现金流状况也变得越来越紧张,甚至于2022年录得负经营现金流量:2020至2022年,该公司经营活动所用现金净额分别为6210万元、2.04亿元、-4996.5万元。

对于净亏损的持续扩大,方舟云康在招股书中解释称,主要是由于运营开支增加,致使毛利率下降所致。另外,对于公司2022年的净亏损进一步扩大到3.83亿元,招股书指出,主要是由于外汇汇率波动导致以美元计价的优先股产生相关外汇亏损所致。

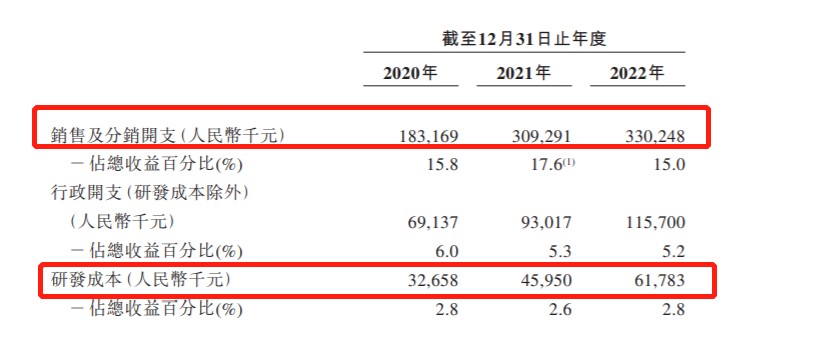

事实上,结合该公司的营销投入来看,就能发现方舟云康“所言不虚”——2020年至2022年,该公司的销售及分销开支分别为1.83亿元、3.09亿元、3.30亿元,占总收益的比例分别为15.8%、17.6%、15%。

(数据来源:方舟云康)

而有意思的是,比起过高的比起过高的营销费用和销售成本,方舟云康的研发投入却不是很高:2020年至2022年,该公司分别产生研发开支3270万元、4600万元及6178万元,分别占同期总收益的2.8%、2.6%及2.8%。

显然,上述财务数据也道出了方舟云康身为互联网医疗企业“重营销轻研发”的发展通病,毕竟于互联网医疗企业而言,通过大量营销打开知名度才是发展常态。但从该公司不断扩大的亏损额来看,早日找到盈利恐怕才是该公司真正的发展关键。

身处高潜力赛道,卖药才是公司主业?

从行业潜力来看,方舟云康明显是处于一大具有“高潜力”的发展赛道。

据悉,中国最常见的慢病主要包括高血压、慢性呼吸系统疾病、糖尿病及乙型肝炎。慢病患者需要定期复诊及恒常药物补充,以控制疾病。由于中国慢病患病率上升,预期对医疗服务及产品的需求将继续保持强劲增长势头。

而根据灼识咨询披露的数据来看,中国慢病管理市场无疑是一个庞大的市场,而线上慢病管理市场则由于渗透率较低,则更是呈现高双位数增长之势。

据灼识咨询资料,按商品交易总额计,中国慢病管理市场的整体市场规模由2015年的24,255亿元快速增长至2021年的60,099亿元,复合年增长率为16.3%,并预期于2021年至2030年按复合年增长率11.1%持续增长,于2030年达到154,845亿元。

细分来看,在中国慢病患者巨大的未满足需求推动下,中国在线慢病管理市场产生的总商品交易总额由2015年的276亿元增加到2021年的1,034亿元,复合年增长率为24.6%,并预计将继续以复合年增长率30.5%增长,2030年将达到11,312亿元。

与此同时,在线对消费者慢病管理市场渗透率亦从2015年的0.1%增加到2021年的 1.6%,预计将继续增长并在2030年达到15.5%。

(图片来源:方舟云康招股书)

从上述行业数据来看,保持快速增长的慢病管理市场,对于身为“国内最大的线上慢病管理平台”方舟云康来说,无疑提供了较为显著的成长确定性,从而助推其业绩不断走高。

然后,需要注意的是,虽然方舟云康定位为在线慢病管理平台,但从业绩构成来看,超过半数的营收贡献仍来自药品销售。

据招股书数据显示,2022年,公司线上零售药店服务贡献营收12.52亿元,占总营收的56.8%;综合医疗服务贡献营收8.68亿元,占总营收的39.4%;定制化内容及营销解决方案贡献营收0.6亿元,占总营收的2.7%。

可以看到,虽然方舟云康是国内最大的线上慢病管理平台,但该公司仍难以摆脱“卖药”的标签,这其中也变相道出了其不太成熟的盈利模式。

值得注意的是,过分依赖于“卖药”这一发展模式,于方舟云康而言,也将面对较大的发展风险。据招股书披露,方舟云康面临在中国提供在线医疗保健服务和销售医药和医疗保健产品的固有风险。如果公司通过健客平台出售的任何产品被认为或被证明不安全、无效或有缺陷,或被发现含有非法物质或侵犯任何第三方的知识产权,则公司或相关医药公司可能遭受或面临索赔、用户投诉或行政处罚。

此外,根据《药品管理法》,如果药品贸易企业收到与产品质量有关的赔偿要求,应先支付赔偿金,然后有权向药品生产企业或药品上市许可持有人追偿。公司也可能被指控存在开具处方不当、销售假药和劣质药品或其他保健品或发出不当警告或不充分或误导性披露副作用等行为。

综上种种,不论是从行业发展角度,还是公司自身经营状况来看,方舟云康目前的线上慢病管理故事仍旧不够“性感”。