核心观点:

经济复苏期,看好航运、航空、原材料供应链。航运率先受益,价格弹性大、经营杠杆高导致盈利弹性大;航空经营杠杆高导致盈利弹性大,原材料供应链受益于大宗商品价格上涨,收入和利润弹性大。三者的ROE弹性较大,航空和原材料供应链在股票牛市中股价表现较好。

经济衰退期,看好港口、公路、铁路。需求和价格弹性低的港口、公路、铁路等板块,盈利具有韧性。在股票弱市中相对配置价值上升,看好高股息公司。

正文:

1. 库存周期处于历史相对低位

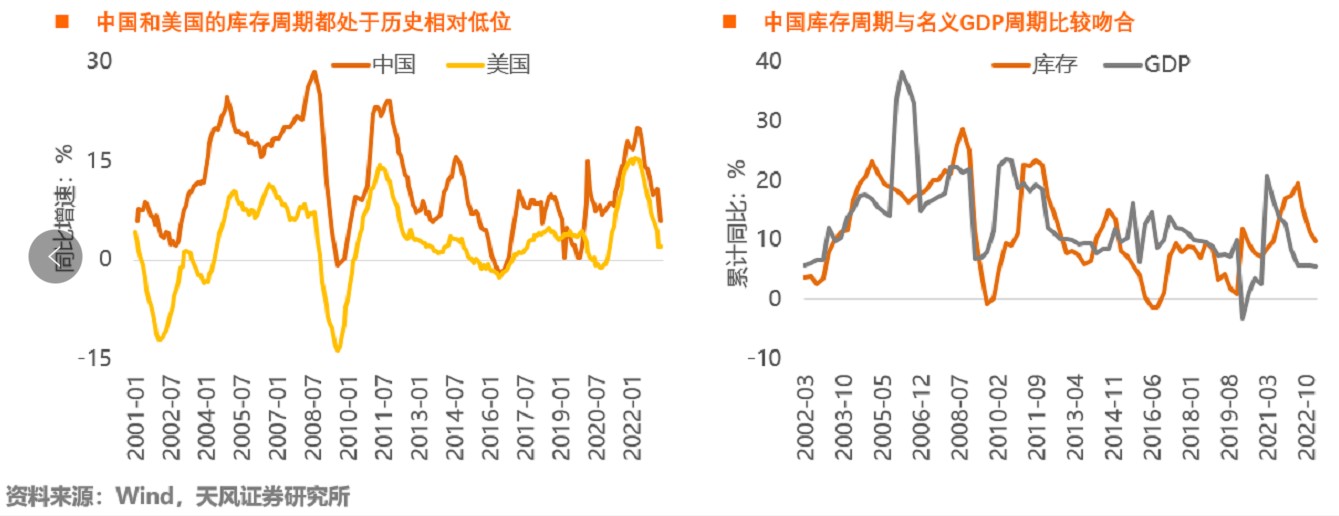

2022年来,中国和美国的库存周期下行已超过一年,都处于历史相对低位。

按库存周期3年半左右的历史平均规律来看,目前中美共振去库存可能已过半。

2.1 利润弹性:航空和航运较大

在经济周期中,航运和航空的净利润波动较大,原材料供应链和跨境物流次之,港口、公路、机场等波动性较小。

经济复苏阶段,航空和航运有望受益于需求增长,盈利大幅增长。

2.2 收入弹性:原材料供应链、跨境物流等较大

利润弹性可以分解为收入弹性和利润率弹性。

2010-19年,原材料供应链、跨境物流、航运等板块的收入弹性较大,增速波动性领先。

2.3 利润率弹性:航运和航空较大

航运和航空的利润率弹性较大:水平较低,且在零附近波动。产能利用率波动会对净利润率产生明显影响,即经营杠杆较高。

港口、铁路、机场的利润率弹性较小:水平较高,且波动性小。

3.1 利润领先性:2009年航空和航运率先回升

在2009-2013年库存周期中,航空和航运板块净利润领先于库存周期上升,也领先于库存周期回落。

铁路、高速公路板块净利润同步于库存周期见顶。

港口、机场、原材料供应链板块净利润增长趋势。

3.2.1 股价周期性:牛市中航空、原材料供应链在交运行业涨幅领先

2008年股市领先于库存周期回升,交运主要板块指数大幅上涨。

2008-11年,在交运行业中,航空、原材料供应链、跨境物流等板块指数区间最高涨幅领先。

3.2.2 股价周期性:牛市中跨境物流、原材料供应链在交运行业涨幅领先

2015年股市滞后于库存周期回升,交运主要板块指数大幅上涨。

2013-16年,在交运行业中,跨境物流、原材料供应链等板块指数区间最高涨幅领先。

3.2.3 股价周期性:平衡市中航运、跨境物流等在交运行业涨幅领先

2020年以来平衡市,交运主要板块指数小幅上涨。

2020年以来,在交运行业中,航运、跨境物流等板块指数区间最高涨幅领先。

3.2.4 股价周期性:弱市中快递、铁路等在交运行业涨幅领先

2016-19年弱市中,交运主要板块指数小幅下跌。

2016-19年,在交运行业中,快递、铁路、港口等板块指数区间最高涨幅领先。

4.1.1 航运周期:集装箱航运低景气

我们预测,2023-25年,油轮和干散货船运力增速有望下降,集装箱船运力高增长。

我们预测,2023-24年,集装箱船运力增速或将超过运输周转量增速,行业或将维持低景气度。

4.1.2 航运周期:油运有望景气上行

我们预测,2023-24年,干散货航运运力增速和周转量增速接近,行业供需平衡。

我们预测,2023-24年,油轮运输周转量增速有望超过运力增速,行业景气度有望继续上行。

4.2 航空周期:需求恢复带动景气上行

2019-22年,中国运输飞机数量持续低增长;2023-25年,飞机数量有望继续低增长,增速明显低于2011-18年。

中国民航客运周转量快速恢复,其中国内已经高于疫情前水平。

5. 弱市中关注高股息公司

部分交通基础设施公司分红比例较高、股息率超过7%,具备投资价值。

在股票弱市中,高股息公司的相对配置价值提升。