贝莱德公司押注于人工智能的繁荣,因为它抓住了人工智能带来的生产率提高的希望。

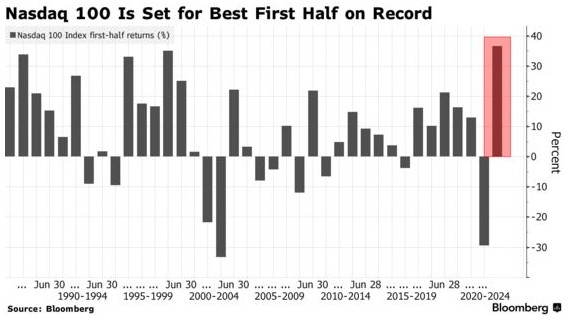

这家全球最大的资产管理公司刚刚发布了对人工智能主题的看涨预测,此前人工智能推动的强劲反弹已经推动以科技股为主的纳斯达克100指数在上半年创下有史以来最好表现。贝莱德挑选了半导体制造商,这些拥有大量数据或自动化潜力巨大的公司,作为最有可能受益的公司。

贝莱德的研究部门在6月28日发布的年中报告中表示,“我们增持了人工智能的权重。”“新的人工智能工具可以分析并释放一些公司可能坐着的数据金矿的价值。”

该公司的策略师们仍认为今年将出现温和衰退,因此发达国家股市将出现短期低迷。贝莱德认为,股价还没有低到足以反映风险的程度,不过该公司有选择地买入科技股,赶上了纳斯达克100指数近40%的涨幅。它已经拥有英伟达公司超过7%的股份。

包括Jean Boivin、Wei Li和Vivek

Paul在内的贝莱德策略师在报告中表示,“发达市场股票仍是我们投资组合中最大的组成部分,尤其是美国股票,尽管我们略微减持了它们。”“长期投资者可以忽略一些近期的痛苦。”

今年早些时候,鉴于美国地区银行倒闭,以及美联储激进收紧政策导致美国国债收益率曲线大幅倒挂,许多投资者都在为信贷紧缩做准备。相反,经济数据和企业盈利表现好于预期,然后人工智能突然出现,引发了股市的复苏。

贝莱德的报告称,“这些涨幅掩盖了表现上的巨大差异,许多股票落后于大盘指数。”“标准普尔500指数的涨幅越来越集中于少数几只科技股。我们认为,这种不寻常的股市表明,即使宏观环境对你不利,像人工智能这样的巨大力量也可以成为回报的重要推动力。”

贝莱德青睐短期美国债券,因为利率可能在一段时间内保持高位。它预计美联储将加息至5.75%,并在2024年下半年之前将利率维持在这一水平。

贝莱德旗下iShares部门美洲投资策略主管Gargi

Chaudhuri表示,"我们认为,在较长时间内走高确实有利于高质量的固定收益配置,因为收益又回来了。"

贝莱德预计,为了应对持续的通胀压力,美联储将长期保持从紧的政策,这将与新冠疫情前的情况发生“巨大变化”。供应限制、人口老龄化和向低碳经济转型将推动这一趋势,导致该公司在战略上“最大限度地增持”与通胀挂钩的债券。

该公司对“充分就业衰退”发出警告,因为目前主导经济的是供应瓶颈,而不是过去的需求限制。报告称,在一些经济体,劳动力供应的减少意味着低失业率不再是健康的标志。

贝莱德称,“广泛的工人短缺可能会促使企业留住工人,即使销售额下降,因为它们担心无法重新雇用他们。”“这可能会对企业利润率造成比以往更大的影响,因为企业会维持就业,给发达市场股市带来严峻前景。”

尽管存在种种不利因素,但贝莱德认为,只要投资者在资产类别中有所选择,并利用结构性转变(如脱碳、私人直接贷款的增长和人工智能的兴起),新的宏观机制将提供大量机会。

尽管人们将人工智能的涨势与2000年的互联网泡沫相提并论,但贝莱德美国基本面股票首席投资官Tony

DeSpirito表示,获利增长即将到来。2000年的互联网泡沫中,科技股在崩盘前也同样受到窄幅波动的推动。

DeSpirito表示:“需求确实存在。”“我认为这是人工智能与一年前的虚拟世界或虚拟现实的对比。命令就在那里。”