核心观点

制造业景气度打破连续下降趋势。6月制造业PMI小幅回升,打破了连续两月下降的趋势,我们认为制造业景气度仍需进一步强化,主要是6月制造业景气度表现具有几个特征:一是产需同步改善,但需求恢复明显慢于生产修复。二是制造业企业继续去库,原材料和产成品仍延续去化。三是制造业企业价格端仍在收缩,我们预计6月PPI同比或仍有继续下探压力。4、5月景气度的脆弱点主要集中在需求端,而6月需求下降势头放缓,但仍面临需求不足问题。企业调查数据显示,反映需求不足的企业占比进一步提高也表明需求回升仍需进一步夯实。制造业景气度结构上,大中型企业>小型企业;高技术制造业>装备制造业>消费品行业。

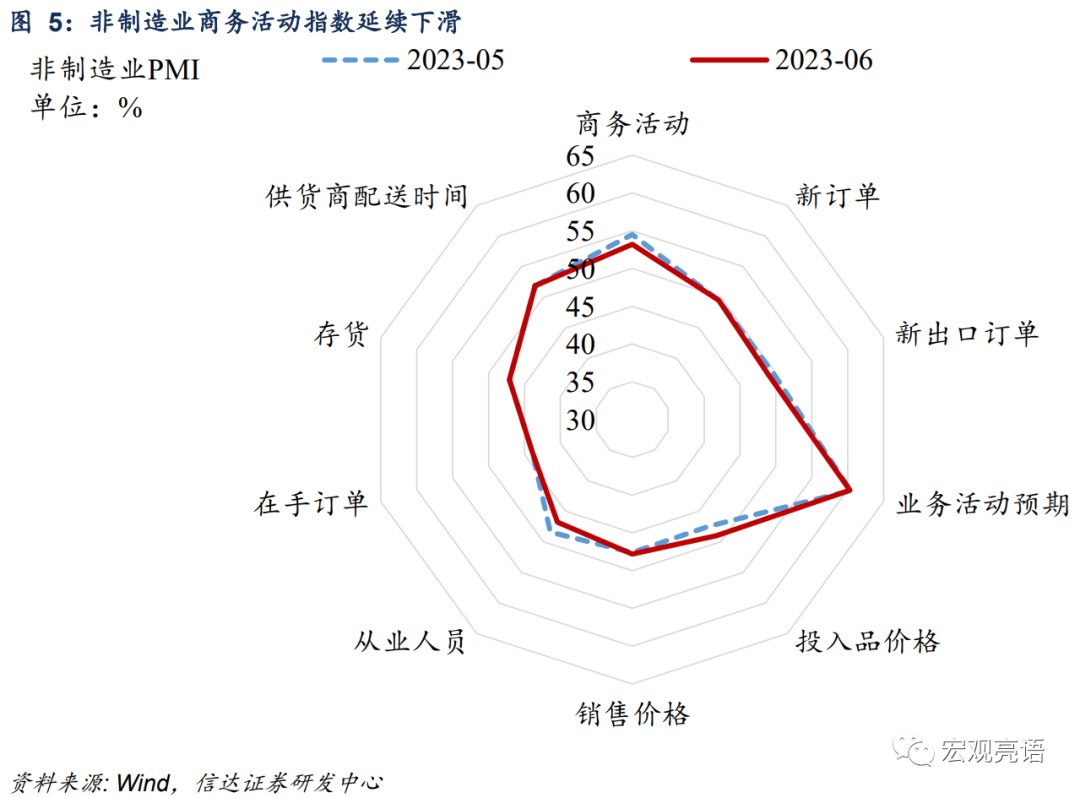

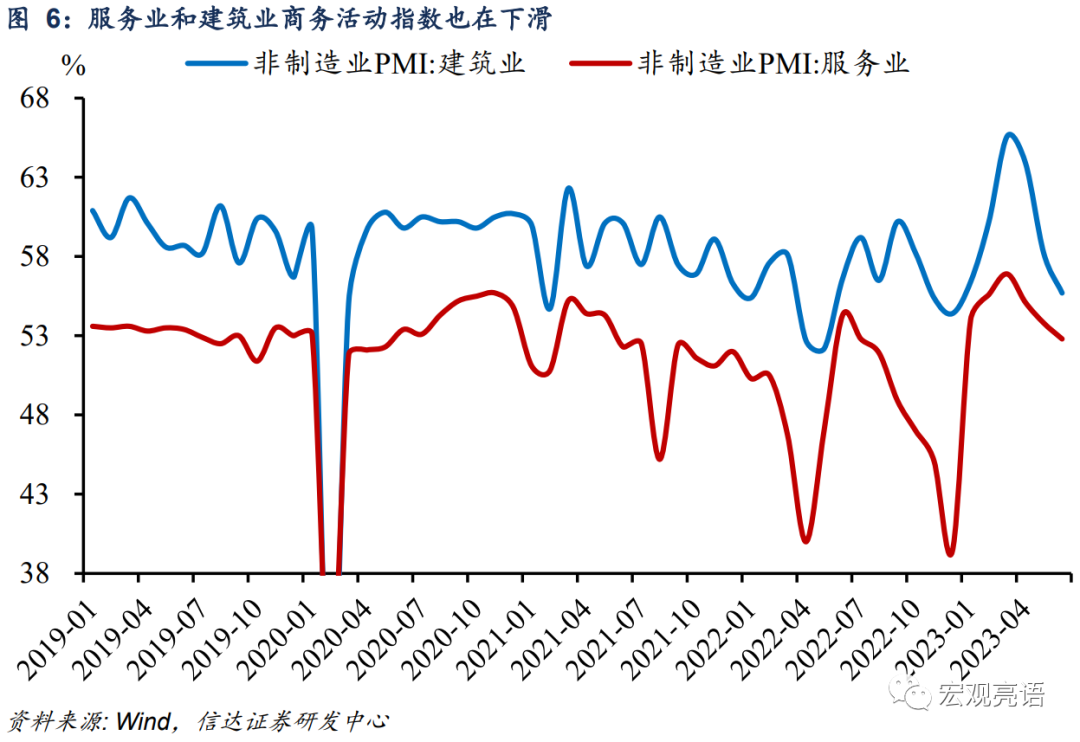

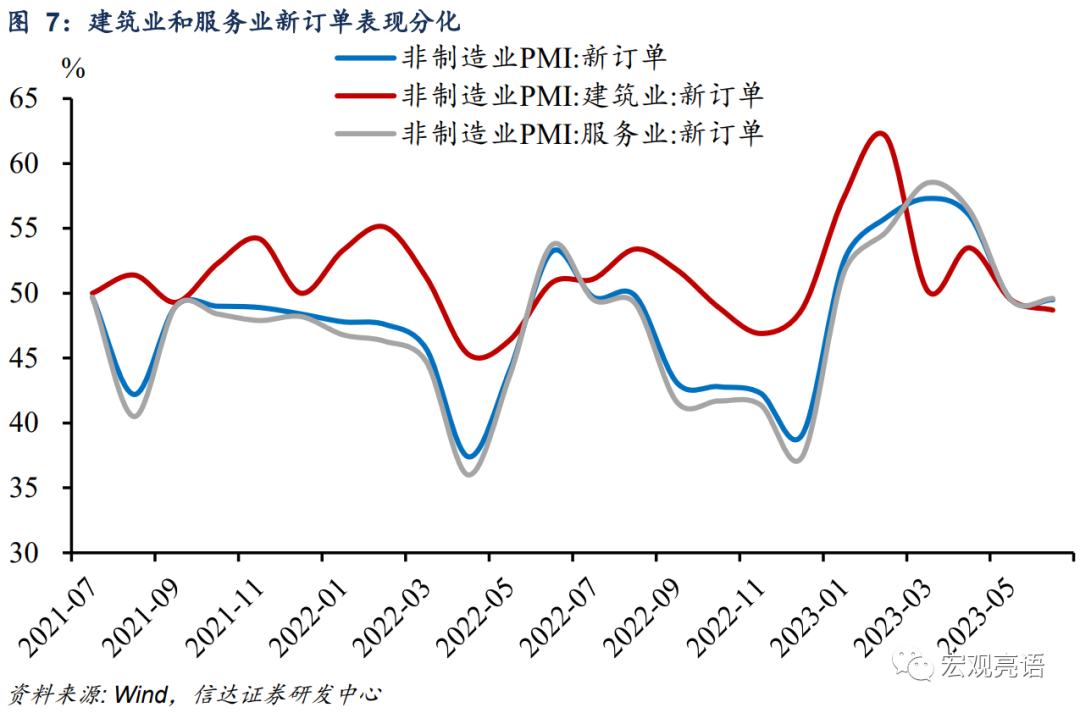

非制造业整体增量需求释放不足,但内部走势出现分化。6月非制造业商务活动指数连续3个月下降,其中,服务业景气度扩张态势正在向着常态水平回归;在基建增长部分对冲地产弱势之下,整体建筑业景气度略有回调。我们认为,短期内,基建投资的增长仍能在一定程度上弥补地产投资偏弱带来的影响。在新订单层面,6月非制造业新订单指数与5月表现持平,我们认为这主要是非制造业整体增量需求的释放不足导致。结构上看,建筑业和服务业新订单均在收缩区间,但二者走势略有分化。其中,服务业新订单指数改善,而建筑业新订单指数回落。

经济下行斜率最快阶段或已过去。二季度以来经济复苏动能放缓,制造业和非制造业景气度均在快速放缓。6月制造业景气度小幅改善,但尚未回归到扩张区间,显示制造业的景气度仍旧需要进一步夯实,但我们认为经济下行斜率最快的阶段可能已经过去。第一,当前市场需求已经呈现出下降势头放缓趋势。6月份,我国经济恢复势头在经历了4、5月份的连续放缓后,开始进入趋稳运行状态,市场需求下降势头放缓。第二,政策层面上,6月降息落地后,逆回购操作利率和SLF利率在内的政策利率下调有助于进一步降低实体经济融资成本。此外,政府部门的稳增长政策措施仍在陆续出台,在政策逆周期调控之下,经济环比下行斜率最快的阶段可能已经过去。

风险因素:消费者信心修复偏慢,政策落地不及预期等。

正文

一、制造业景气度打破连续下降趋势

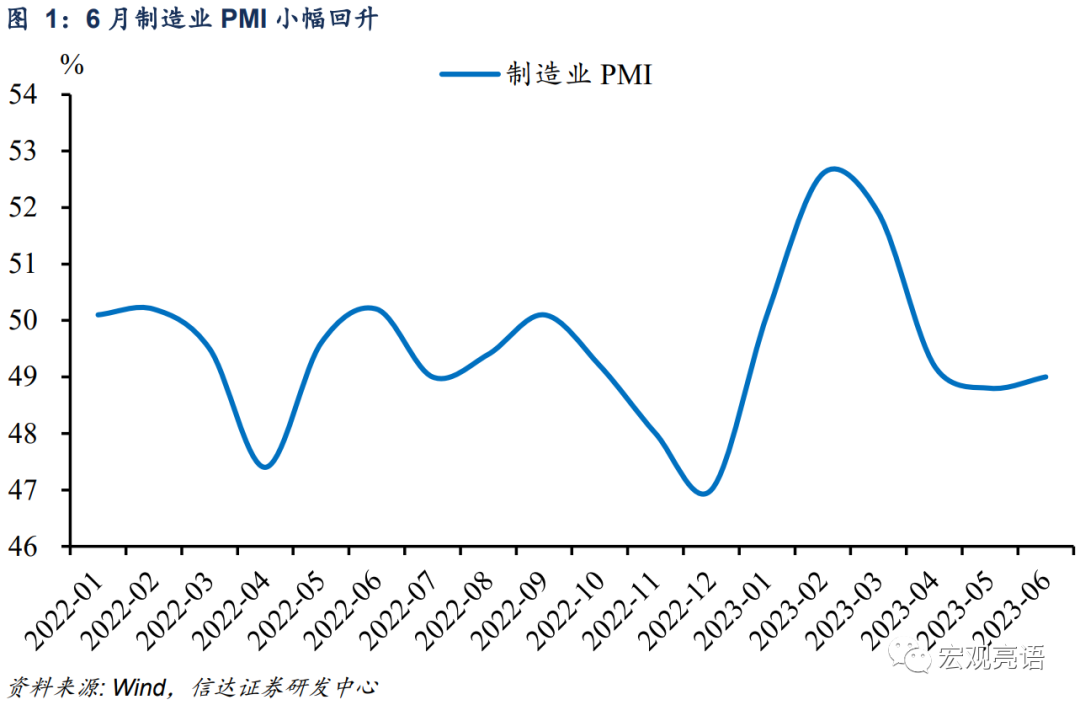

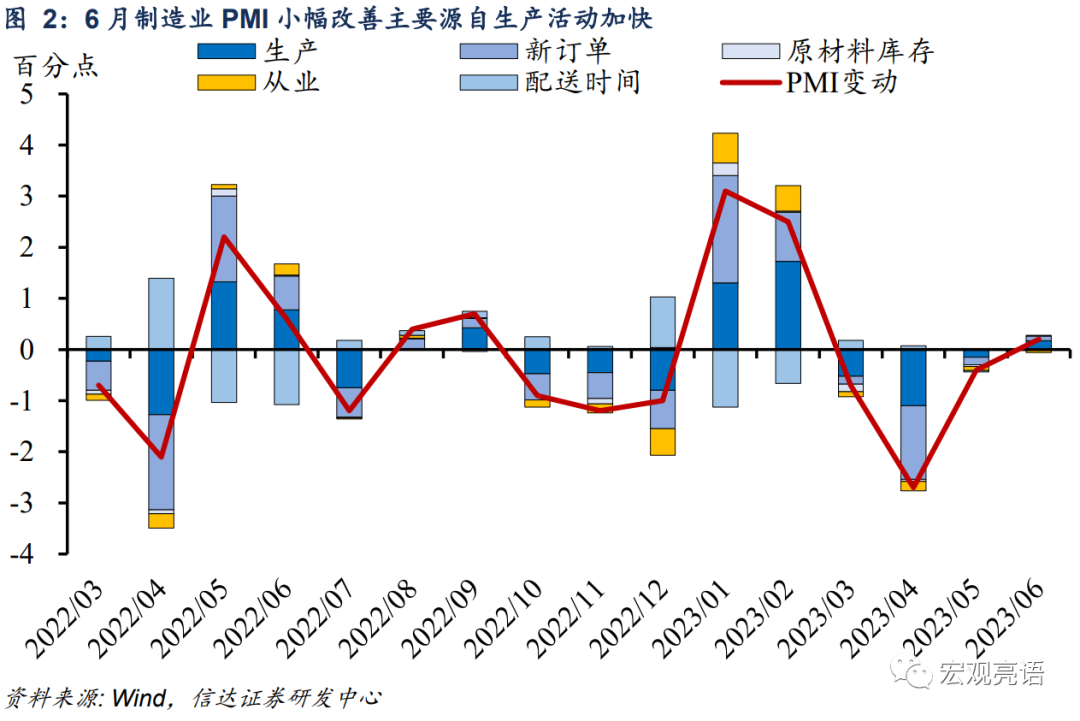

二季度以来,制造业景气度已连续两月下降,6月制造业PMI小幅回升至49.0%,仍处在荣枯线以下。我们认为6月制造业PMI小幅改善0.2个百分点主要源自生产活动加快,制造业景气度回暖趋势有待进一步强化。

6月制造业景气度呈现几大特征:

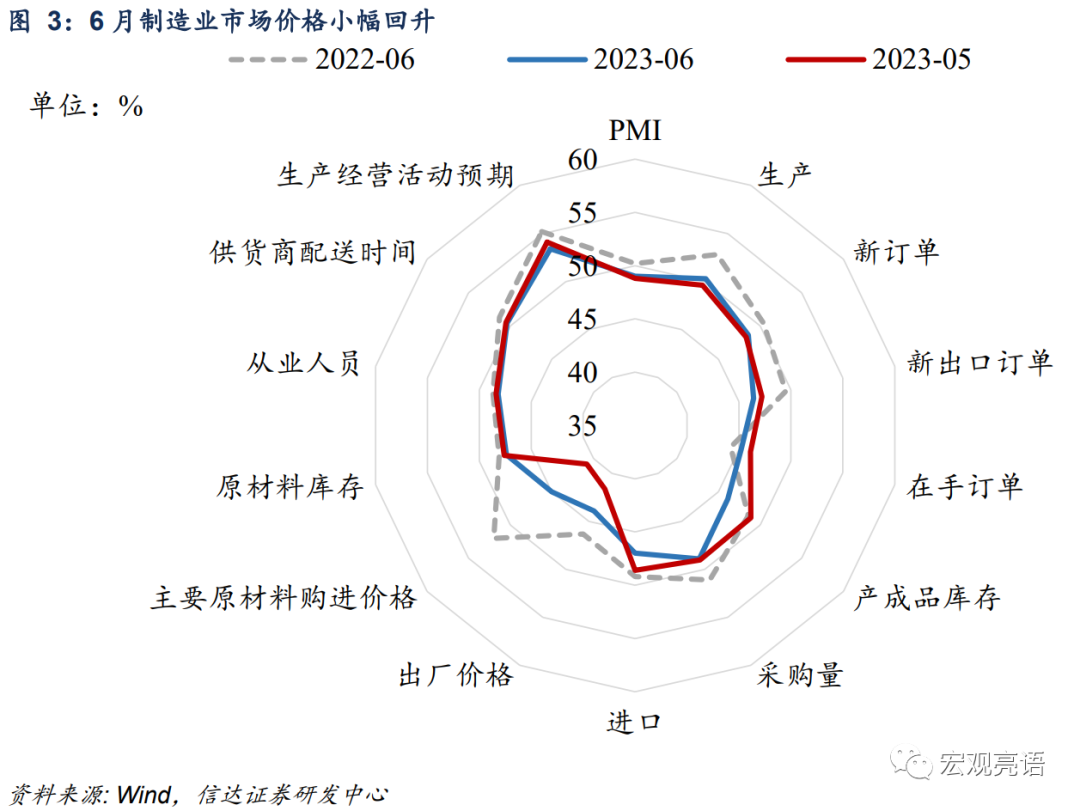

一是产需同步改善,但需求恢复明显慢于生产。6月制造业产需两端均有好转,其中,生产PMI上升0.7个百分点,重回扩张区间,录得50.3%。生产PMI结束了5月的暂时性收缩,企业生产活动有所加快。相比之下,需求恢复明显偏慢,6月新订单PMI仅上升0.3个百分点,仍维持在荣枯线以下。4、5月景气度的脆弱点主要集中在需求端,而6月需求下降势头放缓,但仍面临需求不足问题。企业调查数据显示,反映需求不足的企业占比进一步提高至61%,这也表明需求回升还需要进一步夯实。

二是制造业企业继续去库,原材料和产成品库存仍延续去化。6月制造业企业的原材料库存和产成品库存仍在回落,分别较5月回落0.2和2.8个百分点。这反映出制造业企业仍在消耗产成品库存,同时企业的采购量PMI和进口PMI表现还比较差,制造业企业原材料库存整体上也还在继续去化。

三是制造业企业价格还在收缩区间,我们预计6月PPI同比有继续下探压力。从价格端上看,6月主要原材料购进价格和出厂价格均较5月有改善,统计局调查数据显示,反映原材料成本高、物流成本高的企业占比均连续4个月回落,企业成本压力有所缓解。在制造业市场价格略有改善的情况下,我们预计6月PPI的环比降幅或有收窄,但同比来看,PPI可能还存在继续下探的压力。

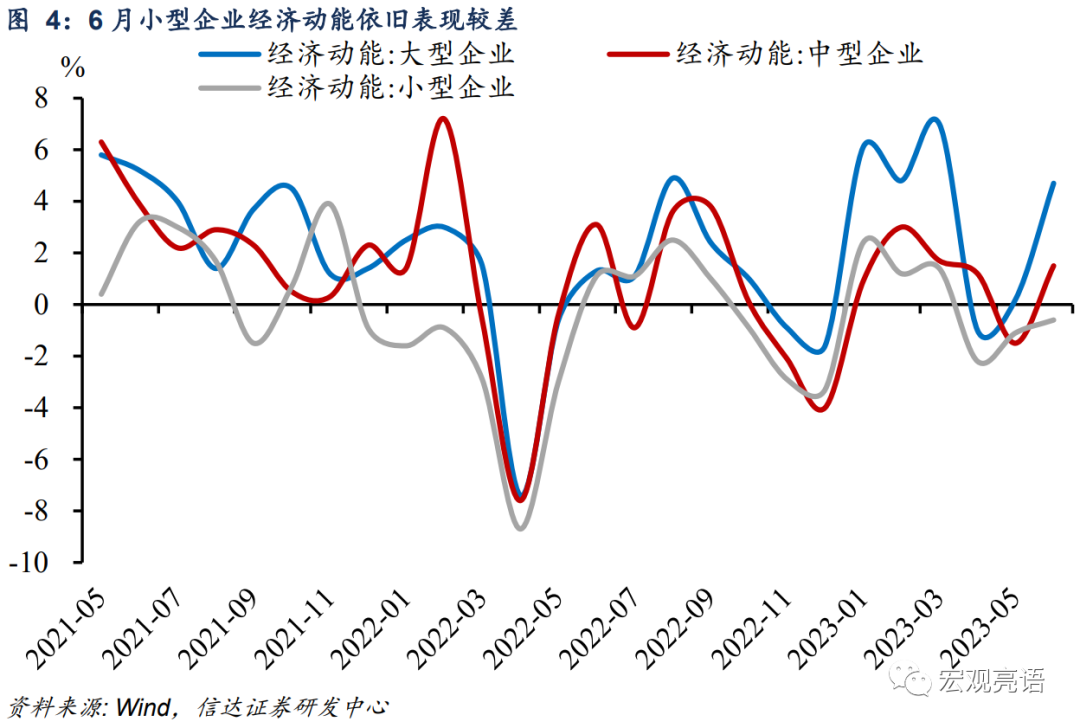

制造业景气度结构上,大中型企业>小型企业;高技术制造业>装备制造业>消费品行业。

1)从企业规模看,大中型企业景气度好转,但小型企业景气度仍弱。大型企业延续5月景气度回升的势头,继续上升至50.3%,中型企业打破了景气度3个月持续下行的趋势,但未恢复至荣枯线以上,而小型企业的景气度下行趋势仍未得到扭转。从经济动能上看,大型企业和中型企业的经济动能均明显好转,但小型企业的经济动能仍较弱。

2)从大类行业看,高技术制造业景气度相对较高。从大类行业来看,装备制造业、高技术制造业PMI经历短期波动后均趋稳回升,6月两大行业的景气度继续在荣枯线以上运行。其中,装备制造业景气度录得50.9%,高技术制造业录得51.2%。具体行业上,汽车、铁路船舶航空航天设备、电气机械器材、计算机通信电子设备等行业生产和新订单指数均位于扩张区间,产需释放较快。而消费品行业PMI虽仍在荣枯线以上,但景气度扩张幅度略有放缓。

二、非制造业增量需求的释放不足

6月非制造业商务活动指数连续3个月下降,较5月继续回落1.3个百分点,录得53.2%;而6月的非制造业新订单PMI与5月基本持平,仍在收缩区间,录得49.5%。

首先,服务业和建筑业景气度继续回落,非制造业PMI扩张趋势放缓。

第一,服务业景气度扩张态势正向常态水平回归。服务业PMI从年内56.9%的高点进一步向52.80%回调,这是服务业景气度扩张态势在向常态水平回归。除此之外,6月服务业景气度进一步回落还可能和假期消费提振作用减弱有关。文旅部数据显示,“五一”旅游人次2.74亿人、旅游收入1480.56亿元,而端午旅游人次1.06亿人、旅游收入373.10亿元。批发、居民活动等行业商务活动指数延续低于临界点,仍处在收缩区间,这拖累了服务业景气度进一步扩张的幅度。

1)从具体行业来看,航空运输、邮政快递、电信广播电视及卫星传输服务、货币金融服务、保险等行业商务活动指数均位于60.0%及以上高位景气度区间,业务总量增长较快,持续高于服务业总体水平。

2)从市场预期来看,业务活动预期指数为60.3%,比5月上升0.2个百分点,服务业企业信心有所增强。其中,铁路运输、航空运输、餐饮、电信广播电视及卫星传输服务等行业业务活动预期指数均高于67.0%,行业发展预期继续向好。

第二,基建增长部分对冲地产弱势,整体建筑业景气度略有回调。6月建筑业商务活动指数为55.7%,较5月下降2.5个百分点。结构上看,基建景气度继续扩张,地产仍未回归至扩张水平。土木工程建筑业商务活动指数和新订单指数分别为64.3%和53.9%,在扩张区间进一步上升,显示出基建活动的产需扩张加快,而房地产等相关服务行业商务活动指数延续低于临界点。我们认为,短期内,基建投资的增长仍能在一定程度上弥补地产投资偏弱带来的影响。从市场预期看,业务活动预期指数为60.3%,低于5月1.8个百分点,业务活动预期今年以来始终位于60.0%以上高位景气区间,说明建筑业企业对市场发展前景仍持有较为乐观的态度。

其次,非制造业新订单释放出增量需求释放不足的信号。6月非制造业新订单指数仍在49.5%,该新订单指数与5月表现持平,6月在手订单指数43.9%、存货指数47.1%,二者也与5月表现一致,我们认为这主要是非制造业增量需求的释放不足导致。结构上看,建筑业和服务业新订单均在收缩区间,但二者走势略有分化。其中,服务业新订单指数改善,而建筑业新订单指数回落。

三、经济下行斜率最快阶段或已过去

二季度以来经济复苏动能放缓,制造业和非制造业景气度均在快速放缓。6月制造业景气度小幅改善,但尚未回归到扩张区间,显示制造业的景气度仍旧需要进一步夯实,但我们认为经济下行斜率最快的阶段可能已经过去。

第一,当前市场需求已经呈现出下降势头放缓趋势。6月份,我国经济恢复势头在经历了4、5月份的连续放缓后,开始进入趋稳运行状态,市场需求下降势头放缓。制造业新订单指数为48.6%,较上月上升0.3个百分点,结束了连续3个月的下降趋势。

第二,政策层面上,6月降息落地后,稳增长政策措施仍在陆续出台。6月份,国内对称式降息落地,金融业商务活动指数在60%以上,较5月和去年同期均有上升,显示金融业支持实体经济力度仍较好,逆回购操作利率和SLF利率在内的政策利率下调有助于进一步降低实体经济融资成本。企业调查显示,反映融资难的非制造业企业比重连续3个月在2%以下。此外,政府部门的稳增长政策措施仍在陆续出台,在政策逆周期调控之下,经济环比下行斜率最快的阶段可能已经过去。

风险因素:消费者信心修复偏慢,政策落地不及预期等。

本文转载自“宏观亮语”微信公众号,分析师:解运亮、麦麟玥;智通财经编辑:黄晓冬。