7月3日,赛维时代(301381.SZ)开启申购,发行价格为20.45元/股,市盈率为47.40,申购上限为0.60万股,属于深交所创业板,东方证券为其保荐人(主承销商)。

招股书显示,赛维时代是一家技术驱动的出口跨境品牌电商,公司通过Amazon、Wish、eBay、Walmart等第三方电商平台和SHESHOW、RetroStage等垂直品类自营网站向全球消费者销售高品质、个性化的时尚生活产品,包括服饰配饰、运动娱乐、百货家居等。同时,公司还基于其完善的跨境仓储物流体系向第三方提供物流服务。

公司基于全链路数字化能力和高效供应能力,充分发挥敏捷型组织架构优势,已具备了品牌矩阵支撑下的多品类延伸能力。报告期内公司已孵化63个营收过千万的自有品牌,占公司报告期内商品销售收入的比重为88.07%。其中,家居服品牌Ekouaer、男装品牌Coofandy、内衣品牌Avidlove、运动器材品牌ANCHEER等21个品牌在报告期内营业收入过亿,占公司报告期内商品销售收入比重为77.38%。从品牌影响力来看,截至2023年2月,Avidlove、Ekouaer、Coofandy、ANCHEER等多个品牌的多款产品均处于AmazonBestSellers细分品类前五。

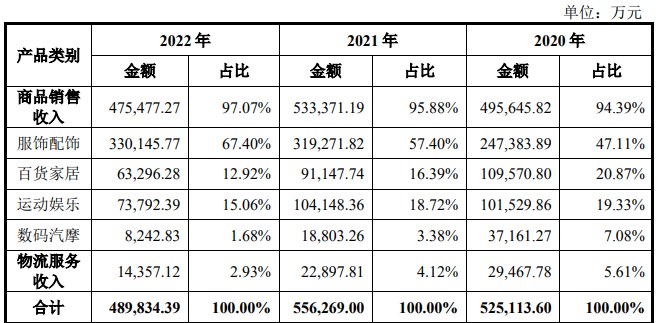

报告期内,公司主营业务收入按产品类别构成如下:

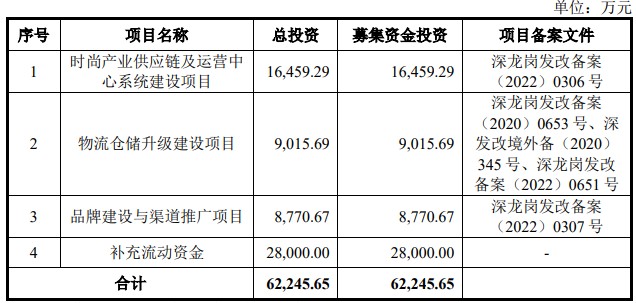

本次募集资金扣除发行费用后,将按轻重缓急顺序投资于以下项目:

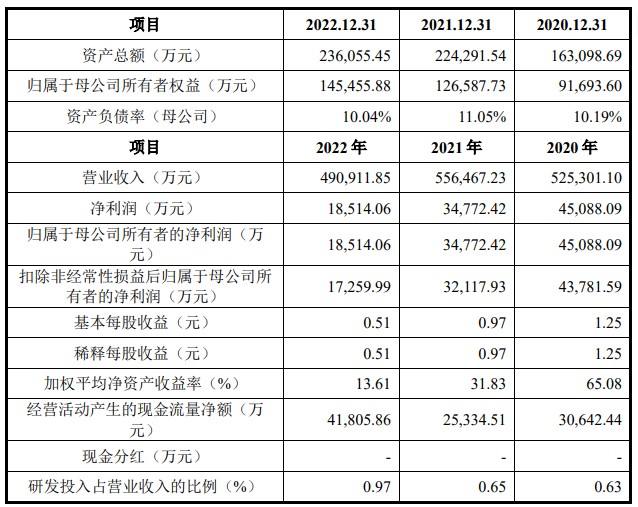

财务方面,于2020年、2021年、2022年,赛维时代实现营业收入分别约为52.53亿元、55.65亿元、49.09亿元人民币;净利润分别约为4.51亿元、3.48亿元、1.85亿人民币。

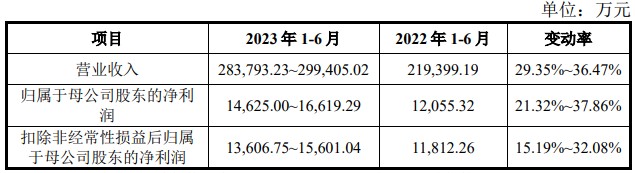

经初步测算,公司预计2023年1-6月业绩情况如下:

值得注意的是,赛维时代在招股书中提到,公司存在Amazon平台集中度较高的风险。其表示,公司主要依靠Amazon、Wish、eBay、Walmart等国际知名第三方电商平台进行产品销售。公司在Amazon平台实现的销售收入总体呈现增长的趋势。报告期各期,公司在Amazon平台实现的销售收入(包括VendorCentral模式)分别为368,183.62万元、475,903.47万元和440,153.85万元,占主营业务收入的比例分别为70.12%、85.55%和89.86%,占比较高。

在电商B2C业务中,公司等平台卖家和Amazon等第三方电商平台系相互依存、互惠合作的关系,共同服务终端消费者。Amazon是全球最大的科技公司之一,也是网上最早开始经营电子商务的公司之一。Amazon在跨境电子商务行业中处于头部地位,知名度和市场份额占比高,是国内众多卖家跨境销售的理想渠道。公司在Amazon平台上进行大规模销售,对Amazon平台存在一定的依赖。同时,公司通过自营网站等方式积极拓展新的销售渠道。

Amazon平台是公司最大的第三方电商平台,也是公司“品牌化”运营的主要平台。由于公司在该等第三方电商平台的销售占比较高,如果平台方由于市场竞争、经营策略变化或当地国家政治经济环境变化而造成市场份额降低,而公司未能及时调整销售渠道策略,可能对销售额产生负面影响。此外,如果公司未来无法与Amazon平台保持良好的合作关系,或Amazon平台的销售政策、收费标准等发生重大不利变化,亦或公司在Amazon平台的经营情况不及预期,且未能及时拓展其他有效的销售渠道,将对公司的经营业绩产生不利影响。