7月4日,惠同新材(833751.BJ)开启申购,发行价格为5.80元/股,申购上限为89.75万股,市盈率16.98倍,属于北交所,中金公司为其独家保荐人。

据招股书,惠同新材自成立以来一直从事金属纤维及其制品的研发、生产和销售。金属纤维是指等效直径在1~100微米的纤维状金属材料。金属纤维作为新型工业材料,不但具有金属材料本身的优点,还兼有非金属纤维材料的一些特殊性能,具有良好的导热性、导电性、柔韧性和耐腐蚀性。

公司自主研发的金属纤维拉拔技术,可生产多种不同成份、芯数、直径、技术参数的金属纤维,并通过不同的加工工艺制成金属纤维毡、燃烧器、金属纱、发热线、金属织物、导电塑料等金属纤维制品,广泛应用于过滤、低氮燃烧、防信息泄露和人体防护、玻璃加工、柔性低压电热材料、复合材料等方面,具体下游应用领域包括化工、化纤、纺织、环保、汽车、电子、军事、采暖等。

惠同新材具备金属纤维至金属纤维制品全产业链生产能力,部分产品技术指标与国际领先企业贝卡尔特、日本精线相近。公司可生产细至1微米直径的金属纤维;公司纤维强度与日本精线相当;公司可生产过滤精度细至3微米的金属纤维毡,过滤效率与贝卡尔特产品相近,均一性较好;市场仅少数企业具备金属纤维导电塑料生产能力,公司生产出的导电塑料母粒在15%金属纤维含量下可实现55~60分贝的屏蔽效能,与贝卡尔特导电塑料产品相当。

公司此次发行募集资金扣除发行费用后,将全部用于主营业务,具体投资项目如下:

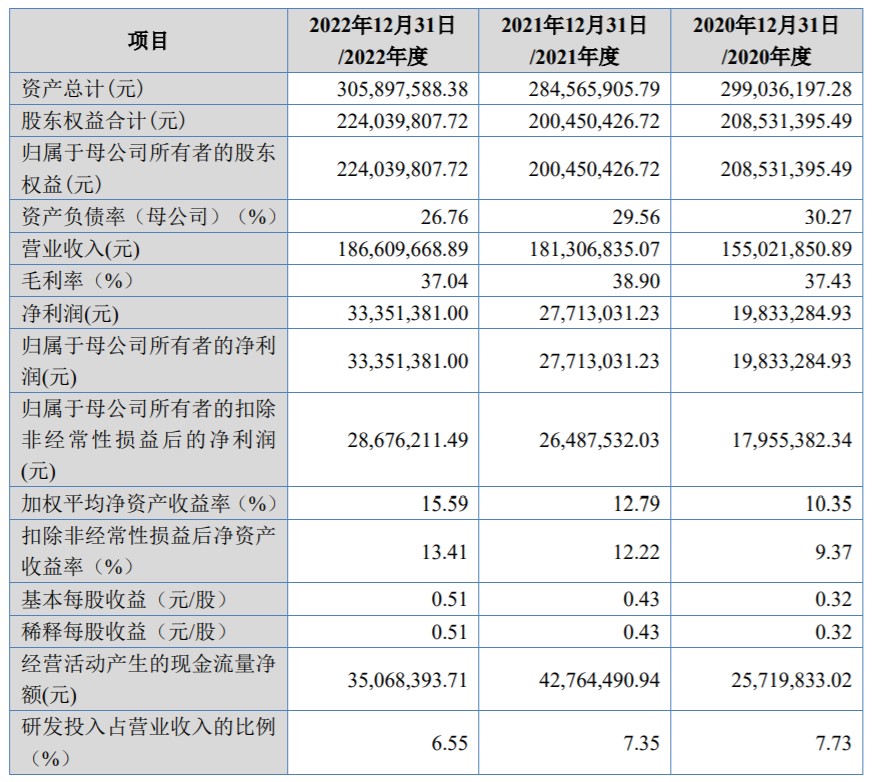

财务方面,于2020年度、2021年度及2022年度,惠同新材实现营业收入分别约为1.55亿元、1.81亿元及1.87亿元人民币;净利润分别约为1983.33万元、2771.30万元及3335.14万元人民币。