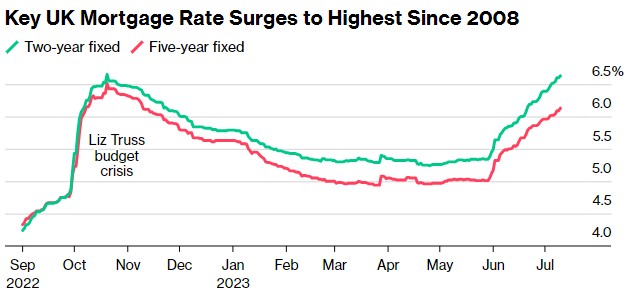

据Moneyfacts Group Plc的数据,周二,英国两年期固定住房贷款的平均利率升至6.66%,为2008年8月以来的最高水平。五年期抵押贷款固定利率的平均利率上升至6.17%,逐渐接近去年10月创下的14年高点,当时英国政府激进的财政预算计划令市场受到惊吓,利率飙升。这表明英国抵押贷款持有人面临着新的财务担忧。

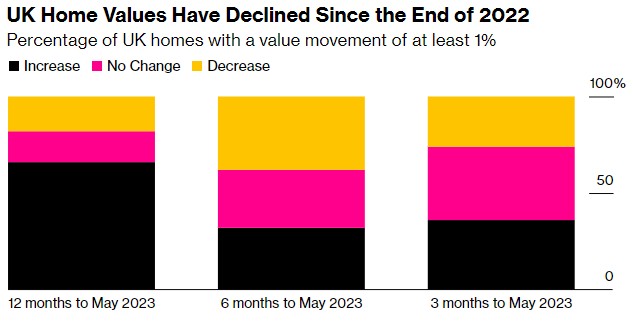

英国家庭正面临由利率上升和一代人以来最严重的通胀水平引发的巨大成本压力。今年数以百万计的英国房主看到自己的房屋价值下跌,一些分析师预测,随着英国经济适应借贷成本上升,房价将出现两位数的下跌。

与此同时,贷款机构提高了贷款成本,取消了市场上的交易,并收紧了贷款标准,这使得首次购房者更难进入房地产市场。这促使英国财政大臣杰里米·亨特要求最大的银行承诺,对陷入困境的借款人要有耐心,尽管英国政府已经排除了直接财政支持的可能性。

尽管如此,彭博将房价与利率联系起来的模型表明,英国房地产市场仍被高估。该模型显示,目前英国房价与7月份的基本面之间存在16%的差距,反映出疫情后的房地产繁荣如何将价格推高至均衡水平以上,昂贵的贷款使人难以负担。

彭博经济学家Niraj Shah在报告中写道:“英国房地产市场的调整还有很长的路要走。政策收紧的速度为自上世纪80年代以来最快,抵押贷款利率持续走高,实际收入停滞不前,这意味着房地产价格的缓慢下跌可能会持续下去。”

与此同时,英国央行的加息进程尚未结束。此前,英国5月工资涨幅超过预期,英国央行行长贝利表示,这一水平正在加剧通胀,增加加息的压力。英国国家统计局周二表示,在上调了截至4月份的数据后,截至5月份的三个月剔除红利平均周薪同比增速保持在7.3%,高于预期7.1%。这是2021年年中以来的最高水平。

数据公布后,货币市场定价显示,交易员预计英国央行将在3月前再加息150个基点,这将使基准利率达到6.5%。在就业市场和通胀数据远强于预期后,英国央行上月被迫加快升息步伐。目前,投资者几乎完全消化了英国央行8月份将加息50个基点至5.5%的可能,并预计明年初将达到6.5%的峰值——这是20多年来的最高水平。