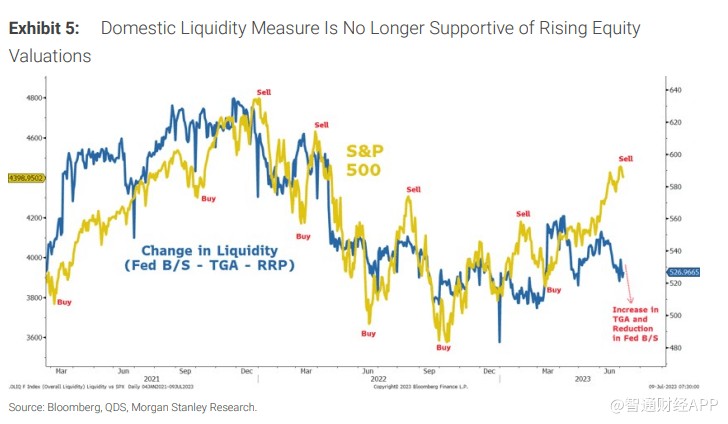

摩根士丹利股票策略师Mike Wilson继续为自己的看空立场提出论据,他强调了流动性和股价之间的关系。Wilson正确预测了2022年美股下跌,但在今年科技股主导的股市上涨中,他一直坚持看空立场。Wilson表示,美国国内流动性指标不再支持股票估值上升。他表示:“直到最近,该指标还与标普500指数的价格密切相关。”“在过去一年的大部分时间里,这种关系一直保持得相当好,但在过去一个月里,它开始出现相当有意义的分化。”

他表示:“过去,当这些分化出现时,它们预示着买入或卖出的好时机。”“目前,这些指标的分化程度(即流动性下降,指数上升,这是一种看跌信号)达到近期最严重的水平。“

Wilson补充说:“在我们看来,除了对2023年下半年每股收益的乐观情绪之外,今年迄今的股票估值倍数扩张有两个原因:1)在美元走弱和美国联邦存款保险公司(FDIC)救助储户之际,全球央行提供了过剩的流动性;2)人们对人工智能提振生产率和盈利增长的潜在影响感到兴奋。”“在流动性方面,我们认为这种支持正开始消退。”

“衡量流动性的一种方法是用美元衡量全球M2。去年10月我们转为战术性看涨的原因之一是我们认为美元正在见顶。再加上中国的重新开放和日本央行的货币政策行动,全球M2增加了近7万亿美元。”

Wilson表示:“我们之前已经指出,全球M2的变化率与全球股市以及标普500指数的走势相关。”“最近,标普500指数的表现超出了基于这种简单关系应有水平——也就是说,它似乎远远超出了自身应处的位置,除非人们假设以美元计算的全球M2即将重新加速增长。”