美国银行(Bank of America

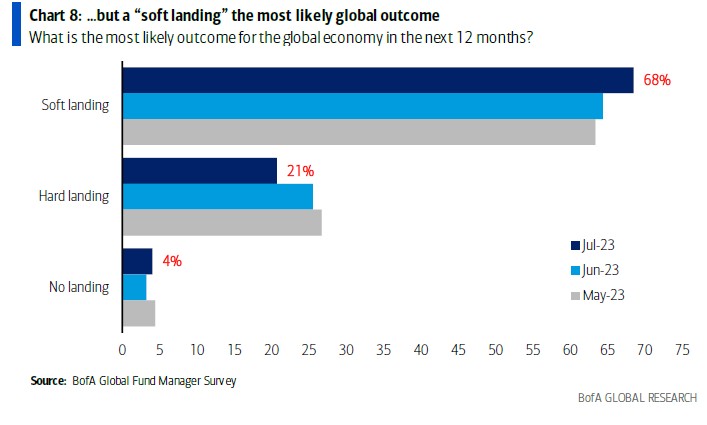

Corp.)7月全球调查显示,越来越多投资者押注全球经济软着陆,而大型科技股交易因全球人工智能(AI)浪潮带来的利润增速预期而变得更加拥挤。该调查在截至7月13日的一周内进行,结果显示,大约68%的受访基金经理预计经济将放缓,但预计不会出现衰退,而基金经理的企业利润预期目前是2022年2月以来最不悲观的预期。调查还显示,投资者减持全球股票的幅度为今年迄今最小,这是风险偏好改善的重要迹象。

越来越多投资者押注全球经济软着陆

美国银行统计的数据显示,Q2美股财报季的开局好于平均水平,77%标普500公司收益超预期。美国银行表示,已有30家标普500指数成分股公司公布了业绩,包括摩根大通等银行巨头在内的公布业绩的标普500指数成分股公司中,有77%公司的每股收益超出预期;美银表示,虽然这一比例低于上季度同期的90%,但超过了67%的历史水平。美国银行的分析则显示,该季度仍符合7月初的共识预期,且策略师们认为收益较预期高出3%。

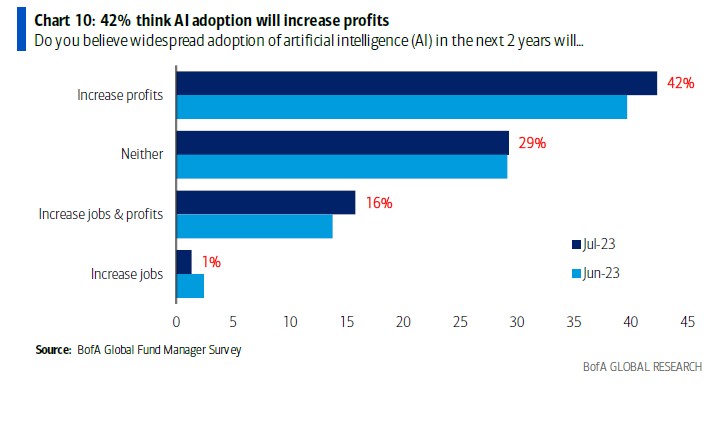

随着越来越多的科技公司即将公布第二季度财报,投资者将密切关注人工智能对美国大型科技公司利润的影响,以及公司和消费者是否仍面临通胀压力等主题。但在特斯拉、微软、Meta和英伟达等美国科技巨头公布财报前,已有大量资金涌入这些大型科技公司。

总体来看,美国银行上述调查结果显示,做多美股市场的大型科技股(苹果、微软、谷歌和英伟达等超大盘科技股)是最拥挤的交易,高达42%的受访基金经理表示,人工智能将在未来两年左右增加科技企业利润。

美国银行进行的这项调查还显示,受访投资者目前预计美联储将在2024年第二季度降息;在上个月的调查中,他们则预计第一季度美联储将会下调基准利率。

随着美国通货膨胀率下降至“3时代”,且GDP数据持续乐观,加之美国劳动力市场仍然紧俏且相对健康,金融市场近期对于美国经济“软着陆”预期升温。在软着陆预期的提振下,美国散户投资者的看涨情绪近期仍然高涨,最新的美国个人投资者协会(AAII)信心调查显示,尽管截至上周美股市场的看涨情绪指数小幅度下滑,但是已经连续六周远远高于历史平均水平。

在“软着陆”预期的提振之下,美股基准指数——标普500指数延续着上半年的史诗级反弹浪潮。以Chris

Montagu为首的花旗策略师表示,在交易相对清淡的7月初过后,过去一周美国经济层面的积极数据引发市场对标普500指数新建多头头寸增加。“投资者似乎在为美国经济的’软着陆’做准备,近来的经济数据引发的反应便是证据。”该策略师表示。

摩根大通首席全球市场策略师Marko

Kolanovic软化了他对美国可能出现衰退的看法,并表示美国经济“软着陆”道路已越走越宽。美国财政部长耶伦周一表示,美国在降低通胀方面取得了良好进展,并预计美国经济不会陷入衰退。

然而,仍有华尔街策略师警告,美国股市今年上半年的“史诗级反弹”将在下半年面临清算。这些策略师纷纷警告称,与AI相关的大型科技股估值存在泡沫、经济风险上升以及企业盈利面临不利因素。

有着“华尔街最准策略师”之称的哈特内特(Michael

Hartnett)领导的美国银行策略师团队写道,尽管美国银行的一些调查指标显示市场乐观情绪上升,但该银行基于现金仓位、股票配置比例和经济增长预期的广义基金经理信心指标仍"“顽固地处于低位”。

据悉,美国银行进行的这项全球范围调查涵盖了222名投资参与者,他们管理的资产规模为5880亿美元。

这项最新调查的其他亮点包括:

现金配置比例从5.1%上升到5.3%。

投资者大举退出大宗商品领域,这是自2020年5月以来的最大减持。

在接受调查的机构投资者中,48%群体预计全球经济衰退将在2024年第一季度末开始,而19%群体认为未来18个月不会出现经济衰退。

市场最大的尾部风险是高通胀使全球央行保持强硬态度,其次是银行业信贷紧缩和全球衰退,地缘政治形势恶化和人工智能/科技泡沫(AI/tech

bubble),排名最末尾的则是系统性信贷事件。

美国/欧盟商业地产被视为最有可能发生信贷事件的来源。

在最拥挤的交易中,紧随做多大型科技股(59%)之后的是做多日本股票、做空中国股票、做多美国国债、做空美元和做空美国银行。