周观点:如何理解本周美元指数回升?

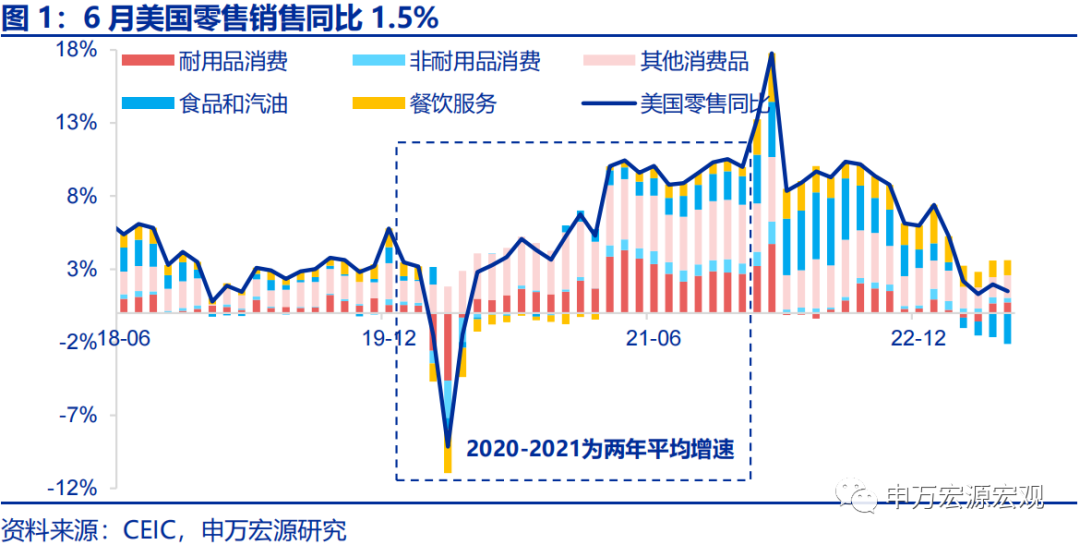

美6月商品零售维持强势,与进口增速持续下行背离。美国6月零售销售数据整体低于预期,但商品零售仍然较强。当地时间7月18日公布的美国6月零售销售同比1.5%,较上月回落0.5%,但主要为食品和汽油拖累(同比贡献-2.1%),服务消费亦有所降温(同比贡献回落0.1个百分点到1.0%),而商品消费基本维持火热,甚至小幅走强,显示美国居民超额储蓄仍持续保障消费,同时美国居民收入端受到财政的支撑也不可忽视。值得注意的是,美国居民商品消费增速的持续高位,和我国6月低于预期的出口增速及美国商品进口增速持续下行并不相符,其背后可能反映的是全球产业链竞争加剧。

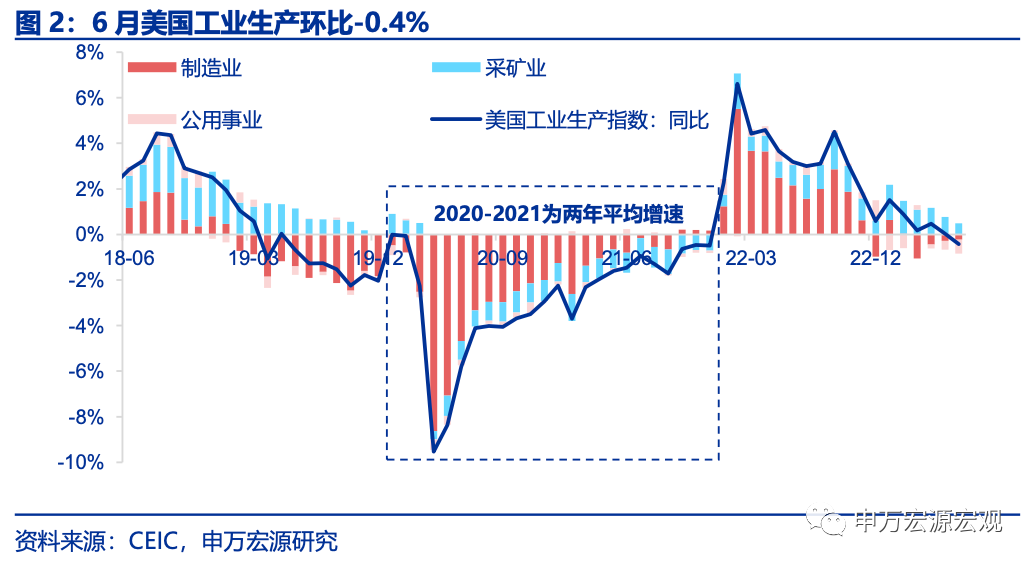

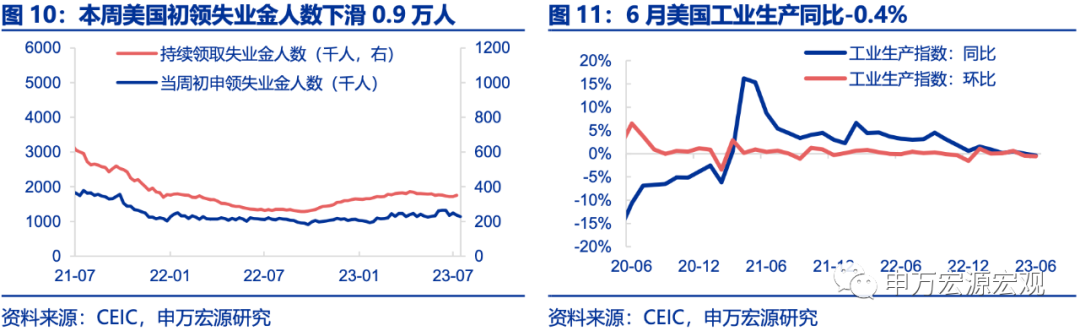

美6月工业生产走弱,指向商品通胀回落可能遇阻。当地时间7月18日公布的美国6月工业生产继续走弱,同比-0.4%,其中制造业同比贡献-0.2%,和6月美国ISM制造业PMI低于预期相对应。美国工业生产的持续走弱,和美国依然较强的商品零售结合起来,可能意味着美国商品通胀下行可能遇阻,上周6月美国低于预期的CPI更多由于基数效应。另一方面,工业生产景气回落其实也意味着美国经济并不如居民消费这般火热,美国经济在此轮美联储紧缩周期中能否实现真正的软着陆仍是具备非常大不确定性的。

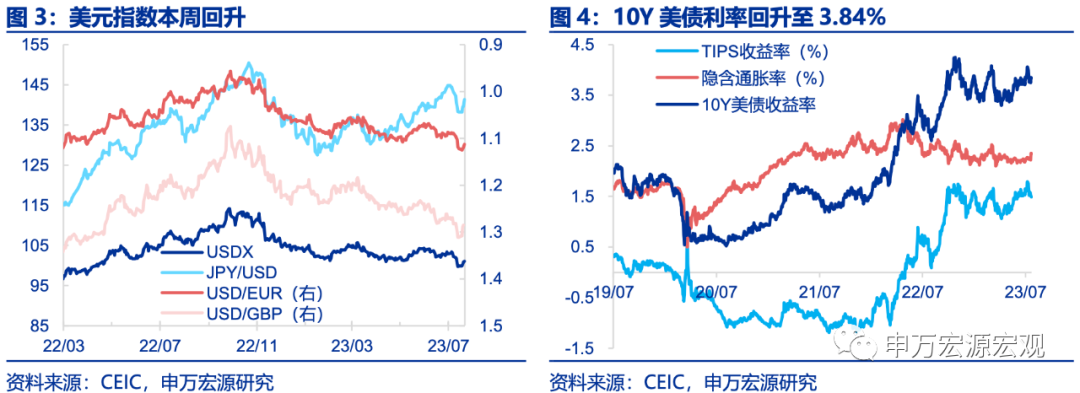

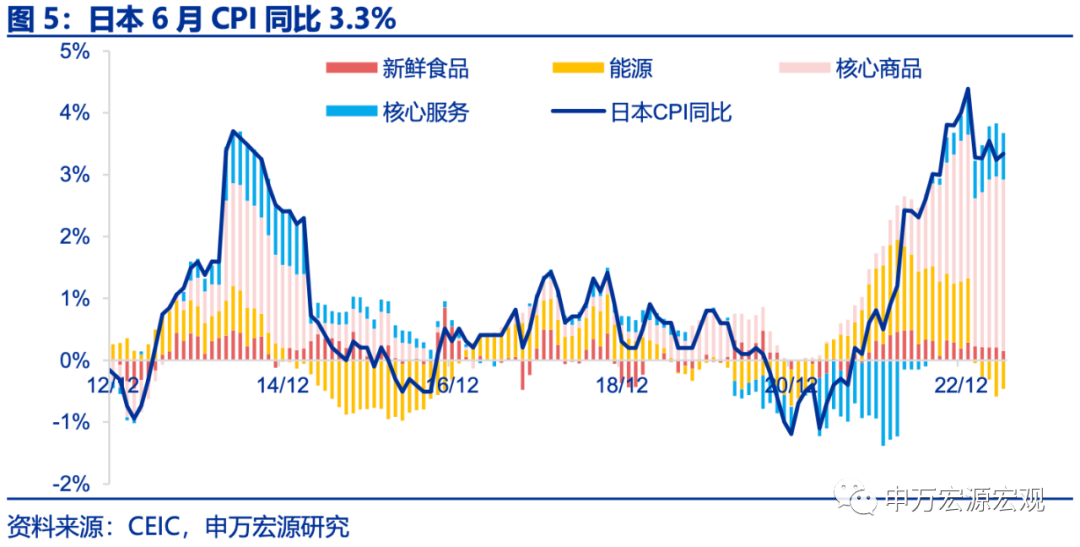

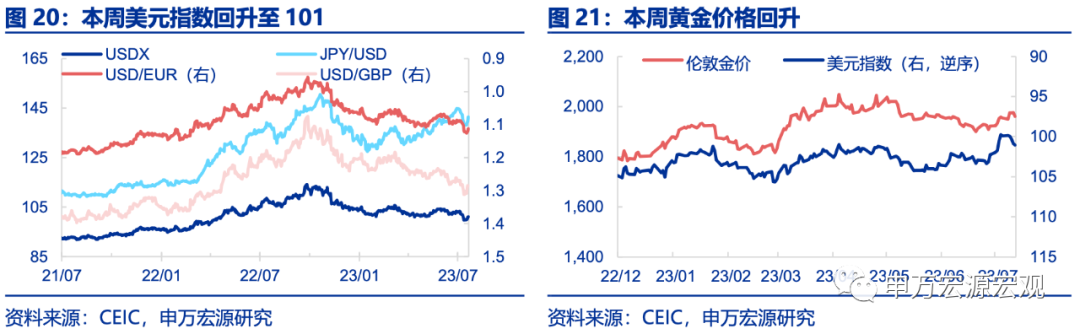

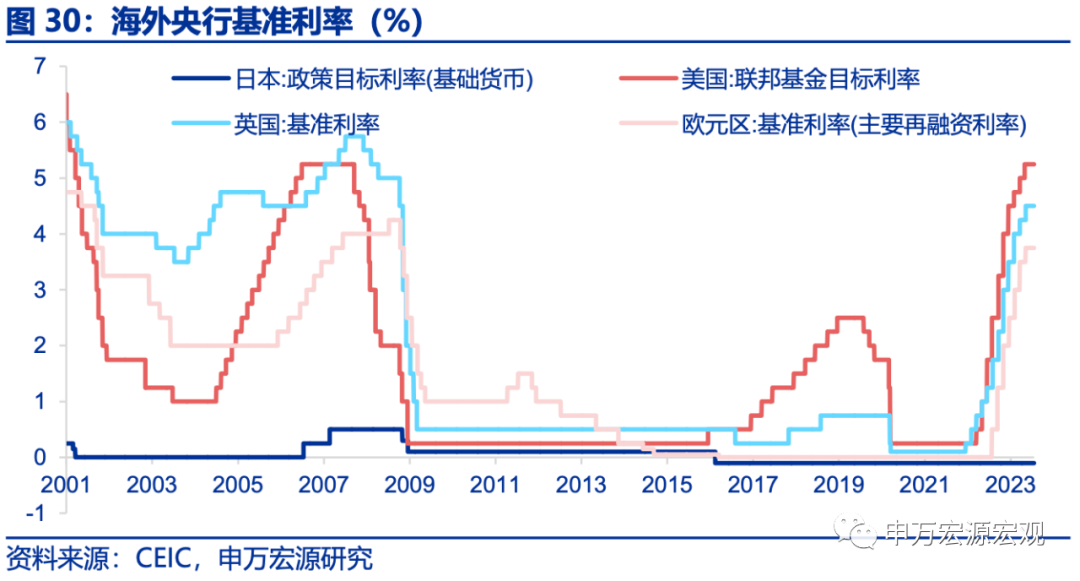

本周美元指数反弹,主因美国居民需求强劲+日本核心通胀低于预期。本周美元指数、10Y美债利率较上周反弹,10Y美债利率回升至3.84%,而美元指数较上周五回升1.2%至101,主要非美发达国家货币均相较美元贬值,我们认为主要受到两方面影响,一是上文提到的美国零售数据超预期,以及美国失业金申领人数维持低位,二是日本6月CPI同比3.3%,核心服务通胀同比贡献回落,可能意味着日本薪资增速——服务通胀的链条还有待强化,进而使得市场对日央行转向的预期大幅降温。

关注下周美欧日三大央行决议。美联储方面,目前市场对于7月加息25BP后停止加息预期强烈,这主要是上周低于预期的美国CPI推动,但近期公布的美国零售数据、失业金申领数据均指向美国就业市场、通胀韧性不可忽视,美联储是否会在7月会议上正式给出结束加息进程的指引仍具备不确定性。欧央行方面,欧元区居民薪资增速远超美国,预计欧央行维持鹰派。日央行方面,在低于预期的通胀数据下,日央行在此次会议调整政策概率不大。

发达经济跟踪:6月美国成屋销售同比-18.9%;新兴市场跟踪:本周土耳其央行加息250BP;

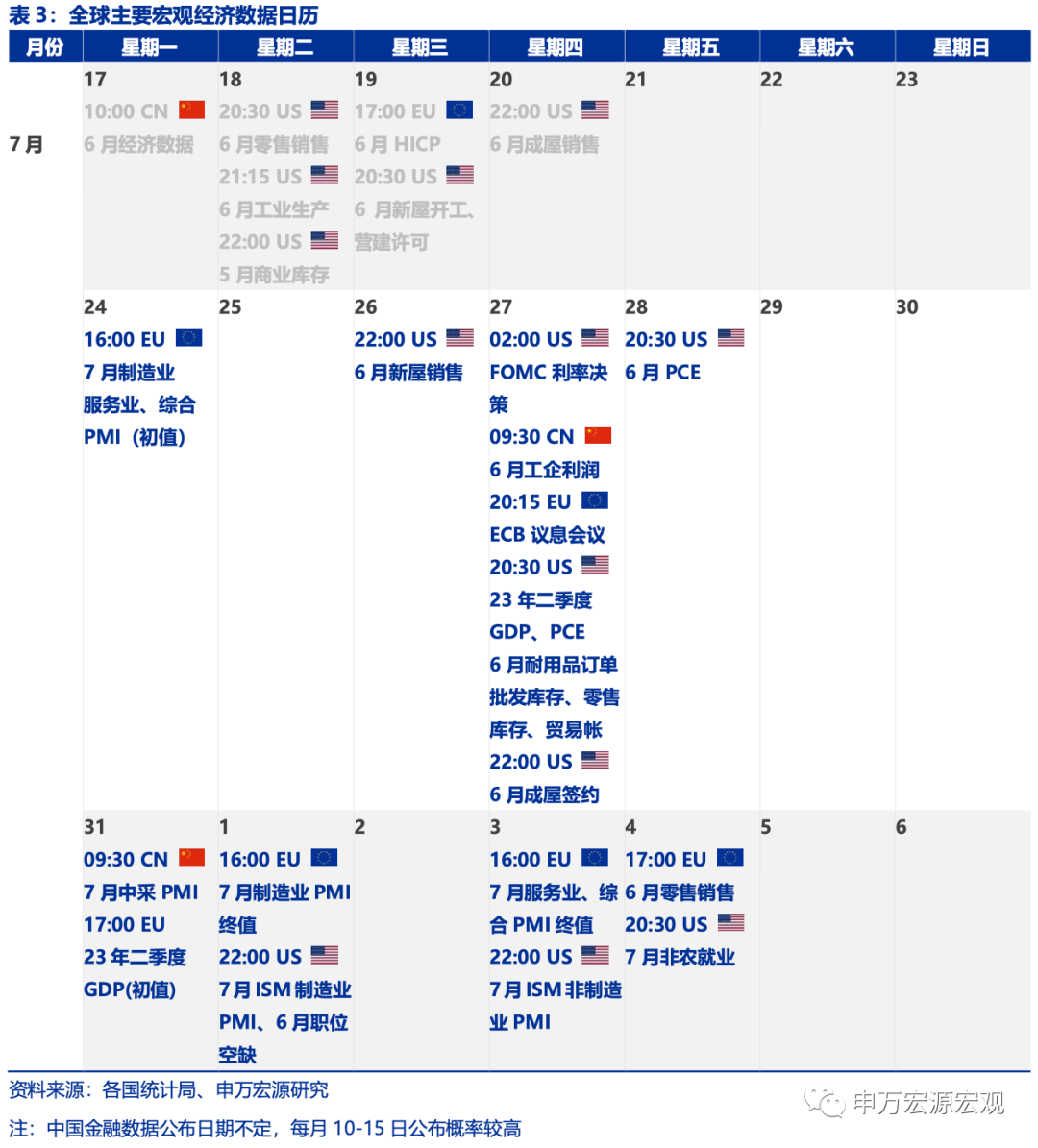

全球宏观日历:关注美国Q2 GDP。风险提示:美联储紧缩超预期。

正文如下:

如何理解本周美元指数回升?

1.美6月商品零售维持强势,与进口增速持续下行背离

美国6月零售销售整体低于预期,但商品零售仍然较强。当地时间7月18日公布的美国6月零售销售同比1.5%,较上月回落0.5%,但主要为食品和汽油拖累(同比贡献-2.1%),服务消费亦有所降温(同比贡献回落0.1个百分点到1.0%),而商品消费基本维持火热,甚至小幅走强,显示美国居民超额储蓄仍持续保障消费,同时美国居民收入端受到财政的支撑也不可忽视。值得注意的是,美国居民商品消费增速的持续高位,和我国6月低于预期的出口增速及美国商品进口增速持续下行并不相符,其背后可能反映的是全球产业链竞争加剧,发达国家本土制造业升级和科技竞争强化,相关分析见《全球产业链竞争形成出口新压力-6月外贸数据分析》(2023.07.13)。

美6月工业生产走弱,指向商品通胀回落可能遇阻。当地时间7月18日公布的美国6月工业生产继续走弱,同比-0.4%,其中制造业同比贡献-0.2%,和6月美国ISM制造业PMI低于预期相对应。美国工业生产的持续走弱,和美国依然较强的商品零售结合起来,可能意味着美国商品通胀下行可能遇阻,上周6月美国低于预期的CPI更多由于基数效应。另一方面,工业生产景气回落其实也意味着美国经济并不如居民消费这般火热,美国经济在此轮美联储紧缩周期中能否实现真正的软着陆仍是具备非常大不确定性的。

2.美元指数反弹,主因美国居民需求强劲+日本核心通胀低于预期

本周美元指数、10Y美债利率较上周反弹,10Y美债利率回升至3.84%,而美元指数较上周五回升1.2%至101,主要非美货币均相较美元贬值,我们认为主要受到两方面影响,一是上文提到的美国零售数据超预期,以及美国失业金申领人数维持低位,二是日本6月CPI同比3.3%,核心服务通胀同比贡献回落,可能意味着日本薪资增速——服务通胀的链条还有待强化,进而使得市场对日央行转向的预期大幅降温。

3.关注下周美欧日三大央行决议

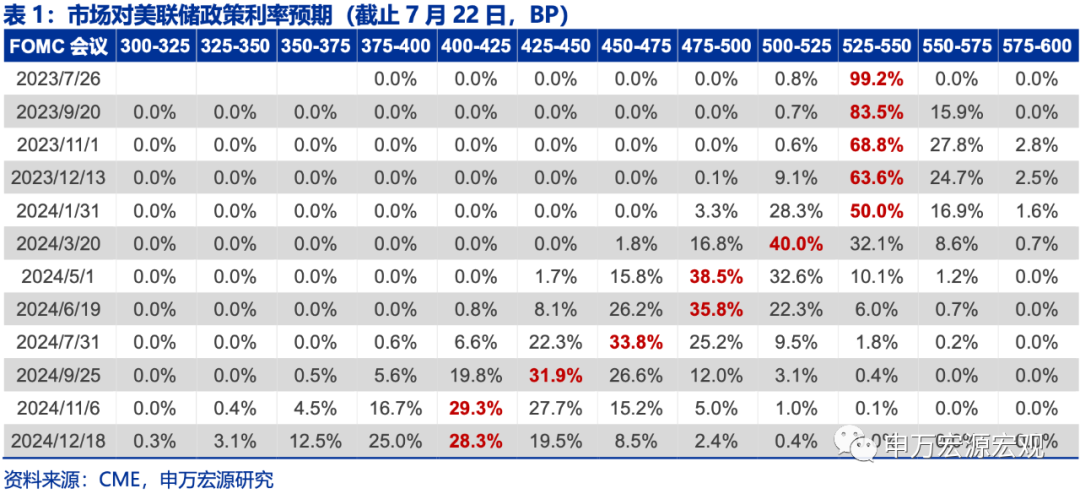

美联储方面,目前市场对于7月加息25BP后停止加息预期强烈,这主要是上周低于预期的美国CPI推动,但近期公布的美国零售数据、失业金申领数据均指向美国就业市场、通胀韧性不可忽视,美联储是否会在7月会议上正式给出结束加息进程的指引仍具备不确定性。欧央行方面,欧元区居民薪资增速远超美国,预计欧央行维持鹰派。日央行方面,在低于预期的通胀数据下,日央行在此次会议调整政策概率不大。

发达经济跟踪:6月美国成屋销售同比-18.9%

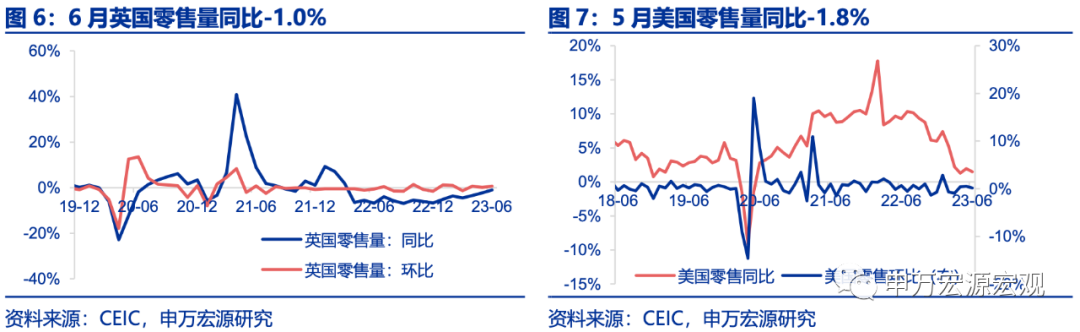

需求:6月英国零售量同比-1.0%,环比0.7%。5月美国零售销售同比1.5%,环比0.2%。

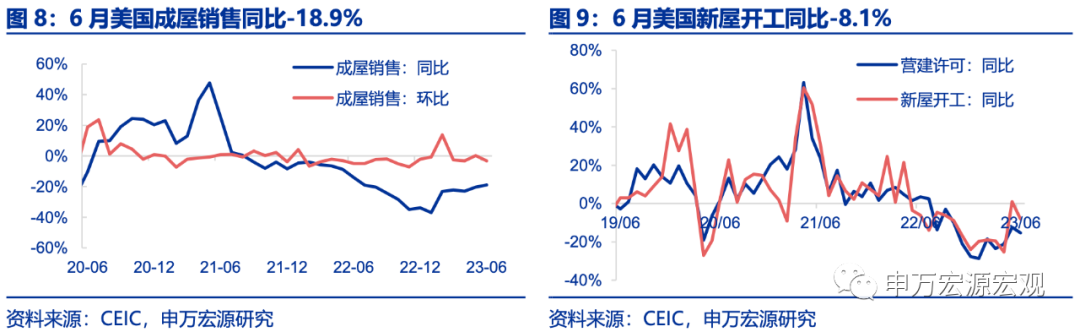

地产:6月美国成屋销售继续回落,同比-18.9%,环比-3.3%。6月美国营建许可和新屋开工继续回落,同比分别为-15.3%和-8.1%。

供给与就业:本周美国初领失业金人数小幅回落0.9万人至22.8万人。6月美国工业生产同比-0.4%,环比-0.5%。

CPI通胀:6月日本CPI同比3.3%,环比0.1%。6月英国CPI同比7.9%,环比0.1%。

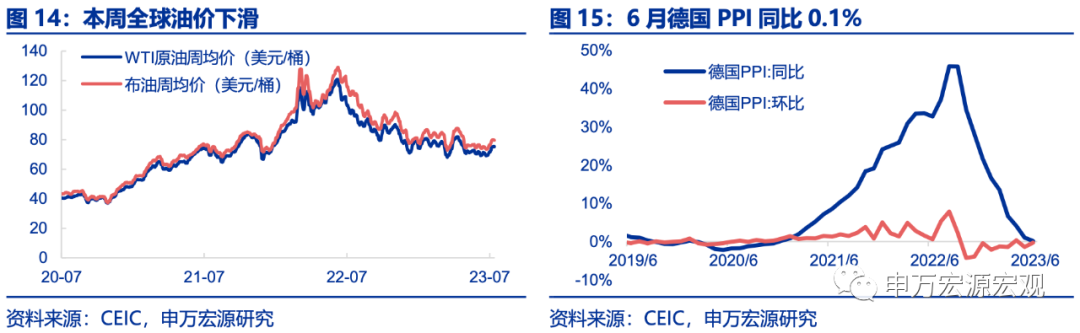

油价和PPI:截止7月20日,布伦特油价(周均价)较上周下滑至79.57美元/桶。6月德国PPI同比0.1%,环比-0.3%。

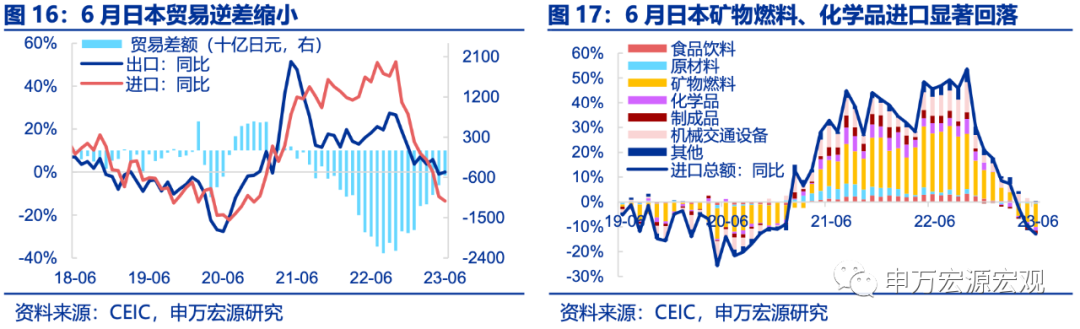

全球贸易:6月日本出口同比维持不变但进口下滑,同比分别为0%和-13.4%,贸易逆差缩小至-5532.4亿日元。进口分结构来看,主要受矿物燃料、化学品的进口回落影响。

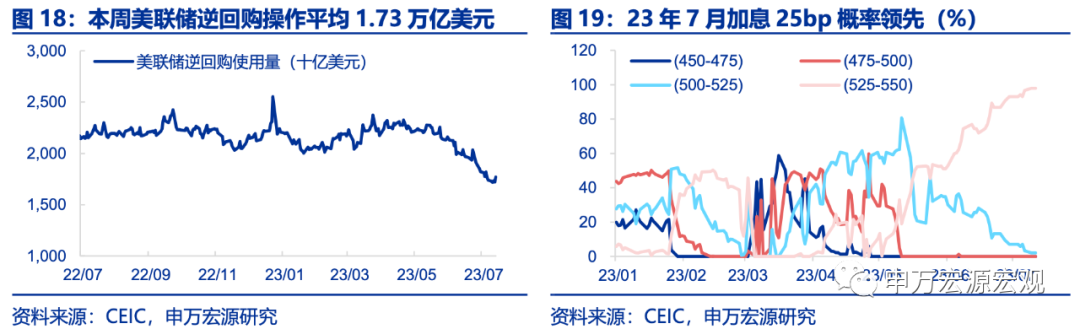

货币操作:截至7月21日,本周美联储逆回购操作平均1.73万亿美元。本周市场预计美联储7月加息25bp概率领先(99.8%)。

汇率利率黄金:截止7月21日,黄金价格回升至1960.6美元/盎司,美元指数回升至101。

新兴市场跟踪:本周土耳其加息250BP

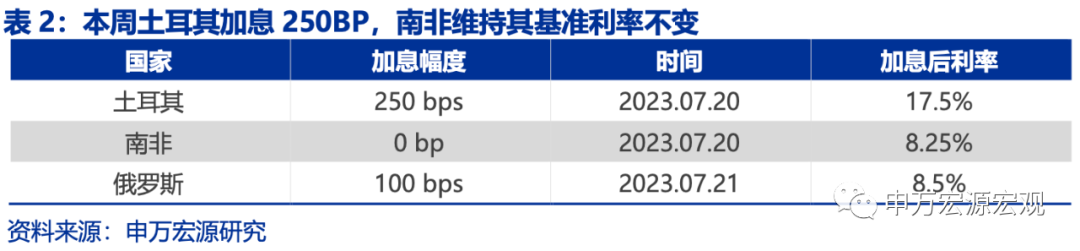

本周土耳其央行宣布加息250BP,使其借贷成本推至2021年9月以来的最高水平。俄罗斯央行宣布加息100BP,超出市场预期的50BP。南非央行维持其基准利率不变。

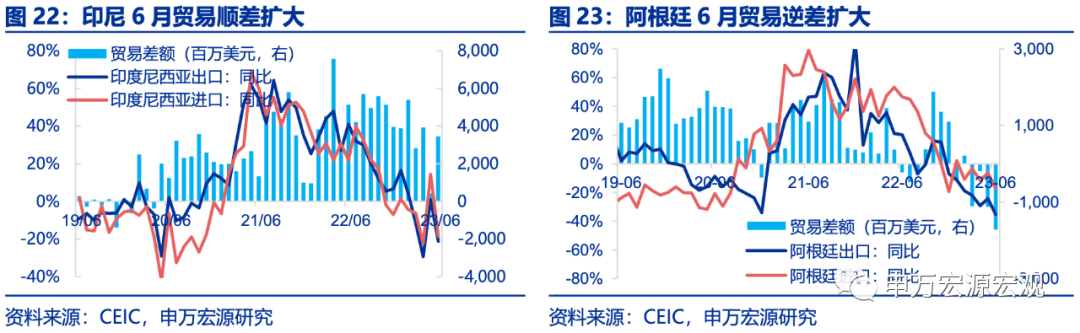

印尼6月贸易顺差扩大,巴西6月工业生产贸易逆差扩大。6月印尼进出口同时回落,贸易顺差扩大至34.5亿美元,进出口同比分别为-18.4%和-21.2%。6月阿根廷进出口同时回落但出口回落更多,贸易逆差扩大至17.3亿美元,进出口同比分别为-17.2%和-35.4%。

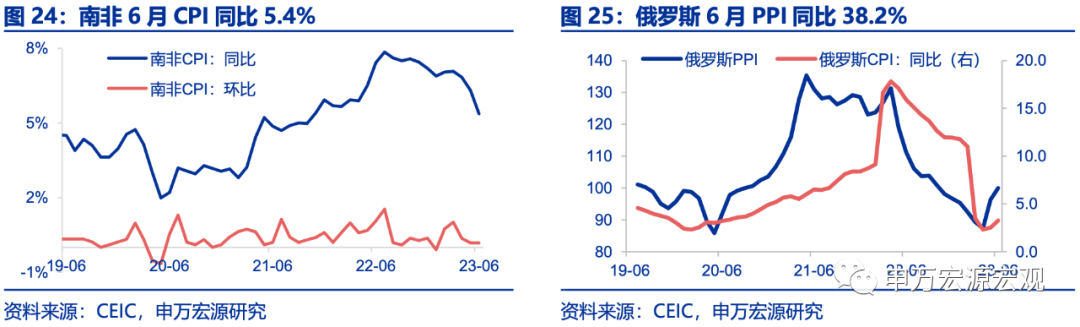

2023年6月南非CPI同比5.4%,俄罗斯6月PPI同比0%。2023年6月南非CPI同比5.4%,环比0.2%。俄罗斯6月PPI同比和环比均为0%,低于市场预期。

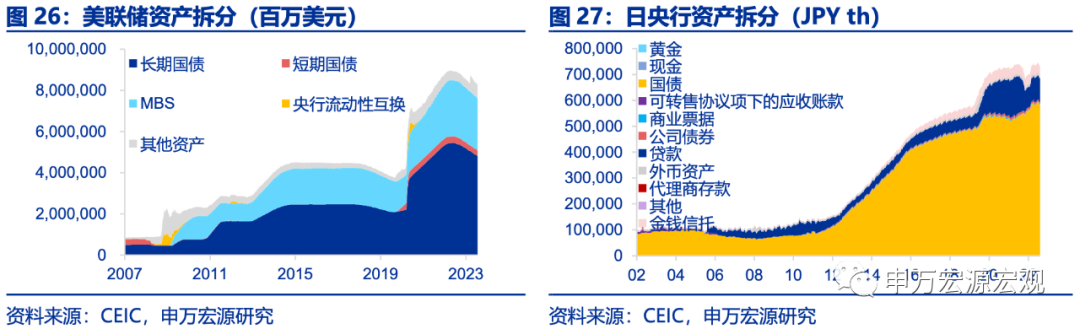

海外央行动向:美联储总资产规模下降

截止7月19日,美联储总资产较上周下降223.7亿美元。截止7月14日,欧央行总资产较上周减少14.1亿欧元。截止7月10日,日央行总资产为733.3万亿日元,较上周增加0.5万亿日元。截止7月19日,英央行总资产为1.00万亿英镑,较上期缩减194.5亿英镑。

全球宏观日历:关注美国Q2 GDP

本文转载自“申万宏源宏观”,作者:王茂宇、王胜;智通财经编辑:严文才。