在AI领域深耕多年且引领全球AI发展的谷歌母公司Alphabet(GOOGL.US)将于美东时间7月25日美股盘后(北京时间7月26日晨间)公布2023年第二季度业绩。预期数据显示,分析师们普遍预计Alphabet第二季度总营收将达到727.5亿美元,同比增长4.4%,相比之下上一季度总营收则为697.9亿美元,预计Non-GAAP准则下的每股收益为1.34美元,上一季度则为1.17美元。

这一次,市场似乎更关注AI将创造的营收预期

不少分析师指出,当Alphabet公司当地时间周二公布其第二季度业绩时,投资者将主要关注这家美国科技巨头对其领先全球的人工智能(AI)技术推动总营收增量的相关评论,因为在面临包括同样身为AI先驱者的微软(MSFT.US)和Meta

Platforms (META.US)等科技公司的巨大竞争压力后,该公司专注于不断强化其在AI竞技场中的绝对领先地位。

早在谷歌正式进军生成式人工智能领域之前,微软斥资数百亿美元支持的OpenAI去年11月推出了ChatGPT。此后,谷歌发布了自己的聊天机器人巴德(Bard),并在5月份的I/O开发者大会上把人工智能重塑作为中心议题。

然而,日益激烈的竞争和革新性的人工智能产品让这家科技巨头别无选择,只能选择应对最近可能威胁其市场主导地位的事态发展,尤其是ChatGPT和微软必应聊天机器人涉及到威胁其每年近1500亿美元的搜索业务。

据媒体报道,谷歌联合创始人谢尔盖·布林(Sergey

Brin)近期频繁增加了对加州山景城总部的访问次数,并正在与研究人员合作开发下一代引领AI发展的大型人工智能系统,希望能挑战GPT-4等大语言模型。

四年前“归隐山林”的谷歌传奇人物——谷歌联合创始人谢尔盖·布林,如今被全球AI风浪吹回谷歌。传说中合并了AlphaGo和类GPT-4大模型的Gemini在布林火线回归的助推下加快了应用落地步伐,全新大模型Gemini最快今年可用,推出该模型的主要目的在于应对ChatGPT,以及微软必应AI聊天机器人带来的巨大竞争压力。相比于纯文本模型,Gemini的最大优势在于其多模态能力,不仅能够理解和生成文本、代码,还能够看懂和生成图像。

广告业务有望回暖,AI助攻下谷歌云料维持高增速

在去年,美联储开启一代人以来最激进的加息周期,全球经济前景极其不明朗,于是谷歌的广告客户纷纷削减预算,导致该公司重点依赖的广告业务出现营收急剧放缓。但自今年以来,随着通胀大幅回落,消费者支出回暖,谷歌客户们预算持续改善,再加之低基数效应,今年大部分时间谷歌的广告业务营收预计将略有增长,不少分析师甚至看到了数字广告领域出现大幅反弹的迹象。因此,继第一季度谷歌广告业务营收同比小幅缩减之后,第二季度有望回暖。

此外,在全球AI浪潮,以及科技企业纷纷加入大语言模型开发竞赛的强势带动下,全球企业对于云计算服务(包括包括IaaS、PaaS和SaaS)的需求激增。企业开发和应用大语言模型需要综合利用不同层次的云计算服务,从基础设施、开发平台到现成的软件应用,以实现高效、灵活和可扩展的大语言模型开发和部署。

因此,谷歌旗下云业务——谷歌云(Google

Cloud)有望提振谷歌总体营收,分析师们普遍预计谷歌云将成为全球AI浪潮中一个显著的赢家,预计云计算业务营收将同比增长约25%(与第一季度增速基本一致),达到大约78亿美元,高于上一季度74.54亿美元的谷歌云营收。

“广告类业务营收的稳定增长速度,加上云计算业务持续两位数的营收增长幅度,可能会为谷歌带来优于市场预期的业绩报告。”来自投资研究平台Seeking

Alpha的The Asian Investor表示。

科技股中的低估值代表! Alphabet获分析师普遍看好

在过去的两年时间里,谷歌母公司Alphabet公布的实际季度每股收益有50%的时间段超过市场普遍预期,季度总营收则有75%的时间段超过市场预期。

谷歌母公司Alphabet目前估值在头部科技股中仍然较低。数据显示,Alphabet股票目前的市盈率为20倍,市销率仅仅为4.7倍,按PE计算是最便宜的FAANG股票,按市销率计算则是其中第二便宜的标的。华尔街大行杰富瑞予以谷歌150美元目标价(当前股价为121.530美元),该机构的分析师表示,谷歌目前估值仍然偏低,考虑其广告业务持续改善的预期,预计该股下半年将有更好表现。

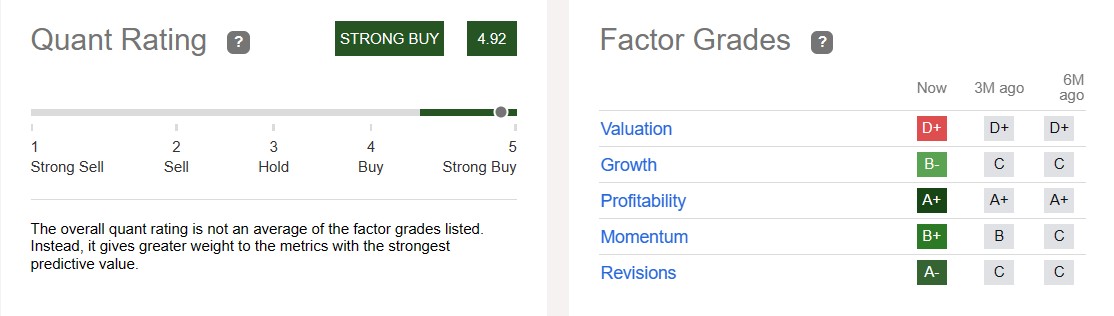

评级方面,数据显示,Seeking Alpha分析师和华尔街分析师对该股的共识评级为“买入”,而涵盖众多动量趋势的Seeking

Alpha量化评级显示谷歌量化等级为“强力买入”,评级分数高达4.92。该股今年迄今已上涨近38%。

在过去的3个月里,分析师们对于Alphabet每股收益预期的上调次数达到23次,而下调次数仅为4次;对于Alphabet总营收预期上调次数达23次,下调次数仅仅为6次。