电车和油车的价格混战,已经漫延至豪华车领域,除了宝马及奔驰销量略显韧性外,大部分豪华品牌都有不同程度的下滑,受行业影响,豪华车经销商板块持续下跌,美东汽车(01268)作为“小而美”的绩优股,也Hold不住了。

智通财经APP了解到,2021年以来,新能源车年销量持续翻倍,不断吞噬油车市场份额,今年月份额已提升至30%,尤其是特斯拉发起价格战以来,新能源品牌战火燃烧至油车品牌,合资品牌销量惨不堪言。价格战从中低端到高端及豪华,各品牌无一幸免参与混战,2022年豪华车行业销量开始下滑。

而资本市场先知先觉,2022年以来,港股汽车经销商板块指数下跌了六成,其中美东汽车市值缩水80%,跌幅在同行中领先,比龙头中升控股多跌了27个百分点。不过美东汽车业绩受行业影响较同行小,2022年唯一一家收入保持双位数增长,净利润虽大幅下滑,但行业实现盈利也屈指可数。

值得一提的是,美东汽车前几年涨幅过高,导致比同行存在更高的估值泡沫,目前仍处于杀估值阶段,今年价格战仍将持续,豪华车行业难言乐观。

门店稳步扩张,核心布局保时捷

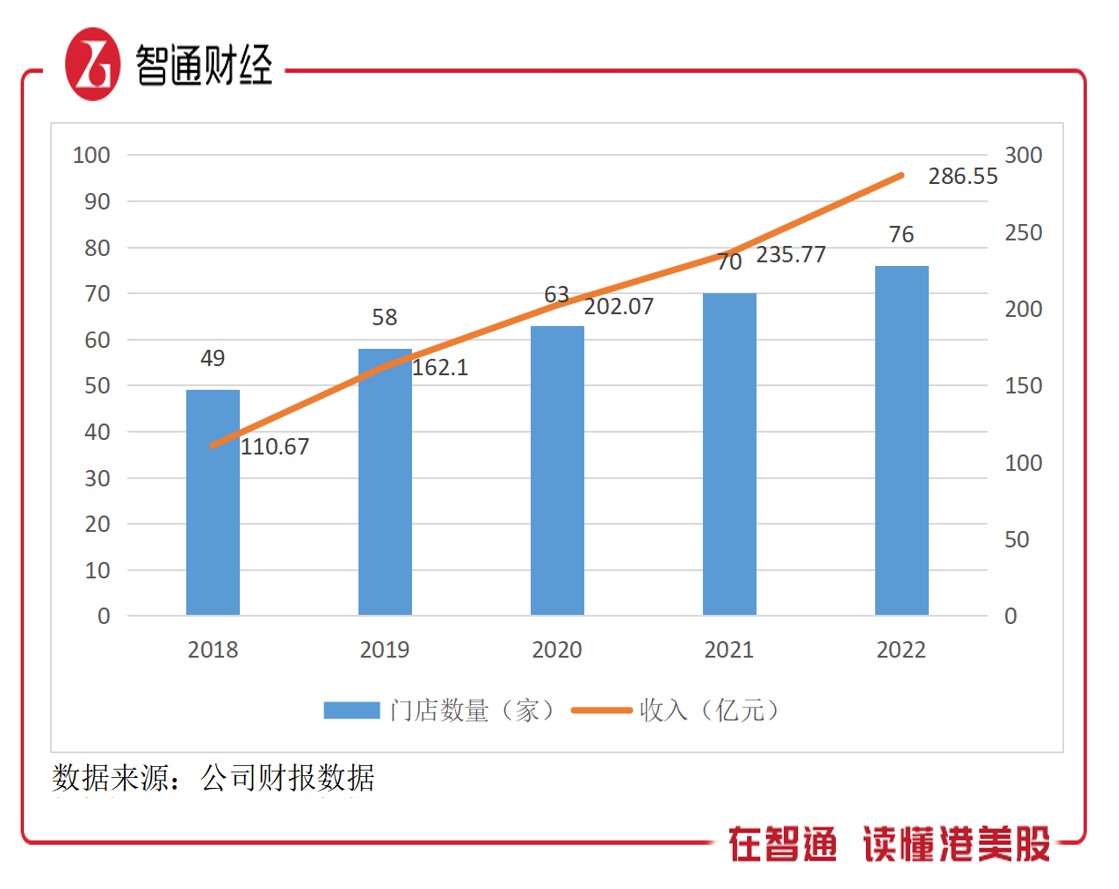

智通财经APP了解到,美东汽车是豪华车品牌经销商,主要包括宝马、雷克萨斯、保时捷、奥迪等豪华品牌,不过也有丰田及现代等中端品牌,核心销售品牌为宝马、保时捷及雷克萨斯,2022年合计销量贡献近七成,而收入贡献近八成。该公司深耕三四线等低线城市,以“单城单店”策略,截至2022年,共有76家门店。

该公司通过门店将品牌触达消费者,2018-2022年,平均每年净开店5.4家,平均产生净收入35.24亿元,相当于平均新增一家带来收入6.53亿元。在稳定开店的同时,公司经营效益也在不断提升,单店收入不断增长,2022年为3.77亿元,近五年复合增速13.66%,驱动收入复合增速26.85%。

行业业务模式基本一致,美东汽车业务主要为新车销售和售后服务,收入份额分别占90%及10%左右。作为核心收入来源,新车一致都是公司战略布局的重点,然而品牌店优势不同,该公司在宝马、雷克萨斯和保时捷具有较大的行业竞争力,2022年在这三大品牌4S店有62家,占比总数量81.6%。

从过往三年看,宝马4S店数量稳定在27家,保时捷增长迅速,从7家到16家翻倍,雷克萨斯每年都有新增,三年增加了4家至20家;上述三大品牌店单店收入保持双位数增长,2022年分别为3.01亿元、6.3亿元及1.97亿元,单台价格分别为34.4万元、85.4万元及34.8万元,均保持较为稳定。

保时捷对公司业绩贡献持续提升,2022年达到品牌第一,达35.1%,超过了宝马,这主要得益于通过收并购方式,在 2022 年5月完成了对追星公司的收购,增加了7间位于南京、青岛、天津、重庆等城市的保时捷门店。今年初,该公司宣布配售融资约9亿元,用于潜在收并购事项,预计也将以保时捷为核心扩张品牌。

其实在过往三年,BBA销量受到新能源价格战冲击,销量萎靡,尤其是雷克萨斯,今年呈现中双位数下滑,以销量计算,期间奔驰、奥迪及雷克萨斯分别下滑2.7%、12%及18%,而保时捷则是逆势增长4.5%,宝马比较坚挺,实现增长2%。2023年上半年,部分豪华品牌销量有所反弹,但仍有部分下滑幅度较大。

美东于上半年雷克萨斯门店预计对业绩将有所拖累,不过宝马及保时捷强势,相互对消下依然可见增长趋势。此外,面对新能源化的发展趋势,豪华车也在积极转型,如奔驰电车渗透率接近30%,该公司也已布局新能源门店,从为特斯拉提供售后中心开始切入新能源市场,并有望进入理想及问界等服务体系。

单店经营效益高,ROE优于行业

美东汽车坚定走单城单店模式,这是和同行最大的差异,在该模式下,门店分布最优化,一方面和同行充分竞争,另一方面也避开了内部同店之间的竞争。可以看到,该公司资产周转率很高,尤其是存货,2022年存货周转天数为14.9天,远低于行业水平。而也在单城单店模式下,经营利润率不断提升。

2018-2021年,该公司单店净利润率由3.3%提升至4.9%,单店净利润提升了1.43倍,2022年受到疫情及行业影响,单店净利润回归至2018年水平,2023年在售核心品牌回暖预计将有所反弹。其实从业务端看,售后服务毛利率稳定在49%,但新车毛利贡献高,2022年下降了3.4个百分点至3.4%,导致整体毛利率下降3个百分点至8.8%,这和单店净利率下降幅度一致,这也侧面说明了公司费用控制的稳定性。

虽然公司净利率有所下滑,但相比于同行仍是较好的表现,且往年看,盈利水平和中升控股处第一梯队。由于较高的资产周转率及净利率,该公司ROE保持高水平,往年在22-32%区间增长,2022年为11.75%,同比虽然大幅下滑,但仍由于大多数同行,在港股仅次于中升控股的15.12%。

此外,该公司拥有强劲的现金流能力,不考虑2022年,每年经营现金流净额稳步提升,2022年仍超过10亿元,账上现金流充裕,期间有16.36亿元。需要注意的是,该公司权益杠杆较高,2022年达3.2倍,高于同行水平,不过有息债低,为13.4%,处于行业较低水平。该公司股权及债权融资边际宽,未来收并购有望加速。

业绩强支撑,估值或探底回升

目前主要问题是,豪华车品牌不稳定性因素仍存在,主要受新能源及油车价格混战影响,未来很长一段时间都会影响到豪华车品牌的消费偏好。值得注意的是,中国是全球第一豪华车市场,销量占比全球超过30%,但渗透率不足20%,远低于欧美国家,从这个角度看,豪华车仍存在较高的提升空间。

实际上,豪华车的消费偏好也由油车转移至电车领域,新能源车是未来的趋势,和油车最大的区别在于动力系统的差异,然而在政策导向下,各大车企把资源都集中在电车上,包括各种配置,尤其是智能化上。智能化的优势,或导致电车持续站在消费主流上,豪华电车取代油车地位也只是时间问题。

美东汽车积极转型,从售后服务端切入新能源车市场,未来随着市场深入,有望和更多的新势力开设独立4S店,而随着豪华品牌包括BBA及保时捷等持续新能源化,预计也将迎来新一轮的需求浪潮。从行业布局看,包括中升及永达在内,也大力布局新能源领域,行业转型大势所趋,新能源业务将成为业绩新增长点。

虽然仍存在不确定因素,但今年部分品牌回暖给到行业喘口气的机会,也为全面转型带来缓冲,美东汽车核心品牌包括宝马及保时捷影响较小,2023年收入预计仍保持双位数的成长,单店净利润也将迎来边际回归。“杀估值”已充分反映行业现状,而该公司业绩坚挺,对估值形成强支撑,下半年有望探底回升。