智通财经APP注意到,斯托克欧洲600指数今年以来的总回报率已上涨近12%,大型股斯托克50指数涨幅超过17%。欧洲经济复苏的乐观迹象、不错的第一季度收益,以及人工智能驱动的科技股上涨提振了全球股市,这些都起到了推动作用。但热情正在消退。

对股票分析师的调查显示,分析师认为没有理由购买股票,16位分析师的平均预测是,到今年年底,股指将下跌2%,几家主要投资银行预计跌幅会更大。美国银行7月份对欧洲基金经理的调查显示,三分之二的投资者预计今年剩余时间股市将下跌。超过80%的受访者认为每股收益将会恶化。

要证明今年的收益是合理的正变得越来越困难。摩根大通分析师指出,在90家欧洲主要公司公布第二季度业绩后,市场对好于预期的业绩的反应并不像往常那么强烈。到目前为止,仅有一半的公司公布的每股收益超过了普遍预期,低于正常水平,远低于美国公司二季度报告的75%。

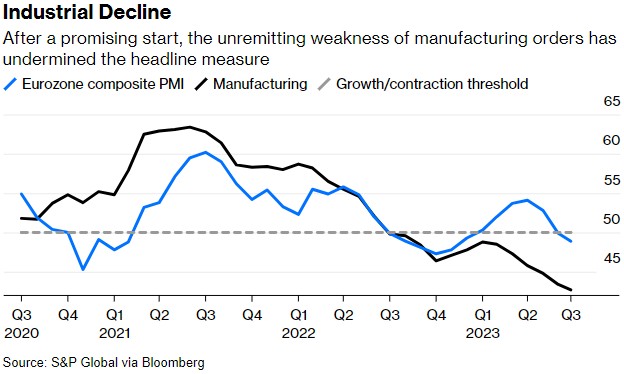

周一公布的欧元区7月采购经理人指数初值不容乐观。今年头4个月,这些前瞻性指标显示出的强劲势头,是推动股市上涨的重要因素。然而,欧元区制造业指数目前稳居收缩区间,为42.7。这是自新冠疫情最初几个月以来最糟糕的水平。德国制造业的指数甚至更低,为38.8。该地区服务业指数仍略高于50,但也远低于经济学家的预期。该综合指数跌至48.9,表明经济增长很可能转为负增长。

法国和德国PMI数据显示,这两个最大的经济体正在艰难前行,公布的数据远低于预期。德国经济在经历了两个季度的收缩后已经陷入衰退,法国的前景似乎也正在明显恶化。制造业PMI跌至44.5的38个月低点。

定于7月31日公布的第二季度GDP数据预计将显示增长0.2%,这可能被证明是一个高点。欧洲央行6月份的季度评估将2023年的增长预期下调至0.9%,预计未来两年将分别反弹1.5%和1.6%。这些预测看起来越来越乐观;预计欧洲央行将下调9月份的最新数据。

股票价格是由未来收益决定的,但经济势头正在急剧减弱。有几个不利因素正在形成。欧洲各地的极端高温将对旅游收入造成影响,此前地中海国家在疫情后因旅游业复苏而获得了急需的提振。斯托克欧洲600指数今年表现最好的两个板块是零售商和旅游休闲板块,分别上涨28%和23%。作为欧洲内部交通的主要通道,德国莱茵河的低水位限制了航行。今年夏天,使用新的较浅驳船的解决方案可能不会有太大的不同。

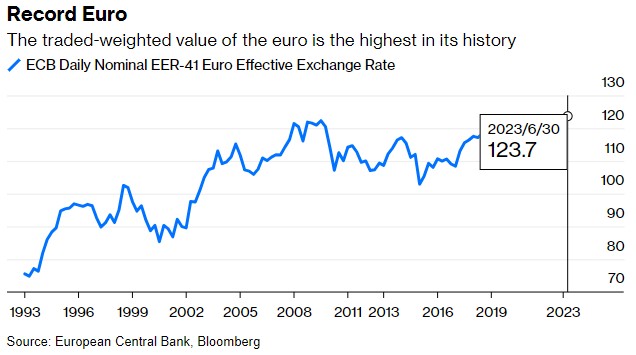

摩根大通分析师警告称,在俄乌冲突后天然气价格飙升之后,今年天然气价格下跌对欧洲企业成本的好处正在消散。他们还指出,亚洲疫情后不稳定的复苏仍对欧元区制造业出口构成风险。与此同时,欧元相对于其贸易伙伴国货币的相对强势已达到历史新高,这对出口导向型的欧元区来说是一个沉重的打击。

欧洲央行还没有完全准备好全面关注陷入困境的经济前景,通胀仍是政策制定者最关心的问题。预计周四将连续第三次加息25个基点,将存款利率上调至3.75%。这将是一年内第九次加息。

然而,欧洲央行是否会在9月份再次加息仍有待商榷。但即使暂停加息也不意味着货币刺激政策的突然退出。随着欧洲央行的超廉价银行贷款计划大部分被撤回,进一步减少量化宽松债券计划的再投资可能被提上欧洲央行9月会议议程,法兰克福传出的悲观情绪不会很快好转。

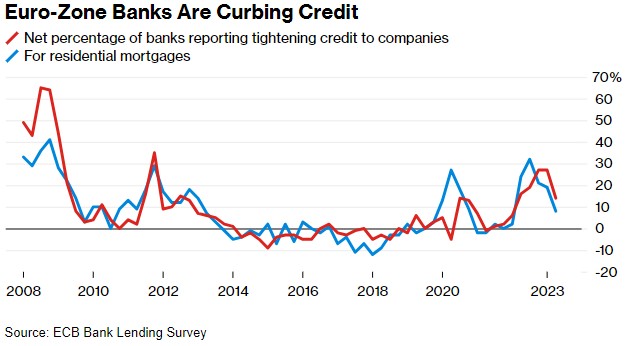

雪上加霜的是,欧洲央行周二公布的季度银行贷款调查进一步显示,家庭和企业信贷状况大幅收紧。对商业贷款的需求出现了有记录以来的最大跌幅;这对企业投资来说是个坏兆头,对任何剩下的股票狂热者来说也是个警钟。

欧洲央行没有心情改变方向,除非有确凿的证据表明通货膨胀从经济体系中被彻底消除。虽然欧元区整体消费者价格涨幅可能已从去年10月10.9%的峰值降至5.5%,几乎减半,但焦点已转移到核心CPI和工资水平的粘性上。除非通胀被击败,否则欧洲股市多头应该会继续对市场前景感到紧张。