7月28日,蓝箭电子(301348.SZ)开启申购,发行价格为18.08元/股,申购上限为1.40万股,市盈率55.29倍,属于深交所创业板,金元证券为其独家保荐人。

据招股书,蓝箭电子从事半导体封装测试业务,为半导体行业及下游领域提供分立器件和集成电路产品。公司注重封装测试技术的研发升级,通过工艺改进和技术升级构筑市场竞争优势,掌握金属基板封装、全集成锂电保护IC、功率器件封装、超薄芯片封装、半导体/IC测试、高可靠焊接、高密度框架封装、系统级封装(SIP)等一系列核心技术,在封装测试领域具有较强的竞争优势。

蓝箭电子主要封测产品为分立器件和集成电路产品。公司分立器件产品涉及30多个封装系列,3,000多个规格型号,产品包括功率三极管、功率MOS等功率器件和小信号二极管、小信号三极管等小信号器件产品;集成电路产品包括锂电保护IC、AC-DC、DC-DC、驱动IC等功率IC产品。目前公司已形成年产超150亿只半导体产品的生产规模。公司主要产品广泛应用于消费类电子、工业控制、智能家居、安防、网络通信、汽车电子等多个领域。

目前,我国半导体封装测试行业整体处于充分竞争的状态。在半导体全球产业链第三次转移的过程中,我国半导体封装测试技术整体与国际水平相接近。蓝箭电子目前已通过自主创新在封测全流程实现智能化、自动化生产体系的构建,具备12英寸晶圆全流程封测能力,在功率半导体、芯片级贴片封装、第三代半导体等领域实现了科技成果与产业的深度融合,已形成年产超150亿只半导体的生产规模,分立器件生产能力全国企业排名第八,位列内资企业第四,是华南地区重要的半导体封测企业。

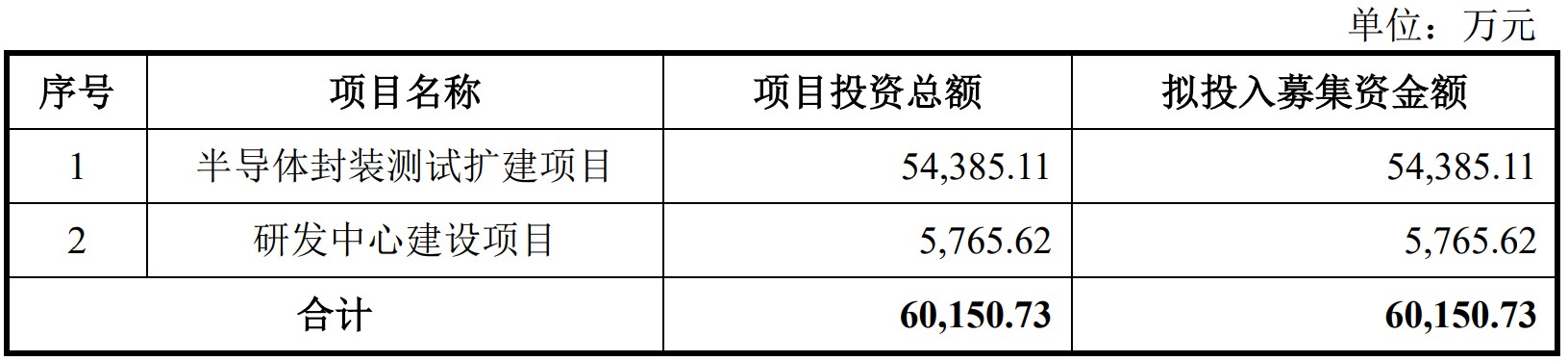

据了解,蓝箭电子募集资金扣除发行费用后拟用于以下列项目:

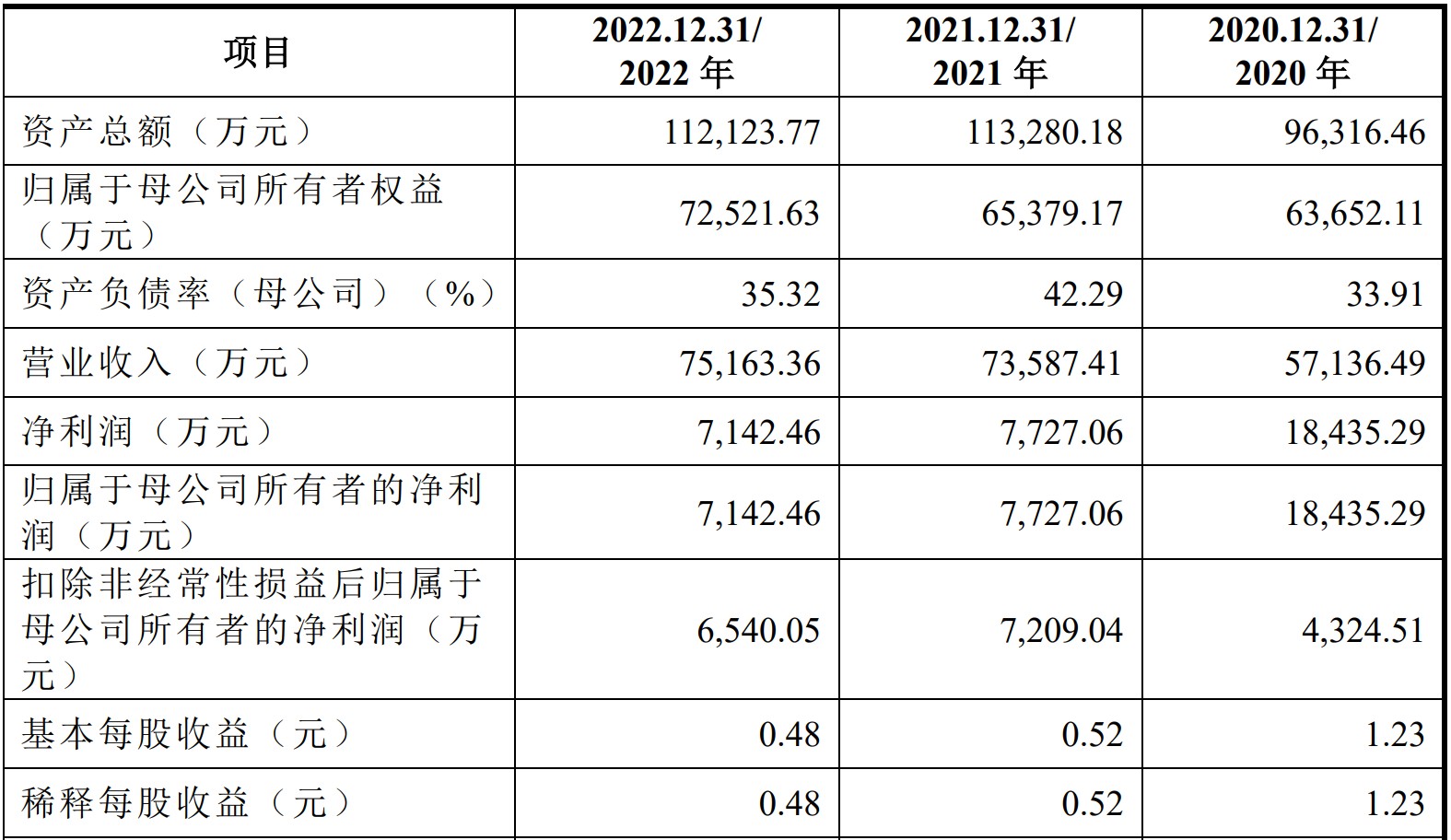

财务方面,于2020年度、2021年度及2022年度,蓝箭电子实现营业收入分别约为5.71亿元、7.36亿元、7.52亿元人民币。公司净利润分别约为1.84亿元、7727.06万元、7142.46万元人民币。

值得注意的是,蓝箭电子在招股书中表示,预计2023年1-6月实现营业收入37800万元至40000万元之间,同比增长2.16%至8.11%,预计收入规模整体保持稳定增长。预计扣除非经常性损益后归属于母公司所有者的净利润为3550万元至3700万元之间,较上年同期增长5.61%至10.07%之间,预计保持稳定增长。上述2023年1-6月财务数据为公司初步预测数据,未经会计师审计或审阅,不构成盈利预测或业绩承诺。