事项

二季度,美国GDP环比折年率初值增长2.4%,预期1.8%,实际个人消费环比折年率初值增长1.6%,预期1.2%。一季度,实际GDP环比折年率终值为2%,实际个人消费环比折年率终值为4.2%。

核心观点

三个因素支撑美国二季度经济强劲增长,一是超额储蓄持续消耗、就业市场紧张与通胀回落带来的实际收入回升以及财富效应影响下,消费仍具韧性;二是政府支持的重点投资与供应链缓解带来的私人非住宅投资增长;三是库存变化并未对GDP构成拖累。展望后续,这也是今年美国经济软着陆的三条线索脉络:超额储蓄依然能支撑消费继续韧性放缓至今年底;政府支持下的赛道投资或能减缓整体私人固投的下行压力;除非出现经济危机,否则GDP库存变化基本不会为负,目前GDP库存变动已经降至0附近,下半年库存变动可能不会对GDP造成明显拖累(去库周期与库存对GDP影响是两个概念,前者是同比,后者是库存的“二阶导”)。由此,今年美国经济大概率可实现软着陆。对美股而言,下半年盈利韧性交易可能仍是主逻辑,加息周期尾声,分母端估值压力边际钝化,而软着陆的前景将缓解分子端的压力,对美股偏利好。

报告摘要

二季度美国经济强劲增长的三个因素

二季度,美国经济增速大幅超预期,且高于一季度增速,主要有三个因素:

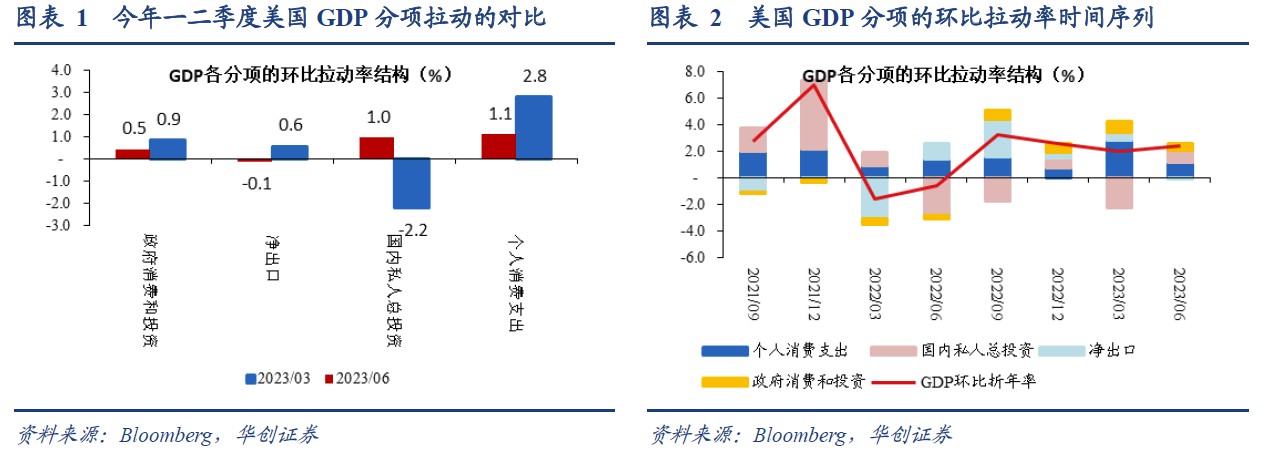

第一,消费依旧具有韧性,对GDP的拉动最大。个人消费支出增速从4.2%下滑至1.6%,对GDP的拉动从2.8降至1.1个百分点。从两个角度来看,消费支出依然较强。一是,增速明显高于市场预期的1.2%;二是,在今年1季度高基数效应下,1.6%的增速并不算低,两个季度平均是2.9%,好于2015-2018年均值的2.4%。消费韧性的背后,是超额储蓄持续消耗、就业市场紧张与通胀回落带来的实际收入回升以及股市上涨的财富效应。

第二,私人非住宅投资增长强劲,对GDP的拉动基本持平于消费。非住宅投资增速从0.6%回升至7.7%,对GDP的拉动从0.1升至1个百分点。非住宅投资的增长,主要来源于制造业建筑投资(94%,前值77.9%)、信息处理设备(1.4%,前值-6.1%)和运输设备(55.8%,前值-24.1%)和知识产权(3.9%,前值3.1%)投资,背后或是美国政府对半导体和新能源等行业的支持逐步显现(美国救济计划、芯片法案、通胀削减法案等,在拜登政府支持下,私人企业21年至今已宣布2310亿的半导体和电力投资、1330亿的电车和电池投资、1030亿的清洁能源投资、190亿的生物制造投资)、供应链的缓解(二季度全球供应链压力指数和美国PMI供应商交付指数已回到过去二十年最低水平)。

第三,私人库存变动未对GDP造成拖累。从实际库存周期来看,制造和贸易行业实际库存同比从一季度末的3.8%回落至5月的2.8%,仍在下行,根据过往经验统计,去库或持续至四季度。但,同比意义上的去库并不意味着库存一定会对GDP构成拖累,库存变动对GDP的影响,是库存二阶导的概念。比如,二季度私人库存增加93亿美元,一季度增加35亿美元,去年四季度增加1365亿美元,二季度库存相比一季度环比多增,拉动GDP约0.14个百分点,一季度库存相比去年四季度环比少增,拖累GDP约2.14个百分点。在去库周期中,库存变化在单季度上拉动GDP增长的现象,在去年四季度、2016年四季度、2008年三季度、2007年二季度、2001年二季度均出现过。

今年经济软着陆的三个线索与资产影响

二季度的经济数据,初步印证了美联储对经济前景由浅衰退转变为小幅增长的预期。展望后续,三条线索或支撑美国经济软着陆前景。一是,虽然就业市场逐渐平衡会推动名义薪资增速回落,在通胀下行短暂受阻背景下(预计CPI同比维持在3-3.5%区间),实际收入增速难以进一步上行,但超额储蓄依然能支撑消费继续韧性放缓。二是,供应链压力降至疫情前正常水平以下,运输设备投资或将放缓,但政府支持下的赛道投资或能减缓整体私人投资的下行压力。三是,虽然去库周期尚未结束,但从历史经验看,除非出现经济危机,否则美国GDP库存变化基本不会为负,在经历过去一年的去库后,目前GDP库存变动已经降至0附近,下半年库存变动可能不会对GDP造成明显拖累。

在上述三条线索下,今年美国经济大概率可以实现软着陆。对美股而言,下半年盈利韧性交易可能仍是主逻辑,加息周期尾声,分母端估值压力边际钝化,而软着陆的前景将缓解分子端的压力,对美股偏利好。二季度美国GDP数据简述,详见正文。

风险提示:美国经济和通胀形势超预期,美联储加息超预期

报告正文

一、软着陆的三条线索与资产影响

二季度,美国经济增速大幅超预期,且高于一季度增速。今年2季度,美国GDP环比折年率增长2.4%,彭博一致预期1.8%,1季度增速终值为2%。

总结来看,二季度美国经济强劲增长,主要有三个因素:第一,消费依旧具有韧性,对GDP的拉动最大。个人消费支出增速从4.2%下滑至1.6%,对GDP的拉动从2.8降至1.1个百分点。但从两个角度来看,消费支出依然较强。一是,增速明显高于市场预期的1.2%;二是,在今年1季度高基数效应下,1.6%的增速并不算低,两个季度平均是2.9%,好于2015-2018年均值的2.4%。消费韧性的背后,是超额储蓄、实际收入回升以及财富效应。二季度,美国居民超额储蓄从9400亿降至7050亿美元,其消耗速度依然维持着21年下半年以来的斜率,是消费韧性最核心的支撑。劳动力市场强劲增强了名义薪资粘性,叠加通胀的下行,二季度,实际可支配收入同比从2.9%回升至4.1%(2015-18年为3%),环比增速虽从8.5%回落至2.5%,但并未明显低于疫前中枢(2015-18年为2.9%)。最后,股市上涨也为居民消费提供了财富效应,二季度美国三大股指持续上涨,年初至今,标普500指数上涨19.3%,纳指上涨36.8%,道指上涨7%。

第二,私人非住宅投资增长强劲,对GDP的拉动基本持平于消费。非住宅投资增速从0.6%回升至7.7%,对GDP的拉动从0.1升至1个百分点。非住宅投资的增长,主要来源于制造业建筑投资(94%,前值77.9%)、信息处理设备(1.4%,前值-6.1%)和运输设备(55.8%,前值-24.1%)和知识产权(3.9%,前值3.1%)投资,背后影响因素或是美国政府对半导体和新能源等行业的支持以及供应链的缓解。据白宫数据,在拜登政府支持下,私人企业至今已宣布2310亿的半导体和电力投资、1330亿的电车和电池投资、1030亿的清洁能源投资、190亿的生物制造投资,上述投资虽然无法对应到季度层面,但不可否认的是,这些赛道类投资会在一定程度上减缓高利率下私人投资的顺周期性下行。二季度,全球供应链压力指数和美国PMI供应商交付指数已回到过去二十年最低水平,美国中型和中性卡车实际零售额折年数(运输设备的投资以销售额体现)达到5475亿美元,今年1季度和去年四季度则为5046亿、4961亿美元。

第三,私人库存变动未对GDP造成拖累。从实际库存周期来看,制造和贸易行业实际库存同比从一季度末的3.8%回落至5月的2.8%,仍在下行,根据过往经验统计,去库或持续至四季度。但,同比意义上的去库并不意味着库存一定会对GDP构成拖累,库存变动对GDP的影响,是库存二阶导的概念。比如,二季度私人库存增加93亿美元,一季度增加35亿美元,去年四季度增加1365亿美元,二季度库存相比一季度环比多增,拉动GDP约0.14个百分点,一季度库存相比去年四季度环比少增,拖累GDP约2.14个百分点。在去库周期中,库存变化在单季度上拉动GDP增长的现象,在去年四季度、2016年四季度、2008年三季度、2007年二季度、2001年二季度均出现过。

二季度的经济数据,初步印证了美联储对经济前景由浅衰退转变为小幅增长的预期。展望后续,一是,虽然就业市场逐渐平衡会推动名义薪资增速回落,在通胀下行短暂受阻背景下(预计CPI同比维持在3-3.5%区间),实际收入增速难以进一步上行,但超额储蓄依然能支撑消费继续韧性放缓。二是,供应链压力降至疫情前正常水平以下,运输设备投资或将放缓,但政府支持下的赛道投资或能减缓整体私人投资的下行压力。三是,虽然去库周期尚未结束,但从历史经验看,除非出现经济危机,否则美国GDP库存变化基本不会为负,在经历过去一年的去库后,目前GDP库存变动已经降至0附近,下半年库存变动可能不会对GDP造成明显拖累。

在上述三条线索下,今年美国经济大概率可以实现软着陆。对美股而言,下半年盈利韧性交易可能仍是主逻辑,加息周期尾声,分母端估值压力边际钝化,而软着陆的前景将缓解分子端的压力,对美股偏利好。

二、GDP数据简述:个人消费和政府支出增速下滑,私人投资由降转增

个人消费支出增长从4.2%下滑至1.6%,拉动GDP增长1.1个百分点。结构上看,汽车及零部件消费支出下降,带动商品支出增速大幅下行;受医疗服务、食宿服务影响,服务消费支出增速也有所回落。

商品消费增速0.7%,拉动GDP增长0.16个百分点;较一季度6%的增速大幅下行,汽车及零部件消费支出下降是主要拖累因素。二季度,耐用品消费支出增速从16.3%回落至0.4%,其中,汽车及零部件消费支出下降7.5%,而一季度则增长了45.2%;家具和家用设备、娱乐商品和车辆、其他耐用品消费支出分别增长1.2%、10%、0%,前值分别为1.6%、4%。主要受汽油和其他能源品消费支出提速(2.6%,前值13.1%)影响,耐用品消费支出增速从0.5%升至0.9%。服务消费支出增速从3.2%下滑至2.1%,拉动GDP增长0.95个百分点;医疗服务支出增速回落、食宿服务支出下降,是主要拖累因素。金融服务和保险(5.9%,前值2.1%)支出增速上行,住房和公用事业(3.2%,前值-0.7%)、交运服务(9.8%、前值-0.6%)支出由降转增,医疗保健(2.8%,前值10%)、娱乐消费(1.8%,前值6.1%)支出增速回落,食宿(-2.9%,前值4.5%)、其他服务(-0.2%,前值3.6%)支出由增转降。

私人投资增长5.7%,拉动GDP增长约0.83个百分点;一季度下降11.9%,二季度回升的动力主要来自于设备投资和库存变动。一是,个人电脑与周边设备、运输设备投资大幅增长,带动设备投资从-8.9%回升至10.8%,拉动GDP约0.53个百分点,一季度是拖累0.48个百分点;知识产权和建筑的投资增速变动不大。二是,私人库存增加93亿美元,较一季度多增58亿美元,拉动GDP约0.14个百分点,而一季度是拖累2.14个百分点。此外,居民住宅投资下降4.2%,一季度下降4%,对GDP并未带来进一步的拖累。

进口和出口增速均由正转负,出口增速降幅大于进口,净出口拖累GDP约0.12个百分点,一季度则是拉动0.58个百分点。二季度,出口下降10.8%,一季度增长7.8%;进口下降7.8%,一季度增长2%。政府消费和投资增速从5%下行至2.6%,拉动GDP增长约0.45个百分点。政府消费支出增速有所下滑,从4.9%回落至1.2%;投资支出增速上行,从5.2%升至8.5%。分级别看,联邦政府支出增长0.9%,州和地方政府支出增长3.6%。州和地方政府支出增加,主要反映了州和地方政府雇员薪酬的上涨以及建筑投资的增加。

本文转载自“一瑜中的”微信公众号;智通财经编辑:王秋佳。