早前,全球第三大评级机构惠誉评级将美国主权信用评级从“AAA”下调至“AA+”,这引发了全球市场波动。然而,华尔街策略师却给出了这样的预测:“美国主权信用评级可能会有所下调,但美国国债仍值得买入。”

这些策略师表示,即使惠誉评级下调了美国的AAA信用评级,美国政府债券仍将是投资组合的基石,原因是几乎没有什么资产能与美国国债的避险地位相媲美。

包括Alec

Phillips在内的高盛经济学家在一份报告中写道:“因为美国国债是一种如此重要的资产类别,大多数投资授权和监管制度都特别涉及到美国国债,而不是AAA级的政府债券。我们不认为有任何有意义的美国国债持有人会因为评级下调而被迫抛售。”

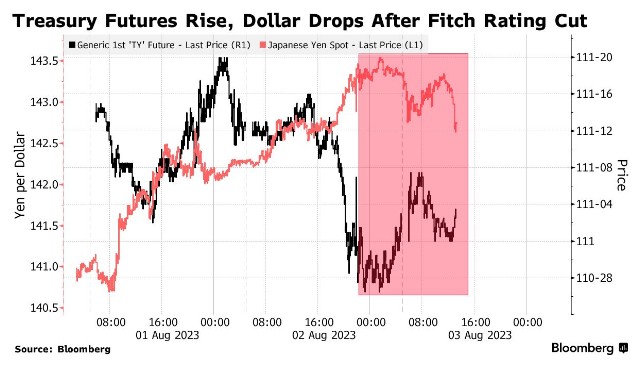

这一观点在周三的市场走势中得到反映:短期美国国债上涨,美元指数扭转跌势,并随后小幅走高。

而从另一方面看,如果把美国排除在外,投资者可以选择的AAA级主权债务非常有限。从标普全球、惠誉和穆迪获得最高信用评级的经济体包括德国、丹麦、荷兰、瑞典和挪威。

Pendal Group基金经理Amy Xie

Patrick表示,这样的降级事件“有点像债务上限问题——可能会引起一些短期焦虑,但永远不会有太大影响”。并补充道,如果投资者要出售美国国债,就需要有一个安全且足够大的替代市场,但目前还没有明确的选择。

2011年降级

在惠誉看来,美国不断膨胀的财政赤字是其做出这一决定的原因之一,这与标普全球评级十多年前的举措相呼应。

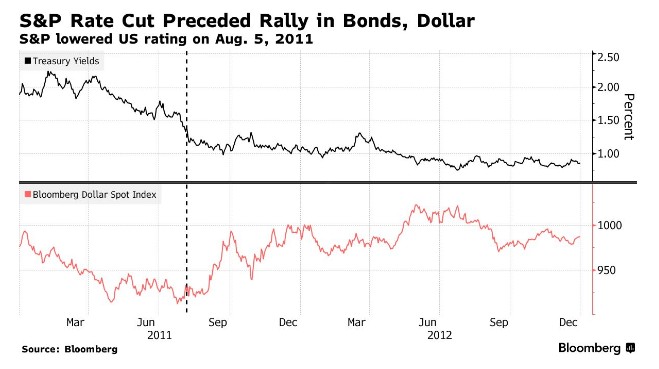

曾在2011年,标普下调美国信用评级引发了全球股市等风险资产的抛售,但随着投资者寻找避风港,美国国债得到了提振。同年8月8日,即标普下调评级后的第一个交易日,10年期美国国债收益率下跌了24个基点。

惠誉的决定在周三引发了类似的反应。亚洲股市下跌,两年期美国国债收益率下跌多达3个基点。基准10年期美国国债收益率在下跌2个基点后,小幅上涨1个基点,至4.03%。

“在压力时期,美国国债仍然提供了广泛的风险对冲,而具有讽刺意味的是,评级下调可能会演变成这种风险对冲,”道富银行全球宏观策略师Marvin

Loh表示,“当我们回顾2011年,在标普下调评级后,信贷和股票在初期是最不稳定的。”

Jamieson Coote Bonds的高级投资组合经理James

Wilson表示:“我们不认为惠誉的降级会对市场产生巨大影响,因为此举使惠誉对美国的评级与标普保持一致。标普在2011年下调美国评级至AA+。自那以来,美国金融体系经受了更大的风暴,而推动收益率走高的更大因素是,随着美国宣布扩大国债发行规模,市场将出现美国国债供应过剩。”

周一,美国财政部将7-9月当季的净借款预估上调至1万亿美元,高于部分分析师的预期,也远高于5月初预估的7330亿美元。美国财政部将于当地时间周三上午8:30公布其季度融资计划。

偿债能力毋庸置疑

考虑到美国经济的弹性,包括前财政部长萨默斯和安联集团首席经济顾问Mohamed El

Erian在内的一些评论人士批评了惠誉的决定。萨默斯表示,尽管有理由担心美国的长期赤字轨迹,但美国偿还债务的能力是毋庸置疑的。

周二,30年期美国国债收益率攀升8个基点,周三亚市期间保持在4.10%,接近去年11月以来的最高水平。

尽管美国国债收益率曲线的某些部分面临抛售压力,但市场普遍认为,随着投资者难以找到其他安全、流动性强的投资选择,对美国国债的需求将持续存在。

“惠誉评级下调对美国国债吸引力的负面影响微乎其微,”新加坡星展银行策略师Chang Wei

Liang表示,事实上,它“可能会具有讽刺意味地支持购买美国国债,因为人们担心美国企业信贷会继续被降级”。