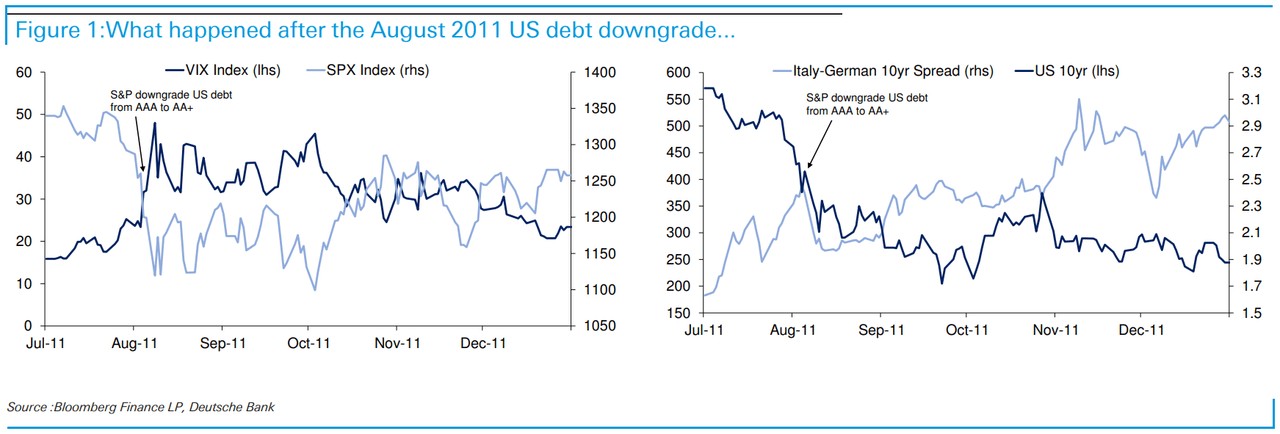

在惠誉将美国的信用评级从“AAA”下调至“AA+”后,德意志银行发布了一份研究报告,用两张图表说明了12年前标普全球下调美国主权债务评级与如今情况的巨大区别。

德意志银行策略师Jim

Reid写道,这些图表“显示了2011年8月5日前后发生的事情,当时标普全球做出了同样的降级决定,这一决定也是在紧张的债务上限谈判之后做出的(尽管谈判在降级前几天才成功结束)。鉴于距离降级的时间很近,并且激烈的谈判仍在持续,7月份市场情绪疲弱”。

Reid表示:“在降级前后,标普500指数大幅下跌,VIX指数飙升,美国国债实际上在向优质买盘的转移中大幅反弹。然而,这一时期的情况(与现在)却大不相同。”

“债务上限之争和评级下调是同时发生的,”他表示,“此外,标普全球是首家将美国评级从AAA级下调的机构,其直接冲击远比12年后第二家机构所造成的冲击要严重得多。”

“具有讽刺意味的是,当时欧洲主权危机正在酝酿之中,即使在评级被下调的情况下,美国国债仍被视为相对于欧洲外围国家的巨大避风港。当时,欧洲的情况也影响了全球股市。”

Reid补充道:“在评级被下调四天后,8月份FOMC承诺至少在2013年年中之前将利率保持在极低水平。这是他们首次承诺在如此长的时间内将利率保持在接近零的水平。然后,在2011年9月21日的FOMC会议上,美联储宣布了第二轮‘扭转操作’(Operation

Twist),旨在卖出短期国债、买入较长期国债。”

“这继续帮助提振了对10年期美国国债的需求,并最终帮助稳定了美国股市和VIX指数,当时后者表现出对信用评级下调更加乐观的情绪。与此同时,意大利国债与德国国债之间的利差进一步走高,进一步增强了美国国债的避险地位。”

Reid表示:“因此,这是一个与2011年截然不同的环境,在进行比较时要记住这一点。”