美国政府停摆的风险加剧可能会使美联储的政策制定复杂化,并印证评级机构惠誉的警告,即美国政府自己造成的创收正在损害美国在全球经济中的地位。由于围绕支出水平和社会热点问题的冲突愈演愈烈,美国国会众议院预算进程已于当地时间7月27日停止。而在预算分歧没有完全解决的情况下,美国国会议员们已经暂停工作并进入8月休会期,这引发了人们对美国国会今年秋季能否避免部分政府机构停摆的担忧。

按计划,美国国会众议院的议员们将在9月12日返回。届时他们将面临众多待办事项,包括通过12项年度拨款法案中的11项、并协调与参议院的分歧。美国国会必须在新财年开始的10月1日前采取行动来解决政府的资金问题。他们可以通过支出法案支持政府机构运行直到明年,或者简单地采取临时措施来维持机构的运行,直至达成更长期的协议。但无论采取哪种方式,都不会轻松。

由共和党控制的众议院和由民主党控制的参议院存在着明显分歧,二者在支出问题上选择的路径迥异且基本水火不容。参议院大体上坚持拜登与众议院共和党议员在5月底债务上限协议谈判达成的总体支出水平。众议院共和党议员则采取了不同的方向,许多议员反对债务上限协议,并拒绝投票支持。与此同时,惠誉在上周下调美国信用评级的举动鼓舞了共和党人,他们呼吁拜登和民主党人对他们提出的新一轮削减开支的要求做出让步。

Bloomberg Economics首席美国经济学家Anna

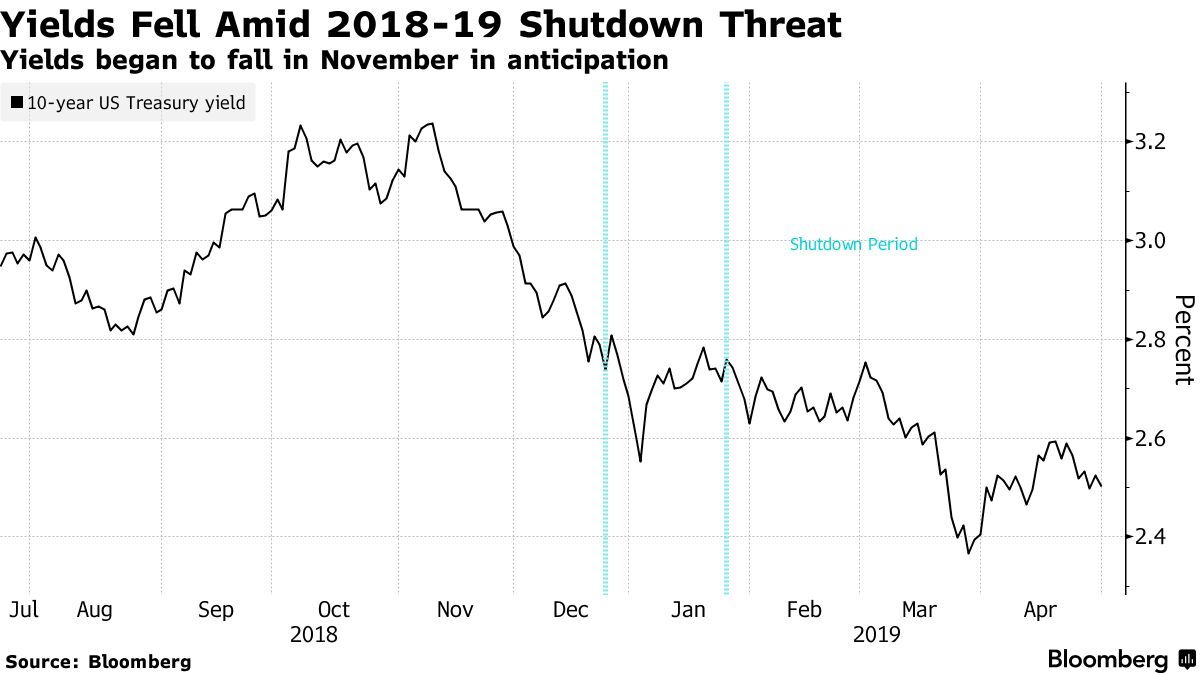

Wong警告称,尽管美国政府停摆的直接经济影响可能有限,但它来得“特别不合时宜”。这是因为,美联储将在9月公布关键的利率决议,美国政府长期停摆的可能性加剧可能会影响到美联储的立场。在2018-2019年美国政府停摆期间,许多关键经济指标被推迟公布。

此外,约4500万有学生贷款的美国人将不得不在10月恢复还款,这可能会抑制消费者支出。另外,美国汽车工人联合会(UAW)在10月针对汽车制造商举行破坏性罢工的可能性非常大。Anna

Wong表示,这些因素加上美联储加息的影响将在秋季达到顶峰,看似势不可挡的美国经济面临新的障碍。

道明证券(TD Securities)资深美国利率策略师Gennadiy

Goldberg表示:“美国政府长时间停摆可能会让美联储更加困难,这就是我认为市场可能会感到紧张的原因,美联储可能会因此错过秋季的拐点。”

美国经济面临的风险不应被夸大,尤其是考虑到依然强劲的劳动力市场。不过,在经济脆弱时期,任何停摆都可能抑制经济产出。穆迪分析公司的经济学家Mark

Zandi预计,即使不考虑美国政府停摆的可能性,美国今年最后一个季度的经济增速也将放缓至1%以下。高盛此前曾指出,美国政府停摆可能会使其持续的每一周的国内生产总值(GDP)减少0.2个百分点。

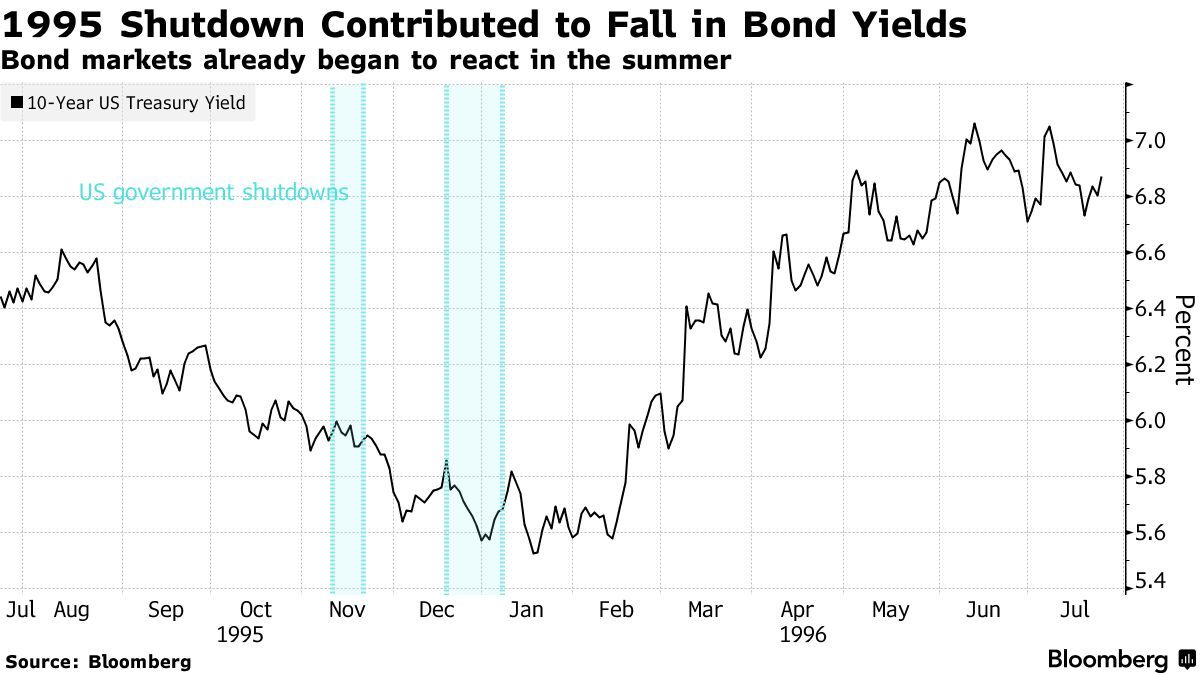

尽管与今年早些时候的债务上限危机不同,美国政府停摆不会带来美国债务违约的风险,但这对美国国债投资者来说是又一个变数。今年以来,美债投资者受到了不确定的通胀轨迹、地区性银行危机到美债发行量增加等各种因素的影响。

不过,从历史上看,2018年和1995年的美国政府停摆都曾刺激了对避险资产的需求,这对美债投资者可能是一个好消息。摩根士丹利固定收益研究部门全球主管Michael

Zezas指出:“在经济数据显示通胀放缓且美联储接近加息尾声的环境下,这可能是一个有利于投资长期美债的因素。”

BTIG董事总经理兼政策研究主管Isaac

Boltansky表示,投资者正逐渐习惯于政府停摆等财政斗争,并越来越多地将其视为“表演剧场”,这可能会缩小美债价格上涨的幅度。